つみたて(積立)NISAとは?仕組みを初心者にもわかりやすく解説

老後2,000万円問題がニュースなどで話題になっている通り、老後の資金をいかに確保するかは少子高齢化・低金利の現代を生きるうえで重要です。

今回はつみたてNISAの概要としくみについて解説。一般NISAと比較し、つみたてNISAがおすすめな人も詳しく紹介します。

この記事の要点

- 1.つみたてNISAでは毎年40万円を最長20年にわたって非課税にすることで、長期の資産形成の助けになります。

- 2.投資対象も金融庁が定めた条件をクリアした優良な商品に限られるため、投資の初心者であっても効率的に資産運用がしやすくなっています。

- 3.つみたてNISAで投資することで自然と「分散投資」「長期投資」「ドルコスト平均法」などリスクを分散・低減できる仕組みを利用できます。

- 4.つみたてNISAの仕組みや特徴を理解して、長期の資産運用をスタートさせましょう。

無料相談はこちら

※公式サイトに遷移します

この記事は5分程度で読めます。

※この記事では2023年までのNISA制度について解説しています。

目次

つみたて(積立)NISAとは?

積立投資の方法は他にもありますが、非課税になることでより効率よく資産運用が可能になるのは「つみたてNISA」ならではのメリットです。

一般NISAとの違い

つみたてNISAのほかに「NISA」と呼ばれる制度に「一般NISA」もあります。

それぞれの違いを表にすると以下のとおりです。

| つみたてNISA | 一般NISA | |

| 対象者 | 日本に住んでいて、口座開設の年の1月1日現在で満20歳以上の人 | |

|---|---|---|

| 注意事項 | 一般NISA、つみたてNISAの併用はできない | |

| 投資方法 | 積立 | スポット購入・積立 |

| 投資上限 | 40万円 | 120万円 |

| 非課税の期間 | 最長20年 | 最長5年 |

| 非課税対象 | 金融庁の基準を満たす投資信託 | 国内・外国株式・投資信託 |

| 金融機関の変更 | 毎年変更できる | 毎年変更できる |

| 口座開設期間 | 2042年開始年まで | 2023年開始年まで |

一般NISAは積立投資だけでなく、一括購入でも投資できる点が異なります。

また金融庁の条件を満たした投資信託しか購入できないつみたてNISAと違い、個別株式なども投資対象です。

ポイント

両者の仕組みを比較すると、「投資で得られた利益にかかる税金(20.315%)が非課税になる」「国内居住の満20歳以上の人なら利用できる」「金融商品の売却や資金の引き出しが自由」という点は共通です。

特に一般NISAの非課税期間が最長5年のところ、つみたてNISAでは最長20年という点が大きく違います。

ポイント

- なお、つみたてNISAは本来、2037年までの制度でしたが、法改正によって2042年まで延長されています。

- 一般NISAの現行制度は2023年で終了しますが、2024年からは新NISAがスタートします。

\つみたてNISAの疑問や不安は専門家に相談を!/

積立NISA(つみたてNISA)の目的

つみたてNISAに頼らなくても、投資で利益を得ることはできます。

安定した長期の資産形成

つみたてNISAの投資上限額は1年で40万円です。

ポイント

- 一般NISAの年間120万円と比較すると少額しか投資できません。

- その代わり、非課税期間は最長で20年もあるのがメリットです。

投資を始めたときから20年も非課税の恩恵を受けられるため、頻繁に売買をせず長期的にじっくり投資をしたい目的に向いています。

投資経験がなくても気軽に始められること

これまで投資の経験がなかった人や、本格的な投資の経験がほとんどない人にこそ、つみたてNISAはおすすめできる制度です。

ポイント

つみたてNISAの制度を利用できる金融商品は金融庁で厳選された一部の投資信託・ETF(上場投資信託)に限られています。

「金融庁で指定している条件」は、以下のとおりです。

○例えば公募株式投資信託の場合、以下の要件をすべて満たすもの

・販売手数料はゼロ(ノーロード)

・信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

・顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

・信託契約期間が無期限または20年以上であること

・分配頻度が毎月でないこと

・ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと引用元:金融庁|2023年までのNISA

通常、販売されている金融商品は数千以上にものぼります。

注意点

商品特性やリスクがさまざまで、なかには初心者向けでないハイリスク・ハイリターンな銘柄も存在します。

つみたてNISAであれば、最初から厳選したラインナップの中から選ぶことができます。

\つみたてNISAの疑問や不安は専門家に相談を!/

投資にかける資金がなくても投資できること

たとえば個別株の場合、日本では100株単位での購入が基本ですので、1株1万円の株であっても、購入するのに100万円が必要になります。

ポイント

- 一方、つみたてNISAに指定されている投資信託は毎月100円から投資ができます。

- また大前提として、つみたてNISAでは一括投資はできません。

- 上限月3万円程度の少額を長期的に投資して資産形成を行う目的の制度です。

まとまった資金がない人でも始めやすいため、投資にそこまでお金をかけられない初心者の方に向いています。

投資にかける時間がなくても投資できること

つみたてNISAでは、投資にかける時間も少なくて済みます。

ポイント

投資対象の商品を選定と毎月の積立の設定を終わらせれば、あとは毎月自動的に一定額の積立投資ができるためです。

また、通常の投資では売買のタイミングは自分で考える必要があり、市場の動向や銘柄の分析に時間がかかります。

ポイント

- つみたてNISAであれば毎月買い付けする手間も不要で、投資タイミングを判断する必要もありません。

- 時間がなくても投資が可能です。

普段は子育てや仕事に追われてじっくり投資する時間がない人で、自分ができる範囲内で資産運用を進めたいのが目的である場合につみたてNISAはおすすめです。

\つみたてNISAの疑問や不安は専門家に相談を!/

積立NISA(つみたてNISA)の仕組み

毎月決まった金額を積立投資する

つみたてNISAは文字通り、積立での投資を行うことになります。まずは、毎月または毎日積み立てる金額を設定することから投資の準備を進めましょう。

毎月の上限は3万3,333円

つみたてNISAで拠出できる金額は、1年で40万円までと決まっています、

ポイント

- なお、つみたてNISAは毎月以外に、毎日の積立も可能です。

- この場合、1日の積立金額の上限は「40万円÷その年の営業日数」までになることを覚えておきましょう。

ボーナス月の設定も可能

つみたてNISAでは通常の積立以外に、ボーナス月に積立額を増やすこともできます。

たとえば通常月の積立額が毎月2万円(1年で24万円)の場合、年2回のボーナス時に追加で8万円ずつ追加投資することで1年間の非課税の上限である40万円を綺麗に使い切ることが可能です。

注意点

ただし、通常の積立とボーナスの拠出を合わせて1年の拠出上限が40万円であることに注意しましょう。

最長20年、最大800万円までが非課税

1年に積立できる金額の合計は40万円で、さらに最長20年にわたって非課税が継続します。

もともと、つみたてNISAは2037年までの非課税制度でしたが、法改正によって2042年まで5年延長されているためです。

ポイント

- 2021年から投資を始めるとして最長で22年の時間があります。

- 今から投資を始める方でも、最大880万円の非課税の恩恵を受けることは十分に可能です。

\つみたてNISAの疑問や不安は専門家に相談を!/

積立NISA(つみたてNISA)の利益・複利の仕組み

つみたてNISAを利用することで長期にわたって効率的な投資ができます。

積立NISAで効率よく資産運用できる3つの仕組み

つみたてNISAで効率よく資産運用できる大きな理由は、やはり運用益が非課税であることでしょう。

ポイント

- 投資信託の分配金が仮に1万円だったとして、通常の投資信託では受け取って再投資に回せるのは約8,000円です。

- しかし、つみたてNISAでは1万円をまるごと再投資できることで効率的な運用が可能になります。

長期分散投資によるリスクの分散

つみたてNISAで選べる銘柄はインデックスファンドが大半です。たとえば日本の東証株価指数(TOPIX)や、米国のS&P500といったベンチマークと連動した値動きを目指すことができます。

ポイント

- TOPIXであれば約2,000、S&P500なら500の企業に分散投資するのと同じ効果が得られます。

- 1つの個別銘柄の株価が大きく下落しても他の銘柄でカバーでき、資産が大きく目減りするリスクを低減できるのです。

- さらに、長期投資になることによってリスクを分散させられます。

投資のリターンは預金のように一定ではなく、大きくリターンを得られるときもあれば大きく下がるときもあります。

\つみたてNISAの疑問や不安は専門家に相談を!/

長期投資によって複利効果が得られる

たとえば100万円を投資して、毎年5%の利子を受け取るケースで考えてみましょう。

最初は単利と複利で受け取れる利子に差はありませんが、時間が経てば経つほど受け取れる金額は複利の方が大きくなるのです。

ドルコスト平均法による平均買付価格の低下

投資信託だけのことではありませんが、投資商品は毎日のように価格が変動しています。

一括投資の場合、購入したあと株価が値上がりするか、値下がりするかで利益を得られるかどうかが決まってしまいます。

ポイント

- 一方の積立投資では、同じ金額で長期間にわたって投資を続けることになります。

- 途中で投資信託の価格が大きく下がったとしても、長い目でみると大きく資産を増やせる可能性があります。

価格が変動する金融商品を毎月一定額で投資をすることで、価格が高いときには買付数量は自然と少なくなります、

逆に価格が安い時には買い付け数量が自然と多くなるのです。

一例として、毎月一定額を買い付ける方法(ドルコスト平均法)と、毎月一定株数を買い付ける方法で平均買付価格の違いを見てみましょう。

株価 | 100円 | 125円 | 80円 | 100円 | |

購入月 | 1月 | 2月 | 3月 | 4月 | 合計 |

|---|---|---|---|---|---|

毎月 100株購入 | 100株 | 100株 | 100株 | 100株 | 400株 |

10,000円 | 12,500円 | 8,000円 | 10,000円 | 40,500円 | |

毎月 1万円購入 | 100株 | 80株 | 125株 | 100株 | 405株 |

10,000円 | 10,000円 | 10,000円 | 10,000円 | 40,000円 |

一定株数を購入する方法に比べ、一定金額を購入する方法のほうが株価が高い時に買い付け数が少なく、株価が安い時に多く購入できています。

保険の加入や見直しを検討するなら必ずすべきこと

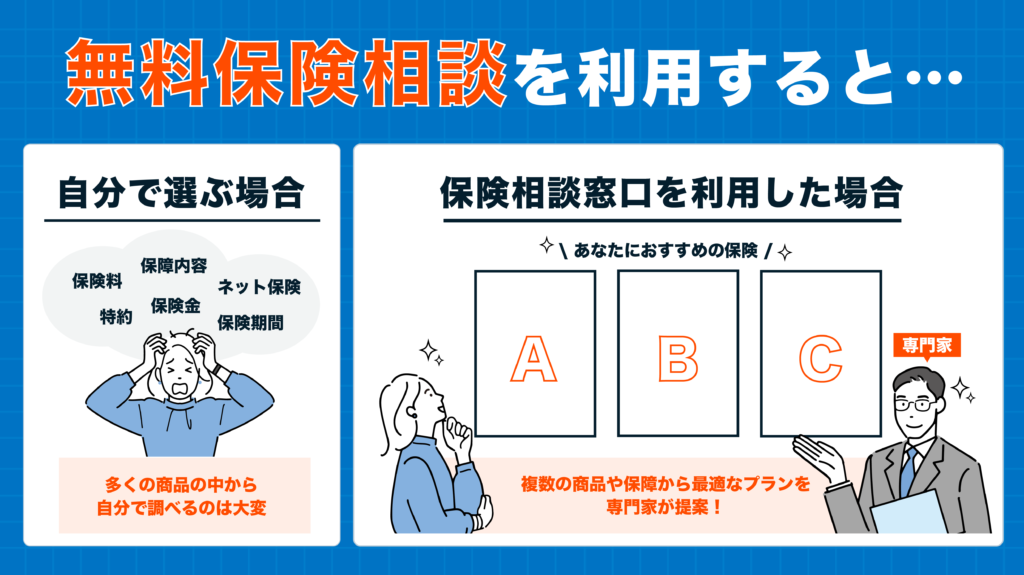

各種生命保険に新規で加入したり見直しをしたいけれど、自分ではどんな保障が必要か分からず困っていませんか?もしくは、既に加入している各種生命保険が現在のあなたや家族に最適かどうか分からず迷っていませんか?

どの商品が最適か分からない方や、ご自身やご家族にとって今後必要となる保障を手に入れたい方は、一度無料の保険相談所を利用してみることをおすすめします。

自分で最適な保険を選ぼうとすると、数多くの商品から探しださなければならなくなり、探す時間も膨大に必要なうえに、専門的な知識や具体的な数字が見えてこず、結局無駄な保障や月額保険料が高い保険に入ってしまうことも…。

その点、無料の保険相談窓口を利用すれば、複数の保険会社の商品から比較・検討し、最適な保険や保障を提案してもらえますし、もしも保険が不要そうであれば不要であることを話してもらえます。

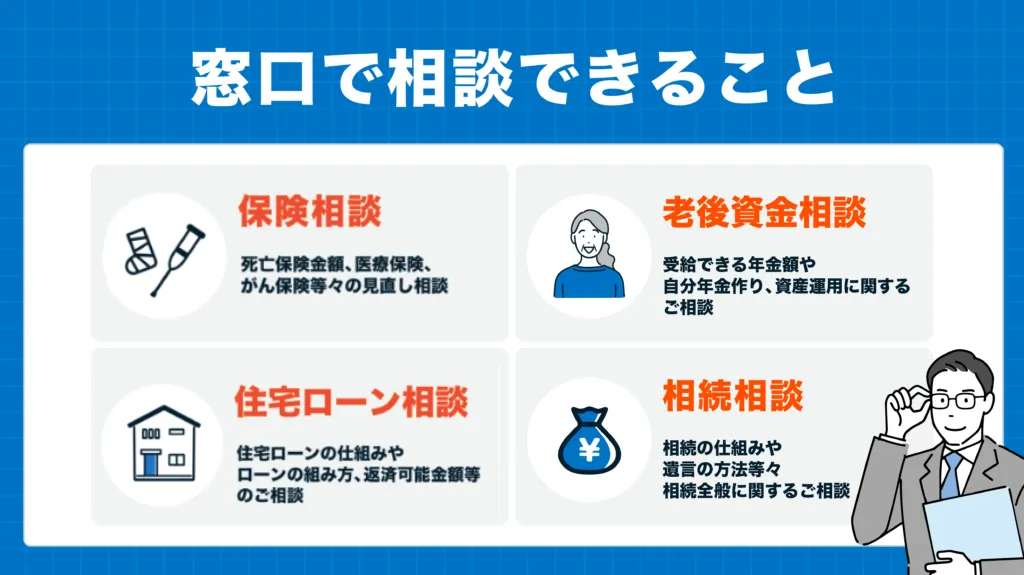

何度相談しても無料なので、納得がいくまで相談ができます。また、オンライン相談や店舗に出向く方法や、近所のカフェや職場に来てもらうなど、相談場所も自分の好きなように選択ができるので忙しくても大丈夫。

その他、各種保険のことだけでなく、家計全般や収支、将来のことなどお金のこと全般をまとめて相談できるのも、無料保険相談窓口のメリットです。

「周りに実際無料保険相談を利用したことがある知人がいないからイメージがつきづらい…」と思っておられる方に、実際に無料の保険相談窓口を利用した方の口コミ評判をご紹介します。

また、相談員が国家資格であるFPさんであるということで、知識が豊富で、これからの世代を生きていくために将来のお金のことも考えていたところだったので、保険のことにとどまらないお話は非常に刺激になりました。

マネーリテラシーが低い自分にとっても、お金の不安な気持ちや保険の見直しについてもしっかり根拠だてて説明してくれたので良かったです。

個人的に調べて選ぶことには限界があり、プロに相談することで幅広い知識の中から提案してくれましたので、大変助かりました。

自分にとっても勉強になりましたし、将来の自分にとって必要なことは何なのかを考えることも学ぶことができました。

保険相談所もさまざまある中、どこで相談したらいいのかな?と迷われる人へ、無料の保険相談所おすすめ5選をご紹介します!

fa-arrow-circle-o-right表は右にスクロールできます。

※2024年3月時点・各社公式サイト

1.ほけんのぜんぶ

おすすめの保険相談所1つ目は、当社「ほけんのぜんぶ」です。

- 取扱保険会社数40社以上!※1

- 相談員は、FP資格取得率100%(※入社1年以上のプランナー対象)

- オンライン保険相談も可能!

- 訪問エリアは全国対応(※離島以外)

- 保険相談をするだけでプレゼントを6種類の中から選んでGETできる!

相談員の質が高く、また無料で保険相談をするだけでプレゼントがもらえるのも嬉しいポイントです。

| 取扱保険会社数 | 合計:42社 ※1 (生命保険:25社 損害保険:11社 少額短期保険:6社) |

|---|---|

| 主要商品 | 生命保険/医療保険/がん保険/火災保険/学資保険/個人年金保険/旅行保険/ペット保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 対応可能 |

| キャンペーン | あり |

ほけんのぜんぶでは、無料保険相談後に豪華プレゼントをもらえるキャンペーンを実施中!

※1 ほけんのぜんぶ 総合保険代理店事業 2023年9月時点

2.マネードクター

おすすめの無料保険相談所2つ目は「マネードクター」です。

マネードクターのここがおすすめ!

- 取扱保険会社数43社 ※1

- FP資格を保有したプロが全国に約2,300人も在籍 ※2

- 相談満足度91.4% ※3

- オンライン相談はネット環境さえあればOK、ほか全国あらゆる場所で相談可能!

- 保険だけでなく家計や資産運用をはじめ大切なお金のこと全般相談できる!

- 保険相談後選んだプレゼントがもらえる!

無料の保険相談窓口としてテレビCMも行っていることからご存じの方も多いマネードクターは、保険のことと同時に他のお金についての悩み事も相談できるため頼りになること間違いなしです。

| 取扱保険会社数 | 合計:43社 ※1 (生命保険:33社 損害保険:11社) |

|---|---|

| 主要商品 | 生命保険/医療保険/がん保険/火災保険/学資保険/個人年金保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 対応可能 |

| キャンペーン | あり |

マネードクターでは、無料保険相談の予約時にお好きなプレゼントを選択し、相談後にもれなくプレゼントを受け取ることができます!

ただし、プレゼントはこちらのページからの無料保険相談のみ限定となりますのでご注意ください。

※1…2024年1月時点

※2…2020年度実績

※3…2022年12月-2023年11月(マネードクター自社アンケートより)

3.保険マンモス

おすすめの無料保険相談所3つ目は「保険マンモス」です。

保険マンモスのここがおすすめ!

- 相談満足度95%※1

- 保険相談に関する調査で三冠達成!※2

- FPの実務経験が平均5年と豊富で、AFP・CFP・MDRTなどの有資格者も多数在籍!

- 万一失礼な対応やしつこい営業行為があった場合は速やかに担当FPの変更行うイエローカード制度

相談満足度も実績も多くあり、安心して相談ができると定評があります。

| 取扱保険会社数 | 提携先による |

|---|---|

| 主要商品 | 生命保険/医療保険/がん保険/火災保険/学資保険/個人年金保険/旅行保険/ペット保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 提携先による |

| キャンペーン | あり |

保険マンモスでは、無料保険相談後に豪華プレゼントをもらえるキャンペーンを実施中!

※1…保険マンモス株式会社 集計期間 2015年1月~2015年6月、インターネットによるアンケート調査:回答数3,775

※2…日本マーケティングリサーチ機構調べ 調査概要2020年9月期 ブランドのイメージ調査

4.保険市場

おすすめの無料保険相談所4つ目は「保険市場」です。

保険市場のここがおすすめ!

- 取扱保険会は業界最大の98社

- オンラインでの相談が可能

- 業界のなかで老舗

- 東証一部上場企業

取扱保険会社数は国内最大級で、老舗でありながら東証一部上場企業であることで安心感があります。

| 取扱保険会社数 | 合計:98社 (生命保険:32社 損害保険:27社 少額短期保険:39社) |

|---|---|

| 主要商品 | 生命保険/死亡保険/医療保険/がん保険/火災保険/地震保険/学資保険/個人年金保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 対応可能 |

| キャンペーン | なし |

5.保険無料相談ドットコム

おすすめの無料保険相談所5つ目は「保険無料相談ドットコム」です。

保険無料相談ドットコムのここがおすすめ!

- 面談後にもらえるプレゼントキャンペーンの商品が豊富

- 電話やオンラインでの相談が可能

- お客様満足度95.2%!

| 取扱保険会社数 | 合計:38社 (生命保険:21社 損害保険:11社 少額短期保険:6社) |

|---|---|

| 主要商品 | 学資保険/生命保険/医療保険/がん保険/個人年金保険/介護保険/自動車保険/火災保険/海外旅行保険/ペット保険/自転車保険/損害保険 |

| 対応地域 | 一部対応できない地域あり |

| オンライン保険相談 | 対応可能 |

| キャンペーン | あり |

無料保険相談所の選び方

無料の保険相談窓口はショッピングモールやテレビCMで見たことがあれど、実際に利用をしたことがないと、何を基準に窓口を選べば良いのか迷ってしまいますよね。

数ある中からあなたに合った保険相談所を見つけるには、以下の項目をチェックするとよいでしょう。

- 1.相談場所は、自宅(オンラインor電話)か、店舗か、指定した場所か

- 2.相談担当者が専門知識を有しているか

- 3.取り扱っている保険会社数の多さ

1.保険相談をする場所はどこが良いか

新型コロナウイルスの流行をきっかけに、現在では各社がオンラインでの相談を実施しています。リモート業務の前後や休憩時間はもちろんのこと、お休みの時間などさくっと相談できるので大変好評なサービスです。

わざわざ外出するのは控えたいときも、気軽に自宅で相談ができます。

カメラを使用する相談も、電話のみでの相談も実施している会社もあります。まずは利用してみるのもよいかもしれません。

その他にも、よく利用するショッピングモールや駅の近隣にある店舗での相談ができる「店舗型」や、職場や自宅近くのカフェやファミレスで相談ができる「訪問型」もあります。

2.相談担当者が専門知識を有しているか

無料の保険相談窓口は多くありますが、相談に乗ってくれる担当者はどこも同じではないかと思われがちですが、実は、担当者は相談窓口によって異なることはもちろんのこと、店舗によっても異なります。

保険の相談に乗ってくれる担当者全員がFPをはじめとする資格を持っているとは限りません。FPとは、以下のような幅広い知識を持ち合わせている者を指します。

- 保険

- 教育資金

- 年金制度

- 家計にかかわる金融

- 不動産

- 住宅ローン

- 税制など

生命保険への新規加入や見直しも、家計や家族のお金に直結する項目であることから、専門知識を有している担当者のほうが、有益な提案やアドバイスができる可能性が高くなります。

3.取り扱っている保険会社数の多さ

無料の保険相談所のメリットの1つとして、複数の保険会社の商品を比較・検討できるという点が挙げられます。比較できる対象が多いほうが、ご自身や家族により最適な商品が見つかりやすいということに繋がります。

それでもどこにするか迷ったら

どの相談所も、もしも相談に乗ってくれる相談員を代えたい場合は無料で変更することが可能で、違う相談員に再度無料で相談をすることができます。

しかし、できることならば初めから質の良い相談員に担当してもらえると嬉しいですよね。

どの相談所も、担当者はこちらから選ぶことはできないため、まずは相談員が必ずFP資格を所持していると明記している「ほけんのぜんぶ」で相談をすることをおすすめします。

まとめ

今回はつみたてNISAの概要としくみについて解説しました。

つみたてNISAでは毎年40万円を最長20年にわたって非課税にすることで、長期の資産形成の助けになります。投資対象も金融庁が定めた条件をクリアした優良な商品に限られるため、投資の初心者であっても効率的に資産運用がしやすくなっています。

また、つみたてNISAで投資することで自然と「分散投資」「長期投資」「ドルコスト平均法」などリスクを分散・低減できる仕組みを利用できます。

つみたてNISAの仕組みや特徴を理解して、長期の資産運用をスタートさせましょう。

・本コンテンツは情報の提供を目的としており、保険加入その他の行動を勧誘する目的で、作成したものではありません。

・本コンテンツは商品の概要を説明しています。

・詳細は「契約概要」「注意喚起情報」「ご契約のしおり/約款」を、通信販売の場合は、「パンフレット」「特に重要な事項のお知らせ/商品概要のご説明/ご契約のしおり抜粋」「ご契約のしおり/約款」を必ずご確認ください。

・弊社は本コンテンツの正確性、確実性、最新性及び完全性等に関して保証するものではございません。

・本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。

・また、本コンテンツの記載内容は、予告なしに変更することがあります