医療保険はもったいない?その理由と不要な人の特徴を徹底解説

日本国民の7割以上の人が医療保険(疾病入院特約を含む)に加入している一方、「医療保険任意加入するのはもったいない」という意見もあります。

それもそのはず、国民皆保険制度が整っている現状の日本に住む限り、大抵の怪我や病気は3割負担で済むという考えが国民に浸透しているからと言えるでしょう。

どうして医療保険はもったいないと言われるのでしょうか?医療保険に加入しないと、病気やけがで入院したときいくらぐらいかかるのでしょうか?

今回の記事では、医療保険に入るのはもったいないことなのかどうかを検証します。

この記事の要点

- 医療保険はもったいないと言われる主な理由の1つは、日本の公的保障制度(健康保険や公的年金、介護保険など)が充実していること。

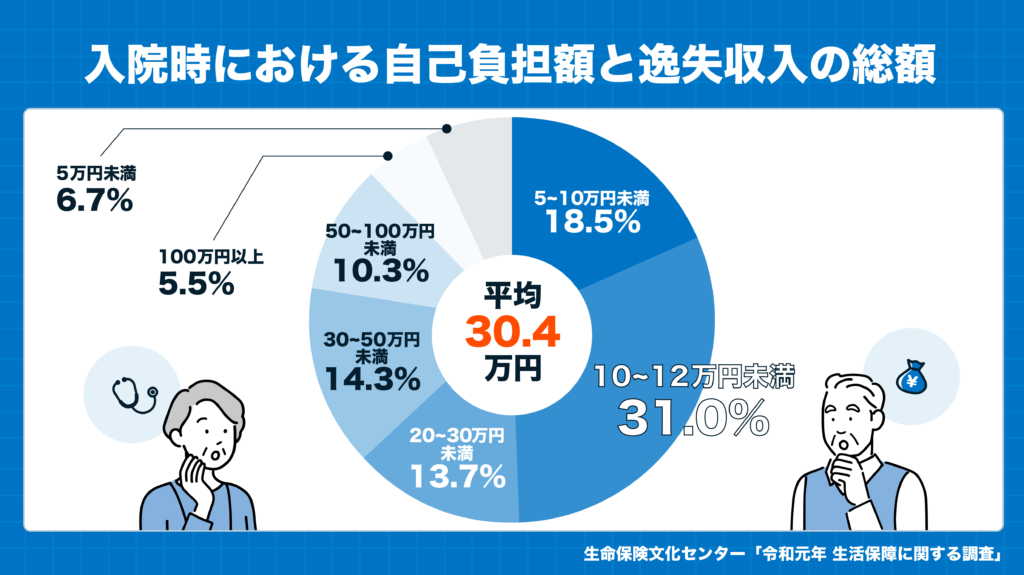

- 生命保険文化センターの調査によると、1入院あたりの自己負担額は平均19.8万円、1日あたりの自己負担額は平均2万700円。

- 平均的な金額なら貯蓄で賄える人が多い反面、入院が長期化したり高額な治療が必要になったりするリスクも。

- 医療保険が必要かどうかは貯蓄状況や健康状態など人によって異なるため、迷っている方は専門家に相談してみるのがおすすめ。

- 保険相談窓口「ほけんのぜんぶ」では、40社以上の保険商品から専門家があなたにぴったりの保険をご提案します。

この記事は5分程度で読めます。

こちらの記事も読まれています

目次

医療保険がもったいないと言われる理由

最初に、医療保険がもったいないと言われる理由について検証してみましょう。

もったいないと言われる主な理由は次の5つです。

医療保険がもったいないと言われる理由

- 理由①:高額療養費制度があるから保障は必要ない

- 理由②:大きな病気をした時は障害年金や介護保険の保障がある

- 理由③:入院日数は短期化しているので保障は必要ない

- 理由④:医療保険に入るよりも貯蓄したほうが有利である

- 理由⑤:傷病手当金があるので入院しても収入の減少は心配ない

それぞれについて検証してみましょう。

理由①:高額療養費制度があるから保障は必要ない

1つ目の理由は、日本の健康保険制度は充実しているので医療保険は必要ないというものです。

ポイント

- 病院の治療費や薬代は、健康保険が適用されれば自己負担は3割(年齢や収入によって2割、1割)です。

- さらに、入院が長期化したり高額な治療を受けたりした場合、「高額療養費制度」によって自己負担額を抑えることができます。

「高額療養費制度」とは、1か月の自己負担が一定の限度額(自己負担限度額)を超えた場合、超過部分の払い戻しが行われる健康保険の助成制度です。

個人の自己負担限度額は収入に応じて決まります。

| 所得区分(年収換算) | 自己負担限度額(1か月) |

|---|---|

| 年収約1,160万円以上 | 25万2,600円+(医療費-84万2,000円)×1% |

| 年収約770~約1,160万円 | 16万7,400円+(医療費-55万8,000円)×1% |

| 年収約370~約770万円 | 8万100円+(医療費-26万7,000円)×1% |

| 年収約370万円以下 | 5万7,600円 |

| 住民税の非課税者等 | 3万5,400円 |

たとえば、年収600万円の人の医療費が100万円かかった場合、健康保険の3割負担は30万円ですが高額療養費制度を使えば負担額は次の通りです。

- 自己負担額=8万100円+(100万円-26万7,000)×1%=8万7,430円

さらに、自己負担限度額を超える月が4回以上になった場合、「多数回該当」といって4回目以降の自己負担限度額は4万4,400円(年収500万円の場合)に引き下げられます。

ポイント

- また、70歳以上の人の自己負担限度額は、70歳未満の人より更に低く設定されています。

- ただし、差額ベッド代など高額療養費制度の対象にならない費用も考慮が必要です。

理由②:大きな病気をした時は障害年金や介護保険の保障がある

2つ目の理由は、大きなけがや病気によって障害を負ったり要介護状態になったりした場合、障害年金や介護保険があるから大丈夫というものです。

公的年金制度(障害年金)

対象となるのは国民年金や厚生年金の加入者(または加入していた人)で、障害基礎年金と障害厚生年金の2種類があります。

ポイント

- 所定の障害状態になった場合、自営業の人は「障害基礎年金」、会社員の人は「障害基礎年金」と「障害厚生年金」を受給できます。

- 障害基礎年金の年金額は1級(97万6,125円)、2級(78万900円)で、18歳未満の子ども(18歳到達後の最初の3月31日まで)がいれば加算されます。

- 障害厚生年金は、1級から3級まであり、厚生年金の加入期間や収入などによって金額は異なります。

参考:厚生労働省「障害年金」

介護保険制度

「介護保険制度」は、高齢者の介護を社会全体で支え合う仕組みで、対象となるのは40歳以上の人です。

ポイント

- 第1号被保険者(65歳以上)

- 第2号被保険者(40歳以上64歳未満)

所定の要介護状態や要支援状態になった場合、介護施設や在宅、通所などで介護サービスを受けられます。

ただし、第2号被保険者が介護保険の対象となるのは、「加齢に起因する疾病」が原因の場合に限られます。

理由③:入院日数は短期化しているので保障は必要ない

3つ目の理由は、入院日数は短くなっているので医療費はあまりかからない、というものです。

ポイント

- 生命保険文化センターの調査によると、入院経験がある人の平均入院日数は17.7 日です。

- また、入院した人の約半数は入院日数が1週間以内、およそ4人に3人は2週間以内に退院しています。

1週間や2週間の入院費用でなら貯蓄で十分補える、と考えることもできます。

参考:生命保険文化センター「令和4年度 生活保障に関する調査」 P56

理由④:医療保険に入るよりも貯蓄したほうが有利である

4つ目の理由は、医療保険に入るよりも貯蓄したほうが有利であるというものです。

医療保険のほとんどは満期金や解約返戻金がなく掛け捨てです。

また、「一生涯に支払う保険料」と「医療保険で受け取る給付金」を比較して、貯蓄した方が有利であるという意見もあります。

例えば、保険料5,000円の終身タイプの医療保険に20歳から80歳までの60年間加入した場合、一生涯に支払う保険料は次の通りです。

- 保険料の総額=5,000円✕12か月✕60年間=360万円

100万円の給付を2回受け取った場合も、160万円(=360万円-100万円✕2回)の赤字です。

100万円の給付を4回以上受け取れば黒字になりますが、4回以上受け取るケースは多くはないでしょう。

注意点

ただし、貯蓄を選択した場合、十分な貯蓄ができる前に大きな出費を迫られるリスクもあります。

貯蓄するには一定程度の時間がかかる一方、医療保険は加入後すぐに保障が始まるということも考慮が必要です。

\プロがあなたに最適な保険を提案!/

理由⑤:傷病手当金があるので入院しても収入の減少は心配ない

5つ目の理由は、「傷病手当金」があるので入院しても収入の減少は心配ないというものです。

医療保険の主な加入目的は、「医療費に対する備え」と「入院で仕事ができなくなった場合の収入保障」です。

会社員や公務員などは、病気やけがで入院しても勤務先の福利厚生制度や健康保険の傷病手当金で一定の収入を確保できるからです。

傷病手当金は、労災以外の病気やけがで休業し報酬が受けられない場合に支給される健康保険の給付金です。

給付金額は直近給与の2/3で最長1年6か月間も受給できます。

注意点

病気やケガをしたときかかるお金はいくらか知ろう

次に、病気やケガをしたとき、実際にどれぐらいのお金がかかるのか確認しましょう。

主な費用は次の4つです。

ポイント

- 治療費の「自己負担分(3割※年齢・所得によって変わります)」または高額療養費制度の「自己負担限度額」

- 差額ベッド代

- 入院時の食事代(1食460円※所得によって変わります)

- 入院時の生活費(着替えなどの生活用品や雑費) など

1入院あたりの自己負担額

ポイント

- 生命保険文化センターの調査によると、1入院あたりの自己負担額の平均は19.8万円です。

- また、入院した人の6割以上は、自己負担費用が20万円以下です。

20万円ならば、医療保険に入らなくても貯蓄を取り崩して対応できる人も多いのではないでしょうか。

生命保険からの給付がないと、経済的負担は大きなものになります。

参考:生命保険文化センター「令和4年度 生活保障に関する調査」 P58

1日あたりの自己負担額

次に、1日あたりの自己負担額をみてみましょう。

1日あたりの自己負担額の平均は2万700円、入院した人の半分以上は1万5,000円以下です。

注意点

- 短期間の入院ならば負担額は一定程度ですが、長期入院すると総額100万円を超える可能性もあるでしょう。

- また、差額ベッド代の平均額は1日あたり6,000円程度ですが、病院によっては数万円かかることもあるので注意が必要です。

参考:生命保険文化センター「令和4年度 生活保障に関する調査」 P58

1日あたりの自己負担費用と逸失収入の総額

入院によって収入が減ってしまうこともあります。

1日あたりの自己負担額と逸失収入の総額の平均額は平均26.8万円、逸失収入の平均額は約2万1,000円です。

注意点

会社員で傷病手当金がもらえれば逸失収入は大きくありませんが、自営業の人は入院中の収入が0になる可能性もあります。

逸失収入は平均額でみるよりも、入院で仕事が出来なかった時いくらの収入があるかを個々人の状況で判断したほうがいいでしょう。

\プロがあなたに最適な保険を提案!/

医療保険に加入するのがもったいない人の3つの特徴

医療保険の必要性が低い人の主な特徴は次の3つです。

ポイント

- 必要性が低い人の特徴①:入院費用を賄う貯蓄が十分にある人

- 必要性が低い人の特徴②:一定のリスクがあっても医療保険に入るよりも貯蓄がいいと考える人

- 必要性が低い人の特徴③:入院してもあまり医療費のかからない人

必要性が低い人の特徴①:入院費用を賄う貯蓄が十分にある人

入院費用を賄う貯蓄が十分にあれば、医療保険の必要性は低いです。

医療保険の加入目的の1つは、「病気やけがなどの万一の事態に対する備え」です。

必要性が低い人の特徴②:一定のリスクがあっても医療保険に入るよりも貯蓄がいいと考える人

急な病気やけがのリスクを覚悟できれば、医療保険の保険料を貯蓄に回すという選択肢もあります。

医療保険がもったいないと言われる理由④で解説した通り、「一生涯に支払う保険料」と「医療保険で受け取る給付金」を比較して貯蓄した方が有利、という考え方もあります。

保険料が給付金を上回る可能性が高いことを承知で、「高額の費用」や「急な出費」のリスクに備えて加入するのが保険です。

必要性が低い人の特徴③:入院してもあまり医療費のかからない人

入院してもあまり医療費のかからない人は、医療保険の必要性は低いです。

ポイント

- 例えば、中学生以下の子どもは各地方自治体による「医療費助成制度」によって医療費は無料になります。

- 「子供の年齢」「自己負担の有無」「親の所得制限の有無」「助成の対象とならない費用」など助成内容は、各地方自治体によって異なります。

居住地の地方自治体で確認した上で、十分な保障があれば医療保険は不要です。

また、勤務先が病院関連の場合、従業員は無料で治療を受けられるケースもあります。

\プロがあなたに最適な保険を提案!/

医療保険の必要性が高い人の特徴

医療保険が必要な人の主な特徴は次の5つです。

ポイント

- 必要な人の特徴①:入院したときの費用を賄うだけの貯蓄がない人

- 必要な人の特徴②:貯蓄を取り崩したくない人

- 必要な人の特徴③:先進医療など高額でも手厚い治療を受けたい人

- 必要な人の特徴④:健康状態に不安のある人

- 必要な人の特徴⑤:自営業の人など入院したときの社会保障が手薄な人

必要な人の特徴①:入院したときの費用を賄うだけの貯蓄がない人

社会人になって間もない人や教育費や住宅ローンで家計収支がギリギリの人など、あまり貯蓄がない人は医療保険が必要です。

「保険料を支払う余裕がない」という声も聞きますが、そういう人こそ、いざという時に備えて医療保険が必要です。

必要な人の特徴②:貯蓄を取り崩したくない人

「貯蓄はあるが取り崩したくない」という人にも、医療保険がおすすめです。

ポイント

子どもの教育費や老後の生活費など、貯蓄には様々な目的があります。

医療費で貯蓄を取り崩してしまうと、その目的が達成できなくなることもあります。

\プロがあなたに最適な保険を提案!/

必要な人の特徴③:先進医療など高額でも手厚い治療を受けたい人

入院や治療にあたって、費用はかかっても手厚い治療を希望する人は医療保険が必要です。

注意点

がんになった時の「陽子線治療」や「重粒子線治療」は、健康保険の適用されない先進医療と呼ばれ数百万円の自己負担が必要です。

命を守るために最高レベルの治療を受けたければ、高額の費用を準備しなければなりません。

また、「入院時は個室でゆっくりと治療したい」と思えば、1日数万円の差額ベッド代が必要なケースもあります。

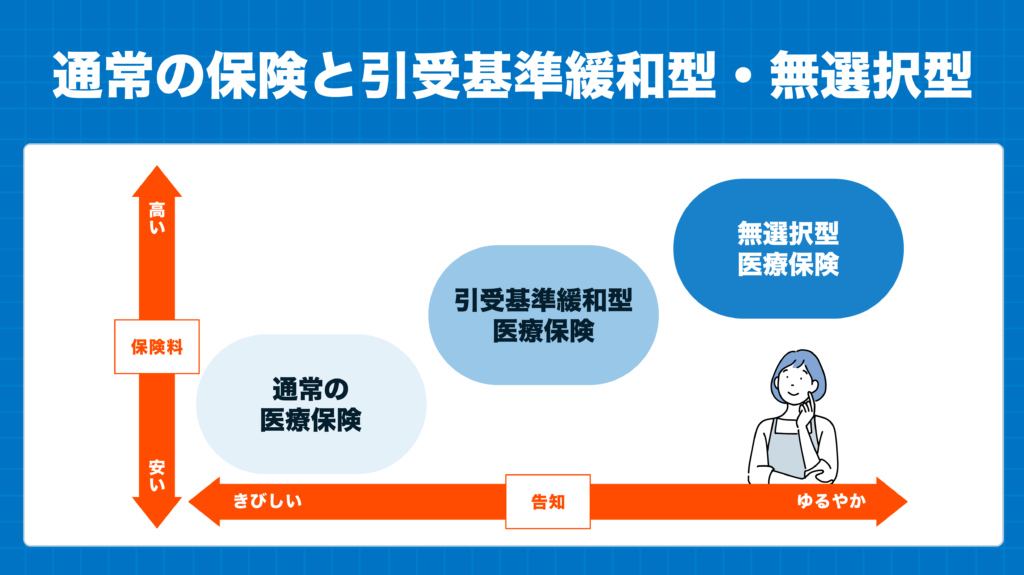

必要な人の特徴④:健康状態に不安のある人

健康状態に不安のある人には、医療保険が必要です。

ポイント

高血圧や高脂質など生活習慣病の予兆がある人やがん家系の人などは、入院や手術の可能性は高いでしょう。

生活習慣病などを発病する前に、手厚い医療保険に加入するのがおすすめです。

病気になったことがある人も、無選択型や限定告知型の医療保険なら加入できる可能性があります。

\プロがあなたに最適な保険を提案!/

必要な人の特徴⑤:自営業の人など入院したときの社会保障が手薄な人

自営業の人など入院したときの社会保障が手薄な人も、医療保険が必要です。

注意点

前述の通り、会社員などは勤務先の福利厚生制度や傷病手当金を期待できますが、自営業の人にはありません。

治療費などの自己負担額に加えて、逸失収入をカバーする手厚い医療保険がおすすめです。

保険の加入や見直しを検討するなら必ずすべきこと

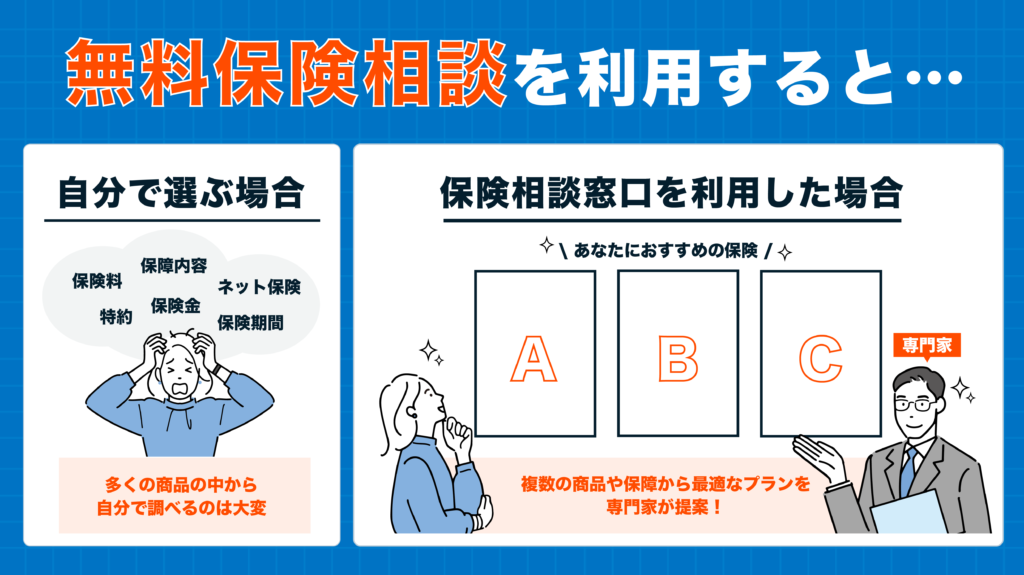

各種生命保険に新規で加入したり見直しをしたいけれど、自分ではどんな保障が必要か分からず困っていませんか?もしくは、既に加入している各種生命保険が現在のあなたや家族に最適かどうか分からず迷っていませんか?

どの商品が最適か分からない方や、ご自身やご家族にとって今後必要となる保障を手に入れたい方は、一度無料の保険相談所を利用してみることをおすすめします。

自分で最適な保険を選ぼうとすると、数多くの商品から探しださなければならなくなり、探す時間も膨大に必要なうえに、専門的な知識や具体的な数字が見えてこず、結局無駄な保障や月額保険料が高い保険に入ってしまうことも…。

その点、無料の保険相談窓口を利用すれば、複数の保険会社の商品から比較・検討し、最適な保険や保障を提案してもらえますし、もしも保険が不要そうであれば不要であることを話してもらえます。

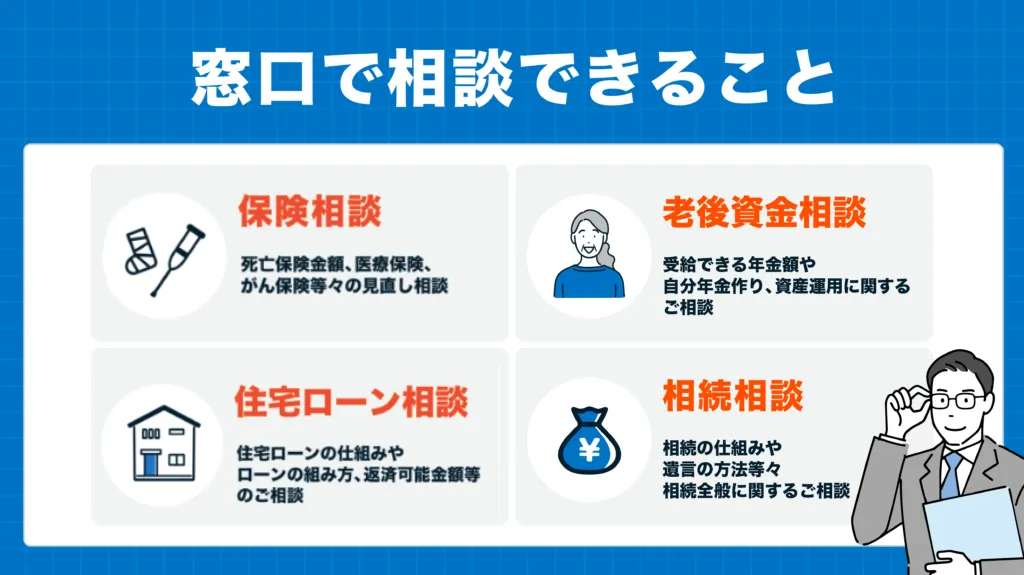

何度相談しても無料なので、納得がいくまで相談ができます。また、オンライン相談や店舗に出向く方法や、近所のカフェや職場に来てもらうなど、相談場所も自分の好きなように選択ができるので忙しくても大丈夫。

その他、各種保険のことだけでなく、家計全般や収支、将来のことなどお金のこと全般をまとめて相談できるのも、無料保険相談窓口のメリットです。

「周りに実際無料保険相談を利用したことがある知人がいないからイメージがつきづらい…」と思っておられる方に、実際に無料の保険相談窓口を利用した方の口コミ評判をご紹介します。

また、相談員が国家資格であるFPさんであるということで、知識が豊富で、これからの世代を生きていくために将来のお金のことも考えていたところだったので、保険のことにとどまらないお話は非常に刺激になりました。

マネーリテラシーが低い自分にとっても、お金の不安な気持ちや保険の見直しについてもしっかり根拠だてて説明してくれたので良かったです。

個人的に調べて選ぶことには限界があり、プロに相談することで幅広い知識の中から提案してくれましたので、大変助かりました。

自分にとっても勉強になりましたし、将来の自分にとって必要なことは何なのかを考えることも学ぶことができました。

保険相談所もさまざまある中、どこで相談したらいいのかな?と迷われる人へ、無料の保険相談所おすすめ5選をご紹介します!

fa-arrow-circle-o-right表は右にスクロールできます。

※2024年3月時点・各社公式サイト

1.ほけんのぜんぶ

おすすめの保険相談所1つ目は、当社「ほけんのぜんぶ」です。

- 取扱保険会社数40社以上!※1

- 相談員は、FP資格取得率100%(※入社1年以上のプランナー対象)

- オンライン保険相談も可能!

- 訪問エリアは全国対応(※離島以外)

- 保険相談をするだけでプレゼントを6種類の中から選んでGETできる!

相談員の質が高く、また無料で保険相談をするだけでプレゼントがもらえるのも嬉しいポイントです。

| 取扱保険会社数 | 合計:42社 ※1 (生命保険:25社 損害保険:11社 少額短期保険:6社) |

|---|---|

| 主要商品 | 生命保険/医療保険/がん保険/火災保険/学資保険/個人年金保険/旅行保険/ペット保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 対応可能 |

| キャンペーン | あり |

ほけんのぜんぶでは、無料保険相談後に豪華プレゼントをもらえるキャンペーンを実施中!

※1 ほけんのぜんぶ 総合保険代理店事業 2023年9月時点

2.マネードクター

おすすめの無料保険相談所2つ目は「マネードクター」です。

マネードクターのここがおすすめ!

- 取扱保険会社数43社 ※1

- FP資格を保有したプロが全国に約2,300人も在籍 ※2

- 相談満足度91.4% ※3

- オンライン相談はネット環境さえあればOK、ほか全国あらゆる場所で相談可能!

- 保険だけでなく家計や資産運用をはじめ大切なお金のこと全般相談できる!

- 保険相談後選んだプレゼントがもらえる!

無料の保険相談窓口としてテレビCMも行っていることからご存じの方も多いマネードクターは、保険のことと同時に他のお金についての悩み事も相談できるため頼りになること間違いなしです。

| 取扱保険会社数 | 合計:43社 ※1 (生命保険:33社 損害保険:11社) |

|---|---|

| 主要商品 | 生命保険/医療保険/がん保険/火災保険/学資保険/個人年金保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 対応可能 |

| キャンペーン | あり |

マネードクターでは、無料保険相談の予約時にお好きなプレゼントを選択し、相談後にもれなくプレゼントを受け取ることができます!

ただし、プレゼントはこちらのページからの無料保険相談のみ限定となりますのでご注意ください。

※1…2024年1月時点

※2…2020年度実績

※3…2022年12月-2023年11月(マネードクター自社アンケートより)

3.保険マンモス

おすすめの無料保険相談所3つ目は「保険マンモス」です。

保険マンモスのここがおすすめ!

- 相談満足度95%※1

- 保険相談に関する調査で三冠達成!※2

- FPの実務経験が平均5年と豊富で、AFP・CFP・MDRTなどの有資格者も多数在籍!

- 万一失礼な対応やしつこい営業行為があった場合は速やかに担当FPの変更行うイエローカード制度

相談満足度も実績も多くあり、安心して相談ができると定評があります。

| 取扱保険会社数 | 提携先による |

|---|---|

| 主要商品 | 生命保険/医療保険/がん保険/火災保険/学資保険/個人年金保険/旅行保険/ペット保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 提携先による |

| キャンペーン | あり |

保険マンモスでは、無料保険相談後に豪華プレゼントをもらえるキャンペーンを実施中!

※1…保険マンモス株式会社 集計期間 2015年1月~2015年6月、インターネットによるアンケート調査:回答数3,775

※2…日本マーケティングリサーチ機構調べ 調査概要2020年9月期 ブランドのイメージ調査

4.保険市場

おすすめの無料保険相談所4つ目は「保険市場」です。

保険市場のここがおすすめ!

- 取扱保険会は業界最大の98社

- オンラインでの相談が可能

- 業界のなかで老舗

- 東証一部上場企業

取扱保険会社数は国内最大級で、老舗でありながら東証一部上場企業であることで安心感があります。

| 取扱保険会社数 | 合計:98社 (生命保険:32社 損害保険:27社 少額短期保険:39社) |

|---|---|

| 主要商品 | 生命保険/死亡保険/医療保険/がん保険/火災保険/地震保険/学資保険/個人年金保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 対応可能 |

| キャンペーン | なし |

5.保険無料相談ドットコム

おすすめの無料保険相談所5つ目は「保険無料相談ドットコム」です。

保険無料相談ドットコムのここがおすすめ!

- 面談後にもらえるプレゼントキャンペーンの商品が豊富

- 電話やオンラインでの相談が可能

- お客様満足度95.2%!

| 取扱保険会社数 | 合計:38社 (生命保険:21社 損害保険:11社 少額短期保険:6社) |

|---|---|

| 主要商品 | 学資保険/生命保険/医療保険/がん保険/個人年金保険/介護保険/自動車保険/火災保険/海外旅行保険/ペット保険/自転車保険/損害保険 |

| 対応地域 | 一部対応できない地域あり |

| オンライン保険相談 | 対応可能 |

| キャンペーン | あり |

無料保険相談所の選び方

無料の保険相談窓口はショッピングモールやテレビCMで見たことがあれど、実際に利用をしたことがないと、何を基準に窓口を選べば良いのか迷ってしまいますよね。

数ある中からあなたに合った保険相談所を見つけるには、以下の項目をチェックするとよいでしょう。

- 1.相談場所は、自宅(オンラインor電話)か、店舗か、指定した場所か

- 2.相談担当者が専門知識を有しているか

- 3.取り扱っている保険会社数の多さ

1.保険相談をする場所はどこが良いか

新型コロナウイルスの流行をきっかけに、現在では各社がオンラインでの相談を実施しています。リモート業務の前後や休憩時間はもちろんのこと、お休みの時間などさくっと相談できるので大変好評なサービスです。

わざわざ外出するのは控えたいときも、気軽に自宅で相談ができます。

カメラを使用する相談も、電話のみでの相談も実施している会社もあります。まずは利用してみるのもよいかもしれません。

その他にも、よく利用するショッピングモールや駅の近隣にある店舗での相談ができる「店舗型」や、職場や自宅近くのカフェやファミレスで相談ができる「訪問型」もあります。

2.相談担当者が専門知識を有しているか

無料の保険相談窓口は多くありますが、相談に乗ってくれる担当者はどこも同じではないかと思われがちですが、実は、担当者は相談窓口によって異なることはもちろんのこと、店舗によっても異なります。

保険の相談に乗ってくれる担当者全員がFPをはじめとする資格を持っているとは限りません。FPとは、以下のような幅広い知識を持ち合わせている者を指します。

- 保険

- 教育資金

- 年金制度

- 家計にかかわる金融

- 不動産

- 住宅ローン

- 税制など

生命保険への新規加入や見直しも、家計や家族のお金に直結する項目であることから、専門知識を有している担当者のほうが、有益な提案やアドバイスができる可能性が高くなります。

3.取り扱っている保険会社数の多さ

無料の保険相談所のメリットの1つとして、複数の保険会社の商品を比較・検討できるという点が挙げられます。比較できる対象が多いほうが、ご自身や家族により最適な商品が見つかりやすいということに繋がります。

それでもどこにするか迷ったら

どの相談所も、もしも相談に乗ってくれる相談員を代えたい場合は無料で変更することが可能で、違う相談員に再度無料で相談をすることができます。

しかし、できることならば初めから質の良い相談員に担当してもらえると嬉しいですよね。

どの相談所も、担当者はこちらから選ぶことはできないため、まずは相談員が必ずFP資格を所持していると明記している「ほけんのぜんぶ」で相談をすることをおすすめします。

まとめ

医療保険はもったいないと言われる主な理由の1つは、日本の公的保障制度(健康保険や公的年金、介護保険など)が充実していることです。

また、「医療保険に入るよりも貯蓄したほうが有利」「入院日数は短期化しているので保障は必要ない」などの声もあります。

実際に入院した人の調査では、1入院あたりの自己負担額は平均20.8万円、1日あたりの自己負担額は平均2万3,300円でした。

平均的な金額なら貯蓄で賄える人が多い反面、入院が長期化したり高額な治療が必要になったりするリスクも存在します。

医療保険の要・不要は、貯蓄状況や健康状態、希望する治療、保険に対する考え方など、人によって異なります。

医療保険未加入のリスクを十分理解した上で、自分の状況にあった判断をしましょう。

・本コンテンツは情報の提供を目的としており、保険加入その他の行動を勧誘する目的で、作成したものではありません。

・本コンテンツは商品の概要を説明しています。

・詳細は「契約概要」「注意喚起情報」「ご契約のしおり/約款」を、通信販売の場合は、「パンフレット」「特に重要な事項のお知らせ/商品概要のご説明/ご契約のしおり抜粋」「ご契約のしおり/約款」を必ずご確認ください。

・弊社は本コンテンツの正確性、確実性、最新性及び完全性等に関して保証するものではございません。

・本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。

・また、本コンテンツの記載内容は、予告なしに変更することがあります