生命保険の選び方!6つのポイントを目的・年代別に解説

生命保険に新規加入や新たな保険の見直しをしたくても、「種類が多すぎて分からない」「比較すべきポイントが分からず選べない」と悩んでいる方も多いのではないでしょうか。

生命保険は、ご自身のライフスタイルや必要な保障額を考えて、必要最小限の保障を得られるものを選んでいくべきです。

今回は基本的な生命保険の選び方をはじめ、20代・30代・40代・50代の年代別、独身・既婚・子どもありなどライフステージ別に保険選びのポイントをわかりやすく解説します。

この記事の要点

- 生命保険を選ぶ際は、加入目的、保障内容、保険期間、保障額、支払回数、商品の種類の6つのポイントに注目しましょう。

- ただし、年齢やライフスタイルによって必要な保障は異なるので、素人が一人で最適な保険を選ぶのは難しい場合があります。

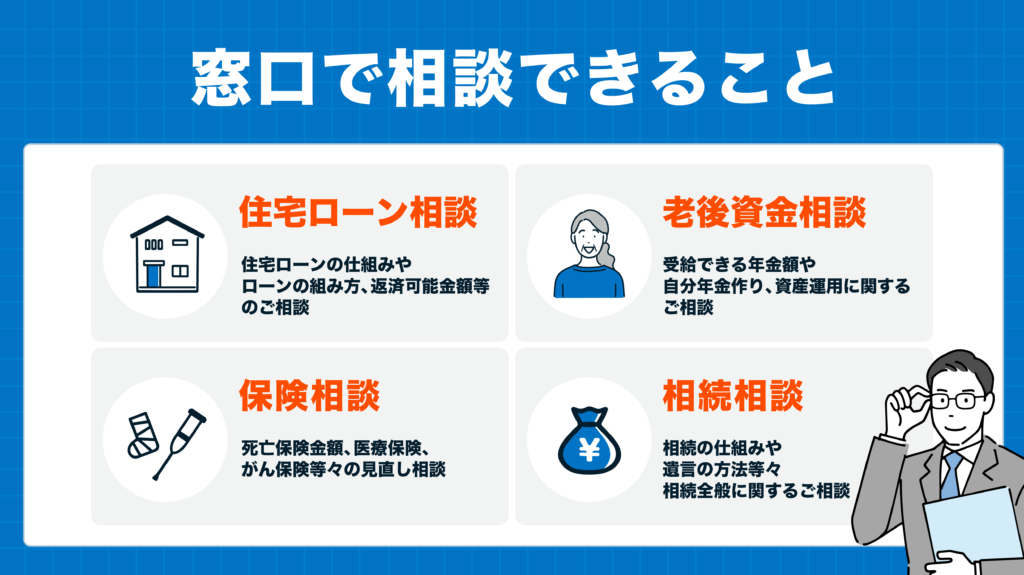

- そこでおすすめなのが、無料保険相談窓口の利用です。

- 無料保険相談窓口「ほけんのぜんぶ」なら、経験豊富なプロが40社以上の中からあなたに最適な保険をご提案!相談料は何回でも無料です。

この記事は3分程度で読めます。

※本コンテンツで紹介している保険会社は、保険業法により金融庁の審査を受け内閣総理大臣から免許を取得しています。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、当サイトは生命保険協会等の公的機関や保険会社の公式サイトの情報をもとに各商品を公正・公平に比較しているため、情報や評価に影響する事は一切ありません。当コンテンツはほけんのぜんぶが管理しています。詳しくは、広告ポリシーと制作・編集ガイドラインをご覧ください。

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】

金融商品取引法

募集文書等の表示に係るガイドライン

生命保険商品に関する適正表示ガイドライン

広告等に関するガイドライン

こちらの記事も読まれています

目次

生命保険の選び方6つのポイント

生命保険の選び方のポイントは、主に以下の6つに分けられます。一つずつ見ていきましょう。

生命保険の選び方

①生命保険に加入する目的を定める

はじめに、生命保険に加入する目的を定めましょう。まずあなたがこれから体験する、もしくは最近実施したライフイベントをイメージしてみてください。

生命保険選びに関わるライフイベント一例

- 社会人スタート

- 結婚

- 出産

- 住宅購入・住宅ローン契約

- 世帯主の定年退職

生命保険は、こうしたライフイベントやライフステージに合わせて選ぶ必要があります。これらのタイミングで働き方や支出額が大きく変わるからです。

以下では、年代別に生命保険に加入する目的を解説していきます。

20代

20代で独身の場合、死亡した時に経済的に困る人がいないため、基本的には生命保険はあまり必要がない世代といえます。自分の死後の葬儀費用・死後整理金があれば十分でしょう。

一般的に葬儀代は約195万円かかるとされています。

200~300万円程度の金額であれば、終身保険に加入して準備するのがおすすめです。

終身保険がおすすめな理由

- 亡くなるまで保障が一生涯続く

- 万が一のときは死亡保障がおりる

このようなメリットがあるほか、若いうちに加入すれば毎月の保険料が安くなるメリットもあります。

30代

30代の前半の期間は、結婚して配偶者や子どもといった扶養家族ができる年代といえます※。

扶養家族ができた場合…

- 万が一のときに残された家族の生活費用が必要です。

- 必要になる生活費を算出し、死亡保障の具体的な内容を決めていく必要があります。

- 子どもがいる場合は、教育費の準備が大きなポイントです。

お子さんがいる場合、お子さん一人ひとりにかかってくる教育費によって必要な金額は大きく変わってきます。

例えば、お子さんが進学する学校が公立なのか私立なのか、いずれを選択するかによっても必要なお金は異なります。幼稚園から大学(文系)まで全て私立に通った場合は、概算で約2,000万円以上のお金がかかるとされています※。

40代

40代は、30代までと比べて収入が増える時期ですが、以下のような要因から、支出もピークを迎えます。

40代は支出も増える

- 住宅ローンの支払い

- 子どもの進学・教育費用

- 親の介護 など

内閣府の調査※1によると、育児と介護を同時に行う「ダブルケア」を行うのは30~40歳代が多く、男女ともに全体の約8割を占めています。

子育てをしつつ、自分たちの親の介護もするとなると、さらに支出が増えるでしょう。

必要保障額が大きい時期に少ない保険料で効率的に保障を準備するため、定期保険や収入保障保険などの掛け捨てタイプの保険を組み合わせるのが有効です。

※1…内閣府 平成28年度「育児と介護のダブルケアの実態に関する調査報告書」

50代

50代では、子どもが独立する時期に差し掛かる人も多くなりますが、一方で親が高齢となり、本格的に子育てから親の介護を意識する年齢に移行します。

厚生労働省の調査※1によると、主な介護者の年齢分布は以下のとおりです。

主な介護者の年齢分布

子どもの生活費や教育費として用意していた死亡保障は減額して、別の支出に充てることができるでしょう。

金融庁金融審議会の調査※2によれば、65歳以降の30年間で約2,000万円が不足するといわれています。

老後生活費の足りない分を埋めるために、終身保険や養老保険などの貯蓄性の高い保険を検討する方もいます。

※1…厚生労働省 令和4年「国民生活基礎調査の概況」(P25)

※2…金融庁金融審議会 令和元年度「市場ワーキング・グループ報告書『高齢社会における資産形成・管理』」

若い世代は病気や万が一のケガの対策という観点で保険を選びましたが、60代では長生きリスクへの対策という観点で保険を選ぶのがポイントになります。

長生きリスクへの対策

- がんや生活習慣病による医療保障の確保

- 将来の介護への備え

- 長い老後生活での生活費の管理

60代になったとき、高額な死亡保険金は不要です。掛け捨てタイプの定期保険や収入保障保険は解約して整理し、少額でも一生涯保障してくれる終身保険にシフトしましょう。

終身保険のメリット

- 自分自身の葬儀費用を捻出するのに使える。

- 「生命保険料控除」による節税にも効果的。

- 法定相続人×500万円分の非課税枠が利用できることから、「相続税対策」としても活用できる。

②どんな保障が必要か明確にする

.webp) 次に「どのようなリスクに備えたいか?」もしくは「どのライフイベントに向けてお金を準備したいか?」を考えてみましょう。必要な生命保険の種類が大まかにわかります。

次に「どのようなリスクに備えたいか?」もしくは「どのライフイベントに向けてお金を準備したいか?」を考えてみましょう。必要な生命保険の種類が大まかにわかります。

しかし「はじめて保険を検討しているからどんな保障があるかわからない」という方もいらっしゃるでしょう。そこで以下にニーズとそれに合った保障の一例をまとめますので、確認してみてください。

| ニーズの一例 | 必要な保障の一例 |

| がんに備えたい | →がん保険 |

| 三大疾病(がん・心疾患・脳血管疾患)の医療保障/死亡を備えたい | →三大疾病保険 |

| 病気やケガの入院費用を備えたい | →医療保険 |

| 子どもの学費を用意したい | →学資保険 →終身保険 |

| 個人事業主として保障を厚くしたい | →個人年金保険 →就業不能保険 |

| 公的年金以外の老後資金を用意したい | →個人年金保険 |

| 介護に備えたい | →介護保険 |

| 自分が死亡 / 高度障害となった時にお金を残したい | →死亡保険 →養老保険 |

上記表のように、それぞれのニーズに応じて必要な保険は大きく異なります。独断で加入してしまうとお金を受け取りたい時に受け取れない可能性もあるため、専門家などと相談しながら決めてみましょう。

③保障がいつまで必要か決める

必要な保障を明確にしたら、次はいつまで保証が必要か決めていきましょう。「生命保険」といってもそれぞれの保険によって保険期間が異なるため、ご自身のニーズに合った保険期間を設定しなければなりません。

以下では保険期間を決める上で大切な2つのことをまとめていきます。これから生命保険に加入する方は確認してみてください。

保険期間は長ければ良いわけではない

保険期間を設定する方の中には「とにかく長く設定すれば安心」と思っている方もいらっしゃるでしょう。しかし、保険期間は長ければ良いというわけではありません。

生命保険は結婚や出産、退職などのライフサイクルによって必要な保障や保険金が変化します。また医療技術の高度化や社会保障制度の変化に応じて、生命保険も都度改定していくのです。

以上のことから「とりあえず長い期間加入しておけば安心」というわけではなく、適切な期間を見定めて加入しなければならないことがわかるでしょう。

定期型か終身型か選択する

保険期間を決めるときは「定期型」「終身型」の2種類から選択します。定期型とは〇〇歳まで、〇〇年間など一定の期間で区切られている保険で、終身型は一度加入したら一生涯保障される保険のことです。

しかし「私はどちらを選んだら良いかわからない」という方もいらっしゃるでしょう。そこで、以下にニーズの一例をまとめましたので確認してみてください。

| 保険の型 | ニーズの一例 |

| 定期型 | ・ライフサイクルに合わせて見直したい ・特定の期間保障を手厚くしたい ・保険料を安く抑えたい |

| 終身型 | ・見直しが面倒 ・掛け捨てに抵抗感がある ・更新後の保険料上昇を抑えたい |

④保障額がいくら必要か計算する

必要な保障と保険期間が決まったら、次は必要な保障額を計算していきます。必要な保障額は個人によって大きく異なるため、受け取る金額に過不足がないように注意しましょう。具体的に以下の方法で計算していきます。

より詳細な必要保障額の算出方法はこれから加入する保険の種類によって異なりますが、大枠はこの形で算出すれば問題ありません。独断で決めてしまうと公的保障の金額が加味されていないケースもあるため、必ず確認しましょう。

また、一般的に必要な保障額は子どもが生まれたときにピークになり、進学・独立に向かっていくにつれて減少していく傾向にあります。

⑤いつまでに払い終えるのか

保障額を算出したらいつまでに払い終えるのか決めていきましょう。保険料の支払い方法はさまざまな方法があるため、ご自身に合った方法で支払うことが大切です。

保険料の支払い方法

- 月払

- 半月払

- 年払

- 一時払

保険料の支払い方は上記の通り4種類あります。加入する保険によって実際に取り扱っている方法は異なりますが、基本的にこの4種から選択することを理解しておきましょう。

保険料の支払い回数は月払が最も多く、一時払に近づくにつれて回数が少なくなっていきます。

とはいえ、保険料の支払い回数が減少すると、それだけまとまった資金が必要になります。家計への負担も考慮すると一長一短であるといえるでしょう。

⑥加入する保険の種類を決める

最後に加入する保険の種類を決めていきます。生命保険会社で取り扱っている商品はそれぞれの保険会社で大差ありませんが、小さな差がもしもの時受け取る金額にかかわるため、慎重な判断が求められるのです。

例えば「がん保険」を探しているとしましょう。この場合に各社で比較するポイントは以下の通りになります。

ポイント

- 支払い事由(上皮内がんの支払い有無・一時金の支払有無など)

- 保険金額の上限・下限

- 追加できる特約の種類

- 加入できる年齢

- 保険期間

定期保険や終身保険などの死亡保険は支払事由がほとんど変わらないため、比較する項目は少なくなります。しかし医療保険やがん保険などは各社支払事由が異なるため「どの症状・手術が支払われるのか」確認しておきましょう。

とはいえ、症状や手術数は膨大でイメージがつかないという方もいらっしゃるでしょう。そのような方はご家族が罹患した病気や今気になっている症状だけでも調べておくことおすすめします。

20代の生命保険の選び方【独身・既婚別】

20代の人が生命保険を選ぶ際には、独身か既婚か、子どもがいるかといったことで必要な保障が異なります。

20代の生命保険の加入率は、生命保険文化センターの令和4年度『生活保障に関する調査』(P198)によると、男性が46.4%、女性が57.1%となっており、約2人に1人が加入している状況です。

20代独身の場合

20代独身の保険選びのポイント

- 現実的な保険のニーズを考える

- 将来見直しがしやすい定期型の保険を選択する

- 病気やケガのリスクを考慮し、医療保険の加入も検討する

20代で独身の人の場合、「万が一のときの保障を付ける」ということはイメージしづらいことでしょう。

就職したての人も多く、生命保険の保険料を支払う余裕がないことも多いです。そのため、高額な死亡保障の付いた生命保険に加入する必要性は少ないといえます。

また、今後結婚したり家族が増えたりすることもあり、ライフプランが大きく変わる可能性があります。そのときに改めて保障の見直しができるように、定期型の生命保険に加入し、保険の乗り換えをしやすくしておくと良いでしょう。

一方で、終身保険は定期型の生命保険と比較して保険料が高額になることが多いですが、20代などの若いうちに加入すると、比較的安い保険料でずっと変わらないので、一生涯割安な保険料で保障を付けることができておすすめです。

20代でも病気やケガで入院し手術を受ける可能性はあるうえ、収入が少ないと高額な治療費を支払うことが難しいことがあります。

公的医療保険でカバーできないものも医療保険では保障対象になっていることもあるので、検討することをおすすめします。

20代既婚者の場合

20代既婚者の保険選びのポイント

- 自分に万が一の事があった際の家族の保障を考える

- 割安な保険料で大きな保障が得られる、定期保険や収入保障保険が候補

- 特に女性は医療保障をしっかりと備えておく

20代で既婚の人の場合は、自分の保障だけでなく配偶者や子どもなどの保障も考える必要があります。

特に一家の生活を支えている人は、自分に万が一のことがあった場合に残された家族が生活していけるよう、大きな保障の付いた生命保険に加入しておくと良いでしょう。

ポイント

また、男性女性ともに医療面でも保障を付けておくことをおすすめします。

特に女性は妊娠や出産などを控えている人も多く、乳がんや子宮がんといった女性特有のがんに罹患するリスクがあるので、医療保障をしっかりと付けておくことをおすすめします。

30代の生命保険の選び方【独身・既婚・子どもあり】

30代になると20代よりも既婚や子どものいる人が増えるため、個人としてよりも家族や世帯としての保障を考える必要が出てきます。

生命保険への加入率を見ると、20代は約2人に1人が加入している結果でしたが、30代になると男性で81.5%、女性で82.8%と8割強の人が何らかの生命保険に加入していることがわかります(生命保険文化センター令和4年度『生活保障に関する調査』より)。

30代独身の場合

30代独身の保険選びのポイント

- 高額な死亡保障のついた生命保険に加入する必要性は低い

- 病気のリスクが高まるため、医療保険の検討をする

30代で独身の人の場合は、自分に万が一のことがあっても残された家族がいるわけではないため、高額な死亡保障の付いた生命保険に加入する必要性は低いといえます。

しかし、両親の面倒を見ている、または経済的に援助しているという人は、自分に万が一のことがあっても両親の生活が困らないように、死亡保障のついた生命保険に加入しておくと良いでしょう。

特に、残された家族のためにお金を残す必要がないのであれば、自分のお葬式代や死後整理のための費用を生命保険で準備しておく方法もあります。

また、30代になると20代よりも病気にかかるリスクが増えてきますので、医療保険に加入することも検討しましょう。

ポイント

- 特に女性は、男性以上に手厚い保障を付けておくことをおすすめします。

- まだ独身でも、今後結婚し妊娠や出産する可能性があり、高齢になるほど妊娠や出産にまつわるリスクが大きくなる傾向があります。

- 妊娠や出産をきっかけに女性特有の疾病やがんが発見されることもあるので、病気にかかる前に医療保険に加入するようにしましょう。

30代既婚者の場合

30代既婚者の保険選びのポイント

- 高額な死亡保障の付いた生命保険を選ぶ

- 保険料の負担が大きい場合は、定期保険や収入保障保険などを検討する

既婚者で、生計を支えている30代の人の場合は、高額な死亡保障の付いた生命保険に加入することをおすすめします。

自分に万が一のことがあった場合に、残された家族に十分なお金を残せるよう、必要な死亡保険金を計算し備えましょう。

一般に、高額な死亡保障の付いた生命保険は保険料が高額になりますので、もし保険料の払い込み負担が大きい場合は、終身保険ではなく定期保険や収入保障保険などを活用するのひとつの方法です。

いずれも掛け捨てタイプなので貯蓄性はありませんが、割安な保険料で大きな死亡保障を付けることができます。

また、女性の場合は、生計を支えている人は高額な死亡保障の付いた生命保険への加入が必要ですが、そうでない場合は高額な死亡保障を付ける必要性は低いといえます。

その代わり、独身女性と同様に医療保障については手厚い保障内容の医療保険に加入すると、女性特有の疾病やがん、それ以外の疾病やケガにも十分対応できるでしょう。

30代の子どもがいる世帯の場合

30代で子どもがいる世帯の保険選びのポイント

- 万が一の保障を得ながら、将来の教育資金を着実に準備できる学資保険への加入がおすすめ

30代になると子どもが生まれる家庭も多くなります。子どもが生まれると心配になるのが将来の教育資金ではないでしょうか。

毎月預貯金のようにコツコツと保険料を払い込むことで、希望するタイミングに希望するお祝い金や満期保険金を受け取ることができます。

学資保険は、保険料の払い込み期間中に契約者(親)に万が一のことがあった場合、それ以降の保険料の払い込みが免除され、もちろん保険金も受け取れるので、確実に教育資金を準備することができます。

40代の生命保険の選び方【男性・女性別】

40代になるとライフスタイルにも変化が出てくるうえ、健康面に不安が出てくる人も多いです。

40代の生命保険への加入率は、男性で86.1%、女性で86.3%と20代〜30代と比べて非常に高くなります(生命保険文化センター令和4年度『生活保障に関する調査』より)。

40代男性の場合

40代男性の保険選びのポイント

- 家庭状況に応じて死亡保障のある生命保険を検討する

- 三大疾病やがんなどの医療保障を充実させる

- 既に保険に加入していれば、保険料や保障内容を見直す

40代の男性は、まだ子どもの教育資金や住宅ローンの支払いなどでお金のかかる時期であることが多いため、30代に引き続き家庭状況に応じた死亡保障のある生命保険への加入が必要になります。

一方で、自分の健康状態に不安を感じる人も出てくるので、三大疾病(がん、心疾患、脳血管疾患)などへの備えを考え出す人や、40代になるとがんに罹患する男性が徐々に増加していくため、がん保険への加入を検討し始める人もいます。

参考までに、公益財団法人がん研究振興財団の「がんの統計2021」から、年代別のがんの罹患率を見てみましょう。

【年代ごとのがん罹患率・男性】

| 年代 | 男性 |

| 30代 | 1.2% |

| 40代 | 2.7% |

| 50代 | 7.8% |

| 60代 | 21.9% |

| 70代 | 436.% |

参考:公益財団法人 がん研究振興財団「がんの統計2021」

40代のがん罹患率はまだ2.7%ですが、50代になると7.8%と急に増加し、いつ自分が罹患してもおかしくない状況になります。

ポイント

早めに加入することで保険料も安く済むというメリットもあります。

40代女性の場合

40代女性の保険選びのポイント

- 結婚、出産、子育てなどライフステージに合わせて必要な保障を選ぶ

- 女性特有のがんや三大疾病への医療保障を充実させる

- 老後資金の備えも視野に入れる

40代の女性は、子どもがいる人でも徐々に子育ての負担が減ってくることから、仕事を始める人も出てきます。

ポイント

また、医療保険についても引き続き加入することをおすすめします。

乳がんや子宮がんといった女性特有のがんへの備えももちろんですが、男性同様に三大疾病などへの備えも必要になるでしょう。参考までに、女性の年代ごとのがん罹患率についても紹介します。

【年代ごとのがん罹患率・女性】

| 年代 | 女性 |

| 30代 | 2.3% |

| 40代 | 6.3% |

| 50代 | 12.4% |

| 60代 | 21.2% |

| 70代 | 32.8% |

40代女性のがん罹患率は6.3%という結果となっており、男性の2.7%と比較して罹患率は2.3倍以上にもなります。

男女ともに老後の生活費の備えも必要になる

40代になると、男女ともに老後の生活費のことも気になる時期になります。

ポイント

特に女性は平均寿命が男性よりも長いため、老後資金の準備が重要です。年金や投資などを含めた総合的な老後計画を考えましょう。

それぞれの方法の特徴やメリット・デメリットを理解して、自分にあった老後資金の準備方法を見つけることをおすすめします。

50代の生命保険の選び方

50代の保険選びのポイント

- 老後資金の備えを重視する

- ライフスタイルの変化に合わせて保障内容を見直す

- 現在の健康状態を考慮して医療保険を検討する

50代は子どもが独立し、住宅ローンの完済も近づいていることなどから、本格的に老後資金の準備に入る段階です。

50代の生命保険加入率を見てみると、男性は86.9%、女性は87.8%と40代と同様にいずれも高い加入率となっています(生命保険文化センター令和4年度『生活保障に関する調査』より)。

ポイント

公的年金から受け取れる年金額や老後の生活費にかかる具体的な金額をシミュレーションして、必要な金額の老後資金が準備できるように、生命保険も活用しながら備えていきましょう。

また、高齢になるほど病気やケガで入院や手術をするリスクが高くなったり、介護状態になる可能性も出てきたりすることから、医療保険やがん保険、民間の介護保険などに加入することで十分な保障を付けておくと安心です。

生命保険選びで迷ったらプロに相談しよう!

各種生命保険に新規で加入したり見直しをしたいけれど、自分ではどんな保障が必要か分からず困っていませんか?もしくは、既に加入している各種生命保険が現在のあなたや家族に最適かどうか分からず迷っていませんか?

どの商品が最適か分からない方や、ご自身やご家族にとって今後必要となる保障を手に入れたい方は、一度無料の保険相談所を利用してみることをおすすめします。

自分で最適な保険を選ぼうとすると、数多くの商品から探しださなければならなくなり、探す時間も膨大に必要なうえに、専門的な知識や具体的な数字が見えてこず、結局無駄な保障や月額保険料が高い保険に入ってしまうことも…。

その他、各種保険のことだけでなく、家計全般や収支、将来のことなどお金のこと全般をまとめて相談できるのも、無料保険相談窓口のメリットです。

当サイトは、独身世帯やファミリー世帯まで、幅広い世帯から支持されている無料保険相談窓口「ほけんのぜんぶ」での無料相談をおすすめします。

ほけんのぜんぶ

「ほけんのぜんぶ」のここがおすすめ!

- 取扱保険会社数42社※1

- FP資格取得率100%で相談員の質が高い※2

- オンライン保険相談も対応

- 全国対応でどこからでも相談しやすい

累計申し込み件数21万件以上、子育て世代の相談件数も4万組を突破している「ほけんのぜんぶ」は、国家資格のFP資格を持っている相談員が350名以上、資格取得率はなんと100%と、どのようなお金の相談にも答えてくれます。

提携している保険会社の数も42社以上※と複数扱っているなので、あなたやご家族に最適な保険会社や保障を提案することが可能です。

相談対応エリアも47都道府県全てに対応、受付もWEBから24時間365日行っていますので、各種保険や老後資金、教育資金をはじめとするお金のことで困ったときは、気軽に相談してみてください。

※2 入社1年以上のプランナー対象

ほけんのぜんぶの基本情報

| 取扱保険会社数 | 合計:42社※1 (生命保険:25社 損害保険:11社 少額短期保険:6社) |

| 主要商品 | 生命保険/医療保険/がん保険/火災保険/学資保険/個人年金保険/旅行保険/ペット保険/就業不能保険/介護保険/自動車保険/その他多数 |

| 対応地域 | 全国どこでも可能(離島除く) |

| オンライン保険相談 | 対応可能 |

| キャンペーン | あり |

※ ほけんのぜんぶ 総合保険代理店事業 2023年6月26日時点

ほけんのぜんぶのキャンペーン情報

現在、ほけんのぜんぶでは保険相談後にご希望のプレゼントを貰えるキャンペーンを実施中です!プレゼントは以下の6つの豪華賞品から選択可能です。

どの商品も日常生活に役立つものばかりで、また小さなお子さん向けの商品もあり選ぶのが楽しくなりますね!

生命保険の選び方に関するよくある質問

まとめ

この記事では、20代・30代・40代・50代の年代ごと、独身・既婚・子どもありなどのライフステージごとに、賢い生命保険の選び方を詳しく解説しました。

生命保険は多様なニーズに応えるために、さまざまな種類が存在します。しかし、必要な保障額に応じて最適な保険を見つけるのは簡単なことではありません。

例えば、子どものいるご家庭では「学資保険」、子どもが独立し退職を控えている方は老後資金に備えて「個人年金保険」など、他の保険とも合わせて検討する必要があります。

また、女性の場合は女性特有の病気のリスクに備えて医療保障を備える必要もあります。

保険料と保障内容のバランスを考慮し、自分に最適な保険を見つけるためのヒントを見つけましょう。

都内の私立大学を卒業後、日系生命保険会社に就職。主に個人・中小企業の保険営業とマネジメント業務を担当した。 その後、2021年11月にライターとして独立。実務経験を活かし、保険・税金・クレジットカードなど金融ジャンルを中心に記事執筆から編集まで行う。

ライターとして経験を積んだのち、ほけんのぜんぶマガジンの編集者を担当。保険業界の最新情報をいち早く掴み、読者に役立つ情報をわかりやすく提供することを心がけています。 質の高いコンテンツを通じて、読者が自分に合った保険やサービスを選べるようにサポートしていきます。

・本コンテンツは情報の提供を目的としており、保険加入その他の行動を勧誘する目的で、作成したものではありません。

・本コンテンツは商品の概要を説明しています。

・詳細は「契約概要」「注意喚起情報」「ご契約のしおり/約款」を、通信販売の場合は、「パンフレット」「特に重要な事項のお知らせ/商品概要のご説明/ご契約のしおり抜粋」「ご契約のしおり/約款」を必ずご確認ください。

・弊社は本コンテンツの正確性、確実性、最新性及び完全性等に関して保証するものではございません。

・本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。

・また、本コンテンツの記載内容は、予告なしに変更することがあります