銀行出身のFP(ファイナンシャルプランナー)。現在は、ほけんのぜんぶに所属。 20~80代の方まで幅広い相談に対応。お金の事だけでなく、自身の子育て経験を踏まえた提案に定評。

老後2,000万円問題が話題となる中、「公的年金だけでは老後資金が足りないのでは?」と不安を感じ、個人年金保険への加入を検討する人が増えています。

個人年金保険は、計画的に老後資金を準備できる方法の一つとして注目されていますが、保険料や条件が多岐にわたるため、自分に合った商品を選ぶことがポイントです。

本記事では、今人気の個人年金保険の特徴や選び方、メリット・デメリットを徹底解説。また、個人年金保険が向いている人、向いていない人の特徴についても紹介します。

目次

個人年金保険とは?

個人年金保険とは、将来の年金収入を確保するための保険で、一定期間にわたり保険料を支払い、老後に年金を受け取る制度です。

個人年金保険の被保険者が年金受給前に死亡してしまった場合、これまでに払い込んだ金額分の死亡給付金が受け取れます。とはいえ死亡保険とは異なり、あくまでも年金対策の保険だということを押さえておきましょう。

個人年金保険は単なる貯金ではありません。年金受取開始期まで保険料を支払い続けることで、元本以上の年金を受け取れるのです。

生命保険会社は契約者から受け取った保険料を運用しています。運用で増えた資金は契約者の支払いなどに充てられるため、支払った保険料の年金を受け取れる可能性があるのです。

個人年金保険の種類

個人年金保険の種類は大きく4つに分けられますが、まずは下記の図で混同しやすい確定年金・終身年金・有期年金、3種類の違いを解説します。

| 種類 | 概要 |

| 有期年金 |

|

| 確定年金 |

|

| 終身年金 |

|

| 夫婦年金 |

|

自分のライフスタイルやニーズに合わせて適切な個人年金保険を選ぶことで、将来の生活に対する安心感が高まるでしょう。

個人年金保険に加入するメリット

ここでは、なぜ個人年金保険が老後資金の準備に有効な手段であるのか、具体的なメリットを紹介します。

個人年金保険のメリット

- 老後資金を着実に備えられる

- 個人年金保険料控除の適用がある

- 保険料の支払い方法によって返戻率が上がる

老後資金を着実に備えられる

まず、個人年金保険を活用することで、将来の老後資金を着実に備えられる点が大きなメリットです。

単に貯蓄をする場合でも老後資金を備えることは可能ですが、個人年金保険は貯蓄と違い、より効率的に資産を積み立てる仕組みがあります。

個人年金保険の効率的に資産を積み立てる仕組み

- 自動積立: 口座引き落としやカード決済を通じて、保険料を定期的に支払う仕組みになっており、自然に積立が行われます。

- 運用益: 保険会社が運用を行うため、低金利時代でも通常の貯蓄より高い利回りを期待できます。

自助努力で貯蓄を続けるには強い意志と継続的な努力が求められますが、個人年金保険を活用すれば、計画的に老後資金を積み立てることが可能です。

個人年金保険料控除の適用がある

個人年金保険に加入すると、個人年金保険料控除の適用により所得税・住民税を軽減できる点もメリットです。

個人年金保険料控除とは生命保険料控除制度のひとつで、年間の保険料に応じて所得から最大4万円を差し引けます。これにより、所得額に応じて数千円の節税が期待できます。

個人年金保険料控除の控除額

| 年間の払込保険料 | 所得控除額 |

|---|---|

| 20,000円以下 | 払込保険料全額 |

| 20,000円超〜40,000円以下 | (払込保険料×1/2)+10,000円 |

| 40,000円超〜80,000円以下 | (払込保険料×1/4)+20,000円 |

| 80,000円超 | 一律40,000円 |

ただし、個人年金保険料控除を利用するには、次の条件があることに注意してください。

個人年金保険料控除の条件

- 加入しているのが個人年金保険税制適格特約がつけられる保険であること

- 年金の受取人が保険の契約者、またはその配偶者であること

- 年金の受取人が被保険者と同じであること

- 保険料の払込期間が10年以上であること

- 年金の支払い開始日が60歳以降で、10年以上の定期または終身年金であること

保険料の支払い方法によって返戻率が上がる

個人年金保険は、支払い方法を工夫することで返戻率を高めることができます。返戻率とは、支払った総額保険料に対する受け取った総額保険金の割合のことです。

個人年金保険の保険料の支払い方法

- 月払い

- 半年払い

- 年払い

- 一時払い(一括払い)

この中でも、最も少ない保険料で済むのが一時払いです。保険会社は加入者の保険料から利益を得ているので、利益確保は早ければ早いほど保険会社にとって都合がよくなります。

支払い方法やどのような商品が自分に適切かを知りたい場合は、一人で考えず無料の保険相談所を利用することをおすすめします。

個人年金保険に加入するデメリット

「個人年金保険は老後の資産形成にはおすすめしない」「加入しない方が良い」という意見もあるようです。それには、以下のデメリットがあるからだと考えられます。

個人年金保険のデメリット

- インフレに弱い

- 途中解約で元本割れする恐れがある

- 受け取った保険金は課税対象になる

インフレに弱い

個人年金保険はインフレに弱いです。それは、受け取れる年金額があらかじめ決められているからです。

インフレが進んでいるのに保険金額が変わらなければ、同じ額を受け取っても少ない価値しか受け取れないということになります。

さらに、現在は日本政府と日本銀行によってインフレを進行させる政策が取られているため、今後インフレが進む可能性が大きくなっています。

途中解約で元本割れする恐れがある

個人年金保険は貯蓄性の高い商品ですが、基本的に途中解約すると支払った保険料よりも受け取れる解約返戻金が少なく元本割れする恐れがあります。

解約返戻金とは、保険を解約したときに保険会社によって積み立てられた保険料の一部もしくはすべて返還されたお金のことになります。

ただし個人年金保険の保険料には、その保険を運用するために必要な経費が含まれているため、すべてが積み立てられるわけではありません。

そのため、個人年金保険を途中解約すると、元本割れする恐れがあるのです。

受け取った保険金は課税対象となる

実は、年金として受け取った保険金は、課税対象になります。課税対象となる税金の種類は、次のようにケースごとに異なります。

保険金が課税されるケースと税金の種類

- 契約者と保険金の受取人が同じ場合:所得税

- 契約者と保険金の受取人が異なる場合:贈与税

贈与税には110万円の基礎控除がありますが、所得税よりも税率が高くなりやすいので、保険金の受取人は、契約者と同じにすることをおすすめします。

出典:No.1610 保険契約者(保険料の負担者)である本人が支払を受ける個人年金|国税庁

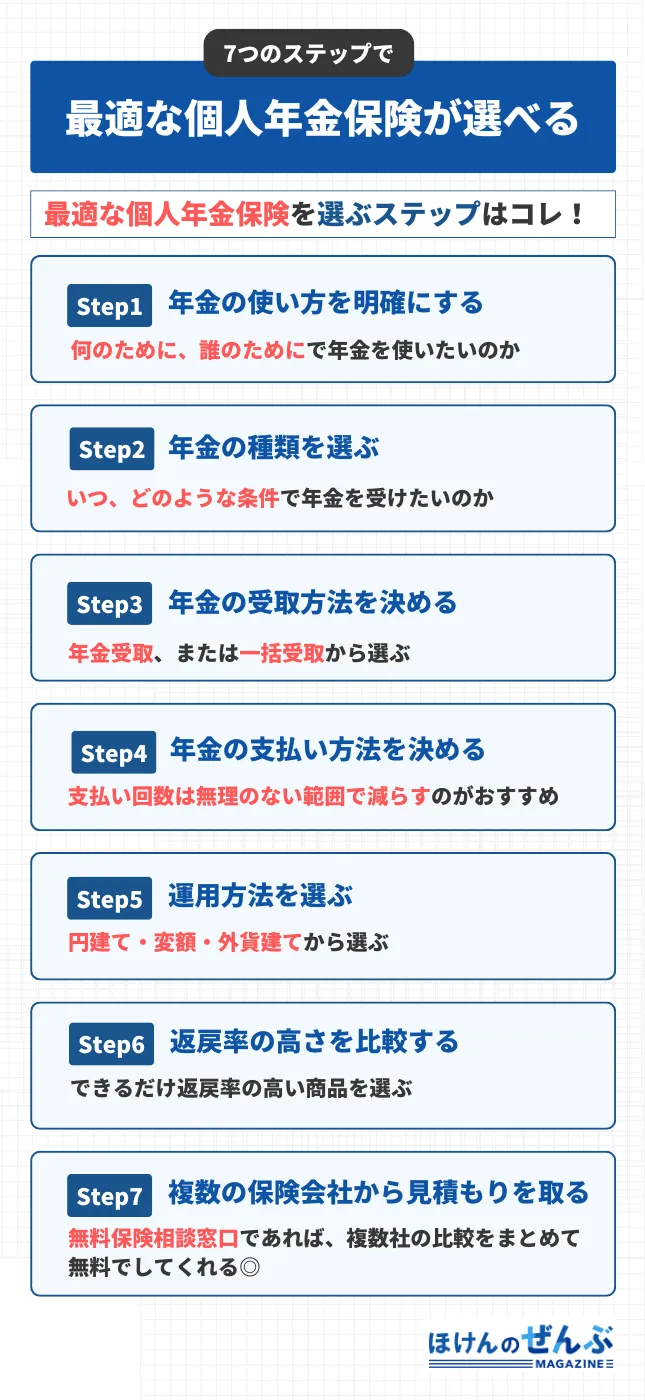

個人年金保険のおすすめの選び方

「個人年金保険に加入したいけれども、選び方がわからない」という方もいらっしゃるでしょう。これから個人年金保険を選ぼうと考えている方は、以下を参考にしてみてください。

個人年金保険の選び方7つのポイント

- 年金の使い方を明確にする

- 年金の種類を選ぶ

- 年金の受取方法

- 年金の支払い方法に融通が利くか

- 運用方法(円建て・変額・外貨建て)を選ぶ

- 返戻率の高さを比較する

- 複数の保険会社から相見積もりを取る

1. 年金の使い方を明確にする

個人年金保険を選ぶときは、年金の使い方を明確にしましょう。何に使うか明確にすることで、ご自身が支払うべき保険料が定まるからです。

例えば、会社員が基礎年金や厚生年金の不足分を補うために加入する場合と、自営業者が厚生年金に加入していない分を補う場合では、かける金額が大きく異なります。

また、生活費のために加入するのか、趣味や子どものために加入するのかによっても、必要な保険料は異なるでしょう。

適正な保険料で個人年金保険に加入するためには、自分のニーズをしっかりと把握することが大切です。

2. 年金の種類を選ぶ

個人年金保険の種類

- 確定年金

- 終身年金

- 有期年金

- 夫婦年金

3. 年金の受取方法

個人年金保険を選ぶ際には、自分に合った年金の受取方法を選びましょう。選択する受取方法によって、年金受給開始後の生活が安定するかどうかが変わります。

年金の受取方法は大きく2つに分けられます。

| 受取方法 | 特徴 |

|---|---|

| 年金受取 | 毎月年金として受け取る方法。受給していない部分は運用され、総受取金額は一括受取より多くなる場合がある。 |

| 一括受取 | 年金受給開始期にまとめて受け取る方法。まとまった資金を確保できるが、総受給額が少なくなる可能性がある。 |

「年金受取」は個人年金保険の中でもメジャーな受取方法で、指定がない場合は基本的に年金受取になります。長期的に安定した収入を確保したい方に特に選ばれています。

一方、「一括受取」は急な支出や大きな資金が必要な方、または資産運用を考えている方に適した方法です。まとまった金額を一度に受け取ることができるため、支出計画や運用に柔軟に対応できます。

4. 年金の支払い方法に融通が利くか

個人年金保険を選ぶときは、年金の支払い方法も確認しましょう。返戻率が変化したり、必要な金額が変わったりするからです。

個人年金保険の支払い方法

- 毎月払

- 半年払

- 年払

- 一括払

個人年金保険で用意している支払い方法は上記の通りです。支払い回数は上から少なくなっていきます。

家計への負担は、支払い回数が少なくなるに連れて大きくなっていくでしょう。一括払など少ない支払い回数を希望する方は、家計への負担と相談しながら決めてみてください。

ただし、支払い回数が少なくなるほど返戻率は大きくなる傾向にあります。無理のない範囲で支払い回数を減らしてみてください。

なお、支払い方法は保険会社によって異なるため、個人年金保険を選ぶ際は、検討している保険会社の支払い方法を確認しておくことをおすすめします。

5. 運用方法(円建て・変額・外貨建て)を選ぶ

自分にあった個人年金保険に加入するために、運用方法を選びましょう。運用方法によって仕組みや得られる年金額が変わる可能性があるからです。

| 運用方法 | 特徴 |

|---|---|

| 円建て | 保険料の支払いや年金の支払いを円で行う運用方法。為替リスクがなく、安定した運用ができる。 |

| 変額 | 保険料を株式や債券などで運用する方法。元本保障はないが、運用成果次第で円建て以上の収益が期待できる。 |

| 外貨(ドル)建て | ドルなどの外貨で運用する方法。元本保障がない代わりに、為替リスクや市場動向によって円建て以上の収益が期待できる。特約で円による払込・受取も可能。 |

6. 返戻率の高さを比較する

個人年金保険に加入するときは、返戻率の高さを比較しましょう。数%の違いが大きな差を生み出すからです。

例えば200万円の総支払額で返戻率110%の場合、戻ってくる金額は220万円になります。一方101%だと202万円になってしまうのです。

このように返戻率が将来の年金受給額に大きく影響します。加入時には必ず返戻率の高さを比較し、できる限り返戻率が高い会社を選んでみてください。

7. 複数の保険会社から相見積もりを取る

自分にあった個人年金保険を選ぶために、複数の保険会社から相見積もりを取りましょう。というのも、保障内容や返戻率は取扱保険会社によって異なるからです。

例えば、契約可能年齢や保険料の支払い方法、返戻率などは会社ごとに違いがあります。また、追加できる特約にも差があるため、提案をもらった際には必ず複数社を比較しましょう。

田村明日香

相見積もりを取る際には、無料保険相談窓口を上手に活用すると便利です。

個人年金保険がおすすめな人の特徴

個人年金保険の加入をおすすめする人は以下リストの通りです。

個人年金保険がおすすめな人

- 公的年金では不足してしまう人

- 資産運用する予定がない・不安な人

- 自営業者やフリーランスの人

公的年金では不足してしまう人

「公的年金だけでは老後の生活費が足りないかも」と悩んでいる方には、個人年金保険の加入をおすすめします。

老後2000万円問題が話題となる中、公的年金だけでは生活費をまかなえないケースも増えています。政府の政策や制度に左右される公的年金に不安がある方にとって、個人年金保険は将来の安心材料となるでしょう。

個人年金保険を利用すると、公的年金にプラスして毎月の収入を確保できます。受取方法やタイミングなどを自分のニーズに合わせて選べる柔軟性も魅力です。

加入する際は、保険料の支払い計画を立てることが大切です。若いうちから準備を始めることで、老後の経済的負担を軽減できます。

出典:金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」

資産運用する予定がない・不安な人

「資産運用する予定はない」「投資は不安に感じる」という方にも、個人年金保険の加入をおすすめします。

個人年金保険は、保険料を年金受給開始期まで支払い続けることで、元本以上の年金を受け取れる仕組みです。

特に確定型の個人年金保険では、契約時に受取額が確定する仕組みになっているため、投資のような元本割れのリスクが低く、安定性が高いのも特徴です。

自営業者やフリーランスの人

国民年金のみに加入している自営業者やフリーランスの方にも、個人年金保険はおすすめです。

積極的に資産形成を進めたい場合は、iDeCoや小規模企業共済も選択肢ですが、個人年金保険は安定した年金受給が可能で、リスク回避を重視する方に適しています。

何も対策をせずに年金受給開始期を迎えると、会社員との間で年金受給額に大きな差が生じることは避けられません。経済的困窮を避けるためにも早めに対策しましょう。

個人年金保険をおすすめしない人の特徴

個人年金保険は安全に老後の資金を蓄えられますが、おすすめできない人も一定数いるのは事実です。そこで以下では、個人年金保険をおすすめしない人について詳しく解説していきます。

個人年金保険をおすすめしない人の特徴

- 高いリターンを求めている人

- 流動性のあるところで用意したい人

高いリターンを求めている人

高い返戻率を求めている人は個人年金保険をおすすめできません。なぜなら個人年金保険は、他の老後資金対策と比較して高返戻率を期待できる商品ではないからです。

例えば、同じ国民年金の3階部分にあたるiDeCoで老後資金の積み立てを行なっていたとしましょう。

30歳男性が60歳まで月2万円を拠出し、利回り4%で運用し続けた場合、およそ1,300万円まで膨れ上がります。

一方同じ条件で、返戻率106%程度の個人年金保険(据置期間あり)に加入した場合、受け取れる金額はおよそ760万円です。

iDeCoは積み立てているファンドによっては元本割れのリスクもあるため一概にはいえませんが、計算上このような差が開く可能性も考えられます。

個人年金保険の魅力は「安全性の高さ」です。高いリターンを求めるなら他の方法で積み立てることをおすすめします。

流動性のあるところで用意したい人

「万が一に備えて引き出せるようにしておきたい」という方は個人年金保険の加入をおすすめできません。

なぜなら個人年金保険の元本は年金受け取り時まで引き出せないため、本当に必要であれば解約しなければならないからです。

子どもの教育資金が溜まりきっていない方やこれからマイホームを購入する方は、一時的にまとまった資金が必要になります。このような時に個人年金保険に加入してしまうと引き出せなくなってしまうため、加入しない方が良いでしょう。

また、個人年金保険は解約してしまうと元本割れしてしまいます。そのため「もしかしたら解約するかも」という方にはおすすめできないのです。

老後資金はいくら準備しておく必要がある?

老後資金の準備を始めようとしている方の中には「いくら貯めれば良いかわからない」と悩んでいる方もいらっしゃいますよね。少し前に話題になった老後2,000万円問題も本当にそれだけで足りるのかと疑問に思う方もいるでしょう。

そこで以下では総務省の「家計調査報告(2022年)」を参考に65歳以上の世帯が必要な老後資金をまとめていきます。これから老後資金を準備される方は参考にしてみてください。

夫婦ふたり暮らしの場合

65歳以上の夫婦ふたり世帯の1ヶ月の生活費は平均236,696円です。支出の内訳として、食料費が最も多く67,776円を占め、次いで交通・通信、教養娯楽が高額です。住居費は1.5万円程度ですが、居住地や持ち家か賃貸かで変動します。

| 夫婦ふたりの生活費内訳 |

|

| 支出項目 | 支出額 |

| 食料 | 67,776円 |

| 住居 | 15,578円 |

| 光熱・水道 | 22,611円 |

| 家具・家事用品 | 10,371円 |

| 被覆及び履物 | 5,003円 |

| 保健医療 | 15,681円 |

| 交通・通信 | 28,878円 |

| 教育 | 3円 |

| 教養娯楽 | 21,365円 |

| その他支出 | 49,430円 |

| – 諸雑費 | 19,818円 |

| – 交際費 | 22,711円 |

| – 仕送り金 | 1,334円 |

| 非消費支出 | 31,812円 |

| – 直接税 | 12,854円 |

| – 社会保険料 | 18,945円 |

| 合計 | 236,696円 |

この生活費を基に、65歳から85歳まで20年間生活した場合、必要な資金は約5,664万円となります。老後20年間で生活費が高額になることを考慮すると、2,000万円では不足する可能性が高いです。

※参考:家計調査報告書(家計収支編)2022年(令和4年)平均結果の概要

ひとり暮らしの場合

ひとり暮らしの場合、1ヶ月の平均生活費は143,139円で、食料費が37,485円、住居費が12,746円、光熱・水道費が14,704円となっています。こちらも住居費や光熱費が大きな負担となります。

| ひとり暮らしの生活費の内訳 | |

| 支出項目 | 支出額 |

| 食料 | 37,485円 |

| 住居 | 12,746円 |

| 光熱・水道 | 14,704円 |

| 家具・家事用品 | 5,956円 |

| 被覆及び履物 | 3,150円 |

| 保健医療 | 8,128円 |

| 交通・通信 | 14,625円 |

| 教育 | 0円 |

| 教養娯楽 | 14,473円 |

| その他支出 | 31,872円 |

| – 諸雑費 | 13,595円 |

| – 交際費 | 17,893円 |

| – 仕送り金 | 341円 |

| 非消費支出 | 12,356円 |

| – 直接税 | 6,660円 |

| – 社会保険料 | 5,625円 |

| 合計 | 143,139円 |

ひとり暮らしの場合、65歳から85歳までの20年間に必要な資金は約3,432万円です。単身世帯でも老後資金が不足することがわかります。

ご自身の支出を確かめながら必要な資金を集めておきましょう。

個人年金保険以外で老後資金を準備する方法

老後の年金対策は個人年金保険でも可能です。しかし「どのような方法があるかわからない」という方もいらっしゃるでしょう。

そこで以下では、老後資金を個人年金保険以外で用意する5つの方法をまとめていきます。これから年金対策を始めようと考えている方は、参考にしてみてください。

個人年金保険以外で老後資金を用意する方法

- 新NISA・iDeCo

- 銀行預金

- 副業/転職

- 確定拠出年金(企業型DC)

- 小規模企業共済や付加年金

❶新NISA・iDeCo

| 概要 | |

| 新NISA | 投資枠が「成長投資枠」と「積立投資枠」の2つに分かれ、合計で年間360万円まで非課税で運用できる制度です。成長投資枠では株式や投資信託に、積立投資枠では積立型商品に投資できます。 |

| iDeCo | 国民年金・厚生年金とは別で任意加入できる年金制度です。掛け金は全額所得控除の対象で、運用益は全額非課税になります。申し込みから銘柄の選定、掛け金の拠出などを自分で行います。 |

NISAやiDeCoで備えることで、個人年金保険に加入せずとも老後の年金を用意できる可能性があります。これらは国が推奨する年金準備の制度です。

年金準備を目的とする方はiDeCoを、まとまった資金を投資したい方は新NISAを検討してみてください。

出典:

・NISA特設ウェブサイト|金融庁

・iDeCoの概要|厚生労働省

❷銀行預金

投資に対してリスクを感じたり、保険にお金をかけられなかったりする方は銀行預金をおすすめします。元本割れのリスクがなく、堅実に貯蓄できるからです。

ただし、投資のように複利が働かないため、数百万円から1,000万円程度を貯蓄するには相当な入金力が必要になります。

年金の不足分を預金で補おうと考えている方は、預金保険機構の仕組みを理解しておきましょう。1,000万円近く預金できたら、保険や投資などの方法も検討してみてください。

❸副業/転職

「貯蓄や投資以外の方法で年金を増やしたい」という方は、副業や転職をおすすめします。収入に大きな変化が起きる可能性があるからです。

例えばプログラミングやデリバリーなどの副業に取り組んだり、エージェントに登録して自分の市場価値を確かめたりする方法が考えられます。

すでに保険や投資を行っていて、さらに入金力を高めたい方もこれらの方法を検討してみてください。

❹会社員が利用できる制度を活用する

会社員・公務員などの第2号被保険者は、国から受けられる制度が充実しています。そのため、現在の勤め先で利用できる制度はないか確認してみましょう。

会社員・公務員が利用できる制度

- 財形貯蓄などの福利厚生

- 確定拠出年金(企業型DC)

会社員・公務員が利用できる可能性がある制度は上記リストの通りです。財形貯蓄・確定拠出年金ともに企業によって取り扱いが異なります。

「会社の制度を利用して年金対策をしたい」という方は、社内の制度を再度確認してみてください。

確定拠出年金は、運用の成果によって元本割れする可能性があります。財形貯蓄も早期解約によって元本割れの恐れがあることも理解しておきましょう。

❺個人事業主が利用できる制度を活用する

個人事業主・フリーランスには厚生年金がありません。公的年金制度の2階部分が丸々ないため、何かしら手立てを打たなければ老後の生活は危ぶまれます。

個人事業主が利用できる制度

- 小規模企業共済

- 付加年金

- 国民年金基金

上記リストの制度は、個人事業主専用の年金対策です。それぞれ拠出できる金額や受取金額が異なるため、制度の概要を確認してみてください。

小規模企業共済と国民年金基金は、支払った金額の全額が所得控除になります。所得税や住民税の負担軽減にもつながるため、検討してみてください。

個人年金保険選びにおすすめの保険相談窓口

個人年金保険を選ぶ際には、種類や受取方法、返戻率など、チェックすべき項目が多くあります。保険に関する知識がないと、どれを選べば良いのか迷ってしまうこともあるでしょう。

「自分で最適な個人年金保険を選べるか不安」という方は、無料の保険相談窓口を利用するのがおすすめです。複数の保険商品から、プロがあなたの目的に合わせてピッタリな商品を提案してくれます。

編集部

ほけんのぜんぶ

- 将来を見据えたベストな個人年金保険の提案が期待できる

- 必要な老後資金を「見える化」してもらえる

- 24時間365日予約可能!好きな場所や日時を選びやすい

ほけんのぜんぶは、知識や経験豊富なファイナンシャルプランナーが担当となり、お金や保険に関するさまざまな相談に乗ってくれるサービスです。

利用者の今の状況だけでなく、将来を見据えてベストな個人年金保険の提案をしてもらえるため、長期的に見てメリットのある保険へ加入できる期待が持てます。

そして、将来必要なお金や今するべきことを見える化したうえで提案してくれるため、将来像が曖昧で漠然とした不安を抱えている人でも具体的にイメージできるでしょう。

相談予約はWEBから24時間365日受付。いつでも好きなタイミングで対応できます。

| 取り扱い保険会社数 | 41社※1 |

|---|---|

| 対応エリア | 全国 |

| 相談方法 | 訪問・オンライン・電話 |

出典:ほけんのぜんぶ

※1 2024年10月1日時点

みらいのほけん

- わかりやすい説明で安心

- 総合的な資産形成アドバイス

- 最短10分でFPとマッチングできる

みらいのほけんは、提携する保険代理店を通じて54社※1もの保険会社の商品を取り扱う保険相談サービスです。

税制優遇や受取方法など、複雑な仕組みもわかりやすく説明してくれるため、安心して理解を深めることができるでしょう。

さらに、最短10分でFPとマッチングできるため、思い立ったその時にすぐに相談を始められるのも大きな魅力です。

| 取り扱い保険会社数 | 52社※1 |

|---|---|

| 対応エリア | 全国 |

| 相談方法 | 訪問・オンライン |

出典:みらいのほけん公式サイト

※1 提携先保険代理店の取扱保険会社数を合算したもの。

個人年金保険に関するよくある質問

最後に、個人年金保険に関するよくある質問にお答えしていきます。

個人年金保険の受け取りにかかる税金は受取方法などによって異なるため、確定申告の必要・不要を判断するのは少し難しいです。しかし、確定申告しないと「無申告加算税」「延滞税」が加算されてしまう恐れがあるので、年金支給開始時に保険会社の担当者に確認しましょう。

出典:保険金や年金を受け取っても所得税の申告が不要な場合とは?|公益財団法人 生命保険文化センター

まとめ

本記事では、今人気の個人年金保険の特徴や選び方、メリット・デメリット、さらにおすすめな人の特徴について詳しく解説しました。

個人年金保険は、老後資金を計画的に準備できる貯蓄型の生命保険です。加入することで、一定期間または一生涯にわたり年金として保険金を受け取れる仕組みを持ち、老後の経済的安心をサポートします。

老後資金の準備には、iDeCoやつみたてNISAといった方法もありますが、個人年金保険は「毎月決まった額を無理なく積み立てたい」「確実に年金として受け取りたい」と考える方に特におすすめです。

自分にニーズに合った方法を選び、将来の安心を手に入れましょう。

監修者・著者一覧

人材派遣会社17年経営したのち、保険代理店に転身後16年従事、2級FP技能士・トータルライフコンサルタント・MDRT成績資格会員2度取得。 ファイナンシャルプランナーとしてライフプランニングや家計診断を通して老後資金の対策、節約術などを提案。 また自らのがん闘病経験をふまえた生きる応援・備えるべき保障の大切さをお伝えしています。

生命保険の業界歴10年。年間500世帯の相談実績。 社会保険・税金の効率化、家計・固定費の見直し、保険の新規加入・見直し、住宅購入・住宅ローン、資産形成・老後の年金対策・少額投資(iDeCo・NISAなど)、不動産投資と幅広い分野に精通。

所属:株式会社ほけんのぜんぶ 執行役員

資格:FP2級、CFP、投資診断士

経歴

ひとりひとりに合った資産設計を丁寧にプランニング・幅広いアドバイスを行う業界歴22年のファイナンシャルプランナー。個人としてはCOT基準を複数年に渡り継続し、プレイングマネージャーとしては多数のMDRTを輩出。

2024年10月にはコンサルティングサービス事業部の執行役員に着任。