保険や老後資金の悩みを解決するために、ファイナンシャルプランナー(FP)に相談を考える方も多いでしょう。しかし、「しつこく勧誘されないか?」「自分に合わないプランを押し付けられるのでは?」と不安に思う方も少なくありません。

この記事では、ファイナンシャルプランナー(FP)への相談が「危険」と言われる理由や、相談時の注意点、信頼できるFPの選び方について分かりやすく解説します。

編集部

この記事の要点

※1 日本コンシューマーリサーチ調べ

(調査期間:2022年1月11日~1月13日)

※2 当社から訪問する入社1年以上のプランナーが対象

この記事は5分程度で読めます。

※本コンテンツで紹介している保険会社及び保険代理店は、保険業法により金融庁の審査を受け内閣総理大臣から免許を取得しています。コンテンツ内で紹介するサービスの一部または全部に広告が含まれていますしかし、各サービスの評価や情報の正確さに一切影響する事はありません。当コンテンツはほけんのぜんぶが管理を行なっております。保険相談窓口おすすめのランキングは相談料や相談員のスキル、取扱保険会社、予約のしやすさ、対応エリア、相談方法、利用者の口コミなどを独自に点数にしております。詳しくは、広告ポリシーと制作・編集ガイドラインをご覧ください。

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】

金融商品取引法

生命保険商品に関する適正表示ガイドライン

募集文書等の表示に係るガイドライン

広告等に関するガイドライン

目次

ファイナンシャルプランナー(FP)とは?

そもそもファイナンシャルプランナー(FP)とは何か、相談前に知っておくべき基本情報について解説していきます。

ファイナンシャルプランナーに関する基本情報

ファイナンシャルプランナーとは

ファイナンシャルプランナー(FP)とは、人生の夢や目標を経済的な側面からサポートする専門家のことです。普段生活している中で抱えている家計の悩みや、相談者も気づいていない潜在的な問題を解決へと導きます。

お金に関する価値観や資産状況は相談者によってさまざまです。ファイナンシャルプランナーは特性に合わせたヒアリングを実施し、現状を分析してきます。

編集部

広い人脈を持っているファイナンシャルプランナーは、相談だけでなくネットワークを活かして弁護士や公認会計士などの専門家を斡旋してくれます。このようにさまざまな手段を用いて、相談者の問題解決へと導いてくれるのです。

\FP相談はやめておくべき?/

ファイナンシャルプランナーに相談できること

ファイナンシャルプランナー(FP)には、以下のような幅広い内容について相談が可能です。それぞれのプランナーには得意分野があるため、あらかじめ相談内容を明確にしておくと良いでしょう。

- 家計管理(家計の見直しをしたい)

- 老後の資産形成(老後の生活資金をどう準備すればいい?)

- 教育資金(教育費の貯め方や計画の立て方がわからない)

- 年金(年金をいつからいくら受け取れるのか知りたい)

- 住宅資金(住宅ローンの負担を減らしたい)

- 資産運用(退職金を運用したい、金融商品の選び方を知りたい)

- 税制(節税方法を知りたい)

- 保険(保険の加入・見直しをしたい)

- 介護・医療費(自分や親の介護費用の準備について不安がある)

- 相続・贈与(相続の準備や贈与の方法について知りたい)

なお、「税制」「資産運用」「相続」などの分野は、FPが扱うには追加の資格や専門的な知識が必要になる場合もあります。

編集部

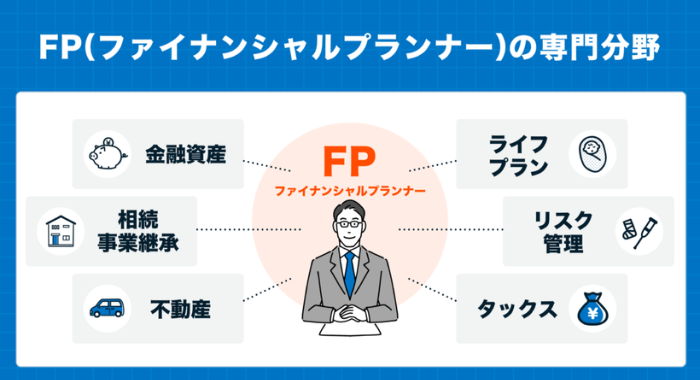

ファイナンシャルプランナーの専門分野

上図のように、FP(ファイナンシャル・プランナー)の専門分野は大きく6つに分類できます。

| ライフプラン | 個々の人生設計に基づいて、教育資金や老後の生活資金など、長期的な資金計画を立てます。 |

|---|---|

| リスク管理 | 生命保険や損害保険などを活用し、病気や事故、災害などのリスクに対して適切な備えを行います。 |

| タックス | 所得税や相続税などの税金に関する知識を活かし、節税対策や納税計画を立てます。 |

| 金融資産 | 株式や債券、投資信託などの金融商品を活用して、資産運用を行います。 |

| 相続・事業継承 | 相続税対策や遺産分割のアドバイスを行います。 |

| 不動産 | 不動産の購入、売却、賃貸に関するアドバイスを行います。 |

ファイナンシャルプランナーの種類

ファイナンシャルプランナーは主に次の4種類に分けられます。

希望する相談内容に応じて、相談すべきファイナンシャルプランナーの種類が異なるため、事前にその違いを把握しておきましょう。

| ファイナンシャルプランナーの種類 | |

|---|---|

| 企業系 ファイナンシャルプランナー |

銀行や生命保険会社、不動産会社などに勤務するファイナンシャルプランナー。 自社の金融商品や不動産・建物の販売や、顧客へのサービスを目的として、無料で様々な相談を受ける |

| 独立系 ファイナンシャルプランナー |

FP事務所を運営または勤務しているファイナンシャルプランナー。 初回無料相談なども行っているが、基本的には顧客からの報酬で経営が成り立っている 特定の金融商品に縛られず、幅広い相談に対応する |

| 士業が兼務する ファイナンシャルプランナー |

FP資格を取得した税理士や公認会計士などの士業の人。 税理士業務や公認会計士業務の顧客に対するサービスの一環として、報酬を受けて(または無償サービスで)FP 業務を行う |

| IFA | 別名「独立・中立的な立場から資産運用のアドバイスを行う専門家」。 証券会社や銀行と業務提携し株式や投資信託などの売買仲介を行う。FP資格を持っている人も多いが、そうでない人もいる |

IFAは資産運用に特化した専門家であり、ファイナンシャルプランナーとは業務内容が異なるため、間違って相談しないように注意が必要です。

編集部

ファイナンシャルプランナー(FP)への相談が危険と言われる理由

お金に関する相談をする際、ファイナンシャルプランナー(FP)に頼るのは有効な手段です。ただし、「危険だからやめておいた方がいい」といった意見を耳にして、利用をためらっている方もいるかもしれません。

そこで以下では、ファイナンシャルプランナーへの相談が「危険」と言われる4つの理由を解説します。今後相談を検討している方は、ぜひ参考にしてみてください。

ファイナンシャルプランナーへの相談が危険と言われる理由

①相談が有料な可能性があるから

ファイナンシャルプランナー(FP)への相談は、場合によっては有料になることがあります。無料だと思って相談した結果、予想外の費用がかかり、「相談しなければよかった」と後悔するケースもあるようです。

ただし、無料相談の場合、特定の保険や金融商品の販売を目的としているケースも少なくありません。

編集部

\何回相談しても相談料0円!/

②ニーズに合ったプランがない可能性があるから

ファイナンシャルプランナー(FP)によっては、ニーズに適したプランを提供してもらえない場合があります。相談内容が不明確だったり、取り扱う商品の幅が限られていることが理由です。

例えば保険相談窓口の場合、店舗によって取扱保険会社数が異なります。数十社程度異なることも珍しくないため、選んだファイナンシャルプランナーによってはニーズに合わない選択肢しかないことがあるのです。

問題点が漠然としていても、相談は成立します。ただし、よりニーズに合った提案を受けたい方は、事前にリサーチした上で相談してみてください。

③ファイナンシャルプランナーの知識が薄い可能性があるから

担当するファイナンシャルプランナーによっては、特定の分野に関する知識が薄い可能性もあります。これが「相談が危険」と考えられる理由の一つです。

例えば保険に関する相談をしたい方が不動産会社のファイナンシャルプランナーに相談した場合、思うような回答が返ってこない可能性があります。

このように、相談したいジャンルに合っていないファイナンシャルプランナーを選んでしまうと、相談した時間が無駄になってしまう可能性があるのです。

編集部

\経験・知識豊富なFPに相談できる!/

④意見が偏っている可能性があるから

ファイナンシャルプランナーによっては、意見が偏っている可能性があります。まったく意図していない回答になる可能性もあるため、危険といわれてしまうのです。

とはいえ対人のサービスであるため、意見の食い違いがあることは避けて通れません。必ずしも希望の回答が返ってくるとは限らないことを前提に、面談すると良いでしょう。

⑤商品を押し売りされる可能性があるから

ファイナンシャルプランナーの報酬体系は所属先や独立の有無で異なるため、場合によっては強引な勧誘を受ける可能性があります。

しかし、近年では金融庁が「顧客本位」の営業を義務付け、過度な勧誘は規制されています。また、ネットでの口コミや評判の広まりにより、サービスの透明性が向上しました。

その結果、顧客満足度を重視するプランナーが増え、自己利益を追求しすぎる専門家は淘汰されつつあります。

編集部

ファイナンシャルプランナー(FP)に相談するメリット・デメリット

ファイナンシャルプランナー(FP)に相談することにどんなメリットとデメリットがあるのでしょう。それぞれについて説明します。

ファイナンシャルプランナーに相談するメリット

ファイナンシャルプランナー(FP)に相談する主なメリットは次の3つです。

ファイナンシャルプランナー相談のメリット

メリット①お金に関する疑問を専門家に相談できる

参照:ほけんのぜんぶ公式サイト

ファイナンシャルプランナーに相談すると、保険・家計管理・住宅などお金に関する疑問を解消できます。なぜなら特別な資格を持つ「お金のプロ」だからです。

ファイナンシャルプランナーは「FP」の資格を持ち、これまでの経験や知識を元に具体的なアクションプランを提示してくれます。そのため、一人では解決できなかった悩みも解消できるのです。

編集部

経験豊富な方にアドバイスをもらえることは、大きなメリットだといえるでしょう。

\安心してFP相談できる!/

メリット②適切な解決策を提示してもらえる

自分では解決方法が思いつかなくても、ファイナンシャルプランナーなら複数の解決策を示してくれます。

相談者の希望や解決策の難易度などを一緒に検討し、最適な解決策を見つけ出すことができるのです。

例えば保険の見直しの場合は、見直し先の保険を紹介します。また、教育資金の確保で相談した場合は、学資保険やNISAなど具体的なアクションプランを提示してもらえるでしょう。

編集部

このようにファイナンシャルプランナーを活用すれば、自分では導けないような対策を提示してもらえるのです。

メリット③気づかないうちに損することを防げる

ファイナンシャルプランナーを活用すると、気づかぬうちに損することを防げます。保険や各種ローンについて、適切な状態に修正してくれるからです。

例えば契約してから20年以上経っている医療保険を放置していると、いざ必要になったときに十分な金額を受け取れない可能性があります。ファイナンシャルプランナーに相談すると、このような事態を未然に防げるのです。

何かしらの金融商品を放置している方は、気づかないうちに損している可能性があります。「その当時ベストな内容にした」という方も、ファイナンシャルプランナーに相談してみてください。

\安心してFP相談できる!/

ファイナンシャルプランナーに相談するデメリット

ファイナンシャルプランナー(FP)に相談する主なデメリットは次の3つです。

ファイナンシャルプランナー相談のデメリット

デメリット①金融商品の購入などに誘導される場合がある

ファイナンシャルプランナーに相談すると、金融商品の購入などに誘導される可能性があります。なぜなら、商品を購入してもらうことで売上が立つ仕組みになっているからです。

特に無料で対応している窓口は、商品を購入してもらうことで契約した保険会社から手数料がもらえるようになっています。「勧誘は不要」という方は、相談前に意向を伝えると良いでしょう。

編集部

手数料のぶん保険料が高くなることはないため、気に入った商品があれば安心して契約できます。

\安心してFP相談できる!/

デメリット②良いファイナンシャルプランナーを見極めるのに苦労する

ファイナンシャルプランナーには良し悪しがあります。そのため、良い担当者に出会えるまでに苦労する可能性も考えられるでしょう。

ファイナンシャルプランナーとはいえ、対人のサービスです。対応の姿勢や人柄が、相談者と合わないことも考えられます。

万が一「合わない」と感じたら、担当者を交代してもらったり窓口を変えてみたりすることをおすすめします。また、窓口ごとに記載されている口コミ評判も確認してみてください。

デメリット③企業型ファイナンシャルプランナーは転勤などで担当が変わる可能性がある

企業型ファイナンシャルプランナーは、転勤などの会社都合で担当が変わる可能性があります。そのため「前の担当に比べて相性が合わない」ということも考えられるでしょう。

上記のような問題は、相談前に担当者の転勤の有無を確認することで解決できます。最近はオンラインでの面談も可能なため、仮に転勤や引っ越しがあった際も融通が効くこともあるでしょう。

編集部

\安心してFP相談できる!/

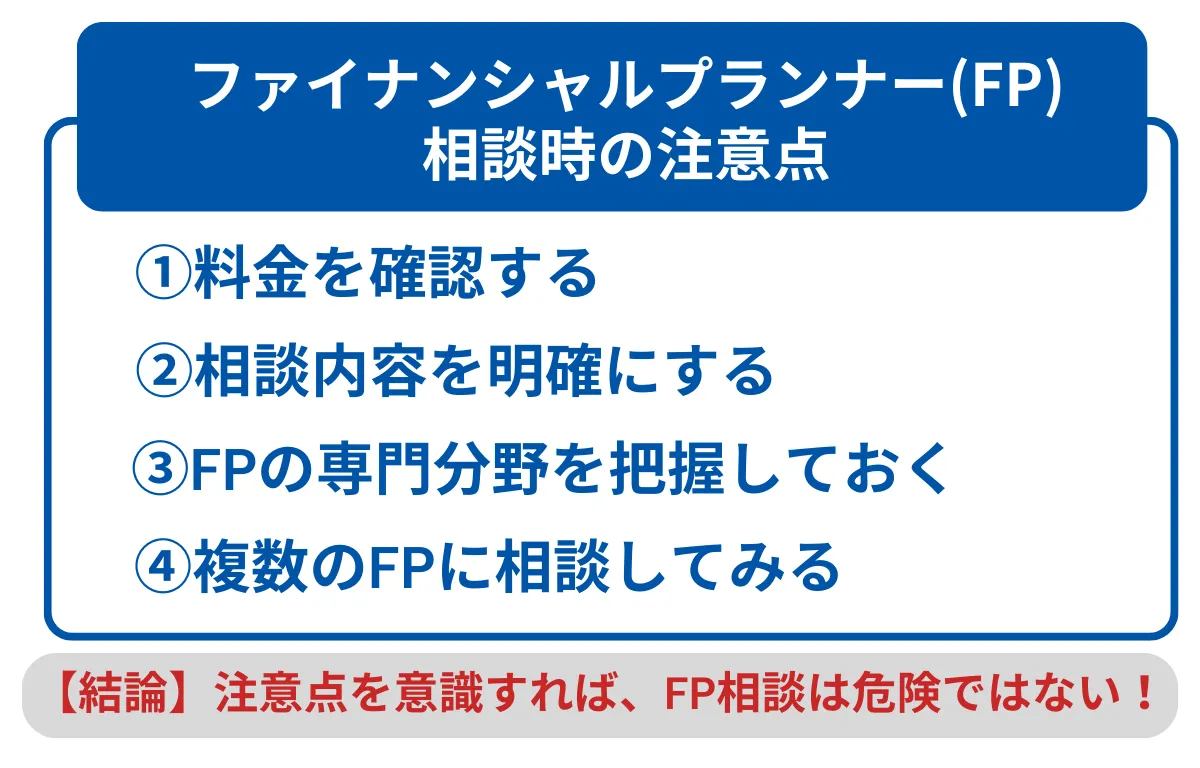

ファイナルプランナー(FP)への相談時に注意すべき4つの項目

最初に、ファイナンシャルプランナー(FP)に相談するときに注意すべき事項について説明します。主な注意事項は次の4つです。

ファイナンシャルプランナー相談時の注意事項

注意事項①:料金について確認する

注意事項の1つ目は、ファイナンシャルプランナーの相談料金やサービス料を確認することです。

注意点

企業系ファイナンシャルプランナーは、自社の金融商品や不動産・建物の販売などを目的としているため無料で相談できますが、金融商品などの加入勧奨を受けることがあります。

独立系ファイナンシャルプランナーも顧客獲得のために初回無料で相談を受けることもありますが、2回目以降の相談は料金の確認が必要です。

料金についてはファイナンシャルプランナーが独自に設定しますが、日本FP協会の調査によると相談時間1時間につき「5,000円から1万円程度」のところが多いようです。

ファイナンシャルプランナーの1時間あたりの相談料

| 相談料 | 割合 |

|---|---|

| 5,000円未満 | 14.2% |

| 5,000円以上1万円未満 | 47.3% |

| 1万円以上2万円未満 | 33.5% |

| 2万円以上 | 5% |

時間制の相談料について説明しましたが、料金の設定方法は顧問料という形で月額で設定したり、案件ごとに料金設定されたりするケースもあります。

\安心してFP相談できる!/

注意事項②:相談内容を明確にしておく

注意事項の2つ目は、相談内容を明確にすることです。ファイナンシャルプランナーに相談する前に、何について教えてほしいのか内容を明確にすることで、目的に合ったサービスを受けられます。

相談内容が曖昧だと、不要なサービスを案内されたり、聞きたいことが詳しく聞けなかったりすることもありえます。また、相談時間が長くなって料金が高くなることもあります。

注意事項③:ファイナンシャルプランナーの専門分野を把握しておく

注意事項の3つ目は、ファイナンシャルプランナーには得意分野と苦手分野があることを理解することです。銀行に勤める企業型ファイナンシャルプランナーは、金融商品については詳しくても不動産関係は詳しくないこともあります。

独立系ファイナンシャルプランナーについても同様に、それぞれ得意分野と苦手分野があるのが一般的です。自分が相談したい分野を得意とするファイナンシャルプランナーを探すことが、相談内容解決の早道です。

注意事項④:初めて利用する時は複数のファイナンシャルプランナーに相談する

注意事項の4つ目は、初めて利用する時は複数のファイナンシャルプランナーに相談することです。

例えば、老後資金の準備方法について、預貯金を前提に考えるファイナンシャルプランナーもいれば、投資信託や不動産による資金運用がいいと考える人もいます。

また、料金の設定方法や相談スタイルなど、ファイナンシャルプランナーによって全く異なることもあります。

初めてファイナンシャルプランナーを利用する場合は、自分に合った相談先を探すために複数のファイナンシャルプランナーに相談することをおすすめします。

編集部

\安心してFP相談できる!/

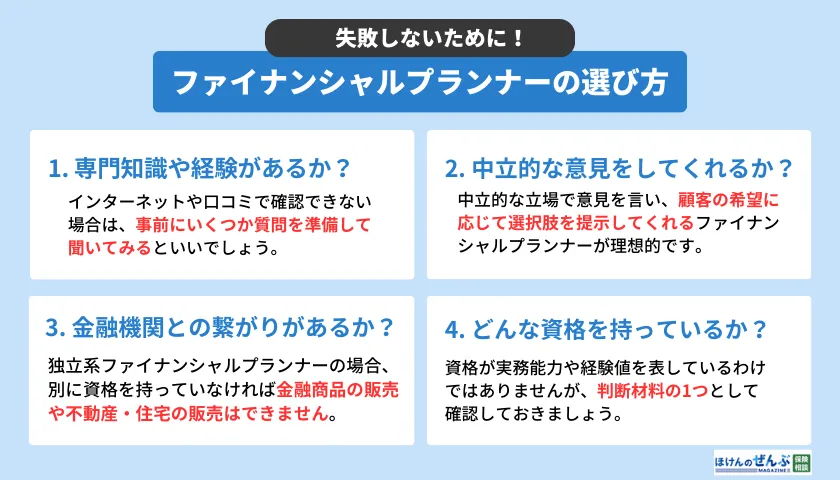

良いファイナンシャルプランナー(FP)の選び方

次に、どうやって良いファイナンシャルプランナー(FP)を見つけるか、失敗しない選び方を徹底解説します。実際に会ってみないと分からないことも多いため、無料相談を有効に活用しましょう。

失敗しないファイナンシャルプランナーの選び方

選び方①:専門知識・経験・コミュニケーション力があるか?

まず、ファイナンシャルプランナーに専門知識や経験、コミュニケーション力があるかを確認することです。

ひとくちにファイナンシャルプランナーと言っても専門知識や経験はさまざまです。インターネットや口コミで確認できない場合は、事前にいくつか質問を準備して聞いてみるといいでしょう。

また、質問の意図を的確に理解しているか、わかりやすく回答してくれるか、をチェックすることでコミュニケーション力を測ることもできます。

簡単な質問では、短時間の無料相談などでファイナンシャルプランナーの力量を図ることは難しいでしょう。

\安心してFP相談できる!/

選び方②:中立的な意見をしてくれるか?

次に、中立的な意見をしてくれるかを確認しましょう。ファイナンシャルプランナーの中には、自分の考えや得意分野を中心に顧客の問題解決を図ろうとする人もいます。

例えば、相続対策の相談をした時、生命保険業界出身のファイナンシャルプランナーは生命保険を活用した相続対策をおすすめするようなケースです。

さまざまな方法について中立的な立場で意見を言い、顧客の希望に応じて選択肢を提示してくれるファイナンシャルプランナーが理想的です。

注意点

選び方③:金融機関や専門家とのネットワークがあるか?

金融機関や専門家とのネットワークがあるかも確認しましょう。独立系ファイナンシャルプランナーの場合、別に資格を持っていなければ金融商品の販売や不動産・住宅の販売はできません。

また、具体的な法律上、税務上の相談・手続きもできません。顧客の問題解決のために、金融機関や弁護士など専門家の手助けが必要なケースもあります。

このような場合、ファイナンシャルプランナーが信頼できる金融機関や専門家を紹介してくれれば手間も省け安心です。

編集部

\安心してFP相談できる!/

選び方④:どんな資格を持っているか?

最後に、ファイナンシャルプランナーがどんな資格を持っているかを確認しましょう。ファイナンシャルプランナーの資格には、日本FP 協会が認定する資格と国家資格の2種類があります。

一般的に、「CFP」と「FP技能検定1級」、「AFP」と「FP技能検定2級」が同レベルと言われます。

「CFP」や「FP技能検定1級」の資格を持っている人がより知識豊富であると言えますが、資格が実務能力や経験値を表しているわけではありません。

ファイナンシャルプランナー(FP)相談窓口おすすめ5選

ここからは、優秀なファイナンシャルプランナー(FP)に安心して相談できる、おすすめの保険相談窓口5選をご紹介します。

どの保険相談窓口も相談料無料です。ぜひ参考にしてみてください。

表は右にスクロールできます。

| 名称 | ほけんのぜんぶ | マネードクター | 保険マンモス | 保険市場 | 保険無料相談ドットコム |

|

|

|

|

|

|

| 相談料 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

| 取扱保険会社数 | ◎ 41社 |

◎ 44社 |

△ 提携先による |

◎ 95社 |

◯

38社 |

| プレゼントキャンペーン | ◎ 6種から選択 |

◎ 6種から選択 |

◎ 4種から選択 |

◎ 4種から選択 |

◎ 5種から選択 |

| 対応エリア | 全国 (離島除く) |

全国 (離島除く) |

全国 (離島除く) |

全国 (離島除く) |

全国 (離島除く) |

| 相談員 | FP350名以上在籍 | 全国に約2,300名のFP在籍 | 提携FPが全国に4,500人以上 | 160名以上のコンサルタントが在籍 | 提携先による |

| 店舗数 | なし | 150店舗以上 | なし | 740店舗以上 | なし |

| オンライン相談 | ◎ | ◎ | ◎ | ◎ | ◎ |

| 予約方法 | 電話、WEB | 電話、WEB | 電話、WEB | 電話、WEB | 電話、WEB |

| 受付時間 | 10:00〜19:00 | 09:00〜20:00 | 09:00〜19:00 | 10:00〜20:00 | 10:00〜20:00 |

| 詳細 |

※2024年11月現在・各社公式サイトより

ほけんのぜんぶ

- FP資格取得率100%※1

- 累計申込件数21万件越え※2で、豊富な実績がある

- 『安心して相談できると思う』保険相談サービスNo,1※3

- 相談料無料で納得いくまで相談できる

ほけんのぜんぶは、相談員の質の高さが魅力の無料保険相談窓口です。全国に在籍している350名以上の相談員全員がFP資格を保有しているので、提案力の高さに期待できます※1。

累計申込件数は21万件超えで※2、子育て世代の相談件数は40,000組※2以上。豊富な相談実績に基づいた高い提案力が期待できるでしょう。

日本コンシューマーリサーチの調査でも複数の部門で1位を獲得している※3ため、実績・ブランド・口コミなどを重視してサービスを選びたい人にもおすすめです。

『安心して相談できると思う』部門 No.1

『子育て世代のママ・パパにおすすめしたい』部門 No.1

編集部

ほけんのぜんぶの基本情報

| 取扱保険会社数 | 41社※4 |

|---|---|

| 相談員のスキル | FP350名以上在籍 |

| 店舗数 | なし |

| 対応地域 | 全国(離島除く) |

| 相談形式 | オンライン・訪問 |

| 予約方法 | 電話(0120-30-2052)・WEB |

| 受付時間 | 10:00~19:00 |

| キャンペーン | あり(近江牛やゆめぴりか米など6種類から選択可) |

※1 当社から訪問する入社1年以上のプランナーが対象

※2 2023年2月時点

※3 日本コンシューマーリサーチ調査・子育て世代の方551名対象【調査期間:2022年1月11日~1月13日】

※4 ほけんのぜんぶ 総合保険代理店事業 2024年4月25日時点

マネードクター

- 毎日500件以上、年間20万件の相談実績がある

- 44社※の保険会社と提携しており、1,600人以上のFPがいる

- 保険以外にも幅広いお金の相談をしたい人におすすめ!

マネードクターは「お金のかかりつけ医」というコンセプトで、幅広いお金や保険の相談ができる無料相談所です。毎日500件以上・年間20万件以上の相談実績があり、信頼性のあるサービスと言えます※。

[aside type=”normal”]44社もの保険会社と提携しており、全国に1,680人以上のFP、888人以上のMDRT会員が在籍する点も特徴です※。大手や有名企業との提携も多数あることから、複数の選択肢から保険を選べます。[/aside]

ファイナンシャルプランナーは資産運用や貯蓄方法なども相談できるような知識・経験が豊富な人が多いため、誰が担当になっても安心です。

より自分のニーズに合った相談を求める人は、マネードクタープレミアを活用しましょう。マネードクタープレミアは、老後や相続などについて相談しやすいサービスで、高級感やプライベート空間をコンセプトとしています。

編集部

マネードクターの基本情報

| 取扱保険会社数 | 44社※2024年4月時点 |

|---|---|

| 相談員のスキル | FP1,680名※1、MDRT会員888名在籍※2 |

| 店舗数 | 150拠点以上※2023年11月時点 |

| 対応地域 | 全国(離島除く) |

| 相談形式 | オンライン・店舗・訪問 |

| 予約方法 | 電話(0120-800-857)・WEB |

| 受付時間 | 【平日】9:00〜20:00 / 【土日】9:00〜18:00 |

| キャンペーン | あり(味噌やバスタオルなど6種類から選択可) |

※出典:マネードクター 公式サイトより

※1 2023年11月期(入社1年未満の者を除く)

※2 2023年実績

保険マンモス

- ニーズや状況にマッチしたFPが担当になる

- イエローカード制で担当者の変更を依頼できる

- 日本マーケティングリサーチ機構調べで4冠達成

保険マンモスは、自分の住んでいるエリアの中で最も適したFPが担当に付きます。そのため、あらかじめニーズや状況を伝えておくことで、相談内容と得意分野が一致した人が担当になる可能性が高いです。

担当FPの得意分野が自分の相談内容と異なるとベストな提案を受けられない可能性もありますが、マッチ制度のある保険マンモスではこういった問題が起こる心配がありません。

[aside type=”normal”]保険マンモスは多数の保険会社と提携しており、在籍しているファイナンシャルプランナーも厳しい採用基準をクリアした人ばかりなので、初めての相談でも安心できるでしょう。[/aside]

さらに、日本マーケティングリサーチ機構の保険相談に関する調査では4冠を達成しており実績も十分です。

・自分にあった保険が見つかる保険相談 No.1

・優秀な FP に相談できる保険相談 No.1

・知人に紹介したい保険相談 No.1

・ママ友にすすめたい親子イベント No.1

編集部

保険マンモスの基本情報

| 取扱保険会社数 | 平均22社以上※提携FPによる |

|---|---|

| 相談員のスキル | FP4,500名以上在籍 |

| 店舗数 | なし |

| 対応地域 | 全国(離島除く) |

| 相談形式 | オンライン・訪問 |

| 予約方法 | 電話(0120-030-730)・WEB |

| 受付時間 | 【平日】9:00~19:00 /【土日祝】9:00~21:00 |

| キャンペーン | あり(ビーフバーグやつやひめなど4種類から選択可) |

保険市場

- コンサルタントの得意分野をチェックした上で指名できる

- 業界初!※ アバター相談も対応

- お客様の声は14,000件を超えており、高評価を獲得している

保険市場は担当となるコンサルタントが自動的に振り分けられるのではなく、利用者がニーズや状況に応じて指名できる仕組みです。

コンサルタントの基本的なプロフィールや得意分野などは公式サイトに記載されているため、相談内容と一致しているコンサルタントを指名することで、ベストな提案に期待できるでしょう。

[aside type=”normal”]保険市場では業界初※アバター相談にも対応しています。アバター相談は会員登録や予約不要で手間がかからない上に、「リアルな人間よりも話しやすい」と人気を集めています。[/aside]

そして、保険市場のお客様の声は14,000件を超えており、平均で5段階中4.6という高評価を獲得しています※。オンラインと店舗それぞれの口コミを閲覧できるため、利用前にチェックしてみることがおすすめです。

編集部

保険市場の基本情報

| 取扱保険会社数 | 95社※2024年11月現在 |

|---|---|

| 相談員のスキル | 保険に関する資格を保有した コンサルタント160名以上在籍 |

| 店舗数 | 740店舗以上※2024年10月現在 |

| 対応地域 | 全国(離島除く) |

| 相談形式 | オンライン・店舗・訪問 |

| 予約方法 | 電話(0120-816-316)・WEB |

| 受付時間 | 9:00~21:00 |

| キャンペーン | あり(クッキーやカレーうどんなど4種類から選択可) |

※出典:保険市場

保険無料相談ドットコム

- 無理な勧誘を防ぐ制度が整っており、納得してから加入できる

- アンケート回答から他の利用者の声をたくさん参考にできる

- 5種類から選べる豪華なプレゼントキャンペーンを実施している

保険無料相談ドットコムは、知識や経験豊富なライフコンサルタントが一人ひとりに合ったお金や保険の相談に乗ってくれる無料相談所です。

相談時には保険の提案をしますが、決して無理な勧誘はしないため、「保険に興味はあるけれど強引な勧誘が心配」という人はチェックしてみると良いでしょう。

[aside type=”normal”]生命保険会社や損害保険会社、少額短期保険会社などさまざまな有名企業と提携しています。取り扱い商品が多く選択肢が広いため、ぴったりな商品を見つけやすいことは嬉しいポイントです。[/aside]

また、公式サイトにはお客様の声が多数アップされているため、口コミ・評判を重視してサービスを選びたい人は要チェックです。

編集部

保険無料相談.comの基本情報

| 取扱保険会社数 | 38社※2024年10月現在 |

|---|---|

| 相談員のスキル | 要問い合わせ |

| 店舗数 | なし |

| 対応地域 | 全国(離島除く) |

| 相談形式 | オンライン・訪問 |

| 予約方法 | 電話(0120-911-600)・WEB |

| 受付時間 | 10:00~20:00(GW・年末年始を除く) |

| キャンペーン | あり(丸大ハムやコシヒカリなど5種類から選択可) |

※出典:保険無料相談ドットコム

ファイナンシャルプランナー(FP)に相談したい内容

最後に、ファイナンシャルプランナー(FP)に相談する際に、特におすすめの相談内容をご紹介します。

ファイナンシャルプランナーに相談したい項目

①ライフプランニング

相談したいことの1つ目は、ライフプランニングです。

ライフイベントには子供の進学や独立、定年などのほか、独立して開業することや定年後の海外旅行など叶えたい夢なども含まれます。

編集部

夢や安定した老後生活を実現するための資金が足りない場合は、資金計画を見直さなければなりません。

ポイント

②生命保険を中心としたリスク管理

相談したいことに2つ目は、生命保険や損害保険などによる万一の時のリスク管理です。

生命保険会社の営業職員に勧められるがままに生命保険に加入したり、インターネット通販でとりあえず保険に加入したりしている人も多いと思います。

編集部

保障内容を見直すことで家庭の最適なリスク管理ができ、場合によっては保険料を節約することもできます。

③貯蓄や投資などの資産運用

相談したいことの3つ目は、貯蓄や投資などの資産運用が適切かということです。

ポイント

- 日本人は貯蓄好きと言われ預貯金が中心の人が多い一方、資産のほとんどを株式などで運用している人もいます。

- 長期資金は多少のリスクを取って運用利回りを高めながら、急な出費に備えて一定額を手元に残しておくのが理想的です。

ファイナンシャルプランナーに相談することで、貯蓄と投資のバランスを最適化できます。

編集部

注意!ファイナンシャルプランナー(FP)に相談できない内容

ファイナンシャルプランナー(FP)は、お金に関する幅広い悩みをサポートしてくれる存在ですが、一部相談できない内容もあります。そのため、何が相談可能で、何が相談できないのかを正しく理解しておくことが大切です。

ここでは、ファイナンシャルプランナー(FP)に相談をおすすめできない4つの具体的な項目について解説します。これから相談を検討している方は、ぜひ参考にしてください。

ファイナンシャルプランナーに相談できない4つの項目

①確定申告の書類作成

ファイナンシャルプランナーに確定申告の書類作成を代行することはおすすめできません。なぜなら確定申告の書類作成は税理士法に則って税理士が代筆しなければならないからです。

では、ファイナンシャルプランナーはどこまでならやってくれるのかというと、一般的な税務の解説や仮定レベルの税額計算までは担当しても問題ありません。

②遺言書の作成指導

ファイナンシャルプランナーは遺言書の作成指導はできません。なぜなら遺言者の作成指導は弁護士資格が必要になるからです。

遺言書に関する一般的な説明や遺言の証人になることは可能です。

編集部

③法律に関する相談

ファイナンシャルプランナーは法律に関する相談を受けられません。なぜな弁護士資格が必要になる分野で、資格を持っていない方が相談に乗ると弁護士法に引っかかってしまうからです。

具体的にはどのような事例がありますか?離婚調停やトラブルがあったときの和解案の提案を受けたりする行為を指します。

いくら法律に関して知識を持っているファイナンシャルプランナーでも弁護士資格がない方は相談に乗れません。

④資産の管理や個別銘柄の売買指導

個人資産の管理や個別銘柄の売買のタイミングを教えてもらうなどの相談はできません。なぜなら金融商品取引業者として内閣総理大臣からの承認をもらっていないからです。

注意点

ファイナンシャルプランナーは景気予測や過去の歴史などを伝えることはできますが、具体的な指導はできません。

そのため、個人資産の運用を任せることもできないので注意が必要です。

ファイナンシャルプランナー(FP)への相談に関するアンケート調査

当サイトではファイナンシャルプランナー(FP)への相談目的などユーザーの意図を把握するため、実際にFPに相談した経験がある方を対象に独自のアンケート調査を行いました。

ここではアンケート調査の結果を掲載しておりますので、これからFP相談をしようと思っている方はぜひチェックしてみてください。

| 調査概要 | FP相談に関するアンケート |

|---|---|

| 調査方法 | クラウドワークスで自主調査 |

| 調査対象 | FP相談をした経験がある方 |

| 調査対象者数 | 30名 |

| 調査実施期間 | 2023年10月 |

| 調査対象地域 | 日本 |

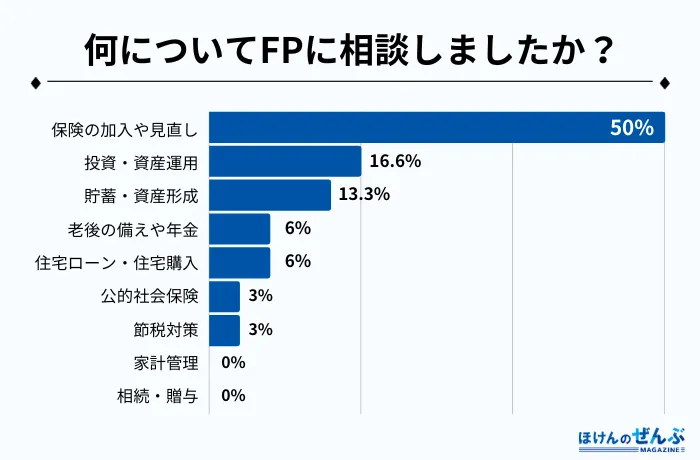

Q. 何についてFPに相談しましたか?

| 保険の加入や見直し | 50% |

|---|---|

| 投資・資産運用 | 16.6% |

| 貯蓄・資産形成 | 13.3% |

| 老後の備えや年金 | 6% |

| 住宅ローン・住宅購入 | 6% |

| 公的社会保険 | 3% |

| 節税対策 | 3% |

| 家計管理 | 0% |

| 相続・贈与 | 0% |

何についてFPに相談したのかを尋ねたところ、2人に1人が『保険の加入や見直し』について相談したと回答しました。

しかし、FPはお金の専門家でもあることから、投資や貯蓄、老後資金の準備方法など保険以外のことを相談している人も多くいることがわかります。

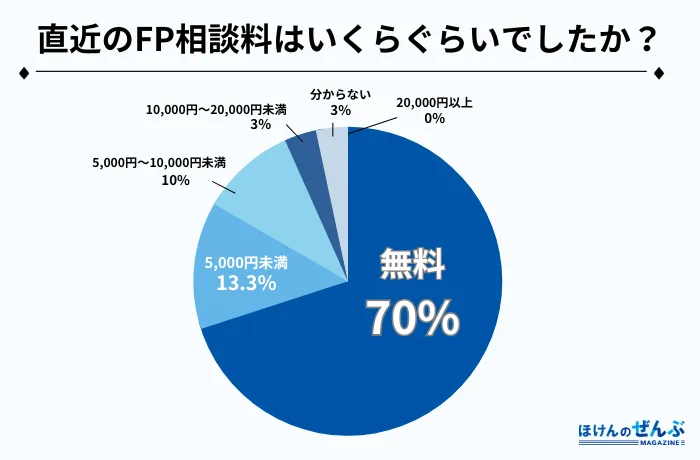

Q. 直近のFP相談料はいくらぐらいでしたか?

| 無料 | 70% |

|---|---|

| 5,000円未満 | 13.3% |

| 5,000円〜10,000円未満 | 10% |

| 10,000円〜20,000円未満 | 3% |

| 20,000円以上 | 3% |

| 分からない | 0% |

FP相談をした方に直近のFP相談料がいくらだったかを尋ねたところ、7割以上の方が『無料』と回答しました。

保険の加入や見直しを考えている人は、「まずFPに相談してみてから検討したい」という人も少なくないはずです。

そのため、無料で気軽に相談できる保険相談窓口等を利用する人が多いのでしょう。

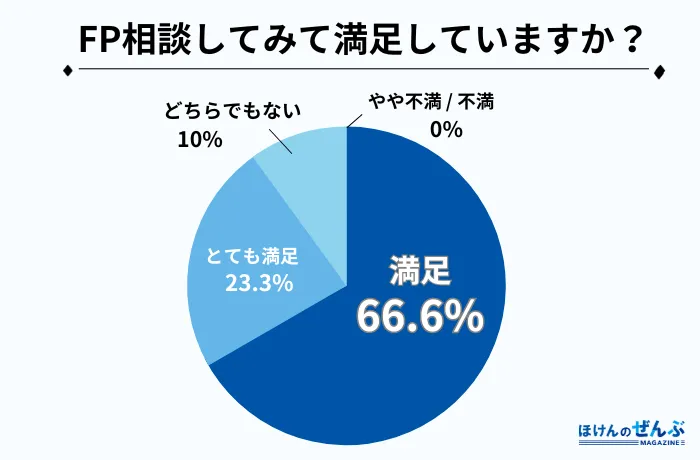

Q. FP相談してみて満足していますか?

| とても満足 | 23.3% |

|---|---|

| 満足 | 66,6% |

| どちらでもない | 10% |

| やや不満 | 0% |

| 不満 | 0% |

FP相談を利用した満足度はどのくらいかを尋ねたところ、「とても満足・満足」と回答した人が全体の89.9%にのぼりました。

実際にFP相談をした人の多くが満足した結果となったのは、プロに相談したことで保険やお金について疑問や不安が解消されたためと考えられるでしょう。

編集部

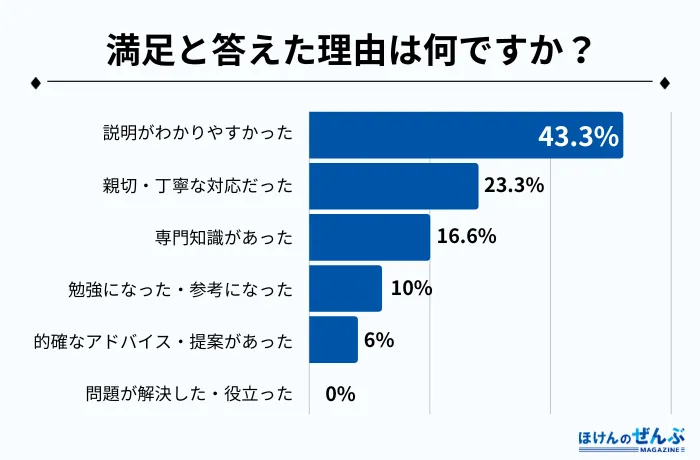

Q. (満足・とても満足と答えた方に)満足と答えた理由は何ですか?

| 説明がわかりやすかった | 43.3% |

|---|---|

| 親切・丁寧な対応だった | 23.3% |

| 専門知識があった | 16.6% |

| 勉強になった・参考になった | 10% |

| 的確なアドバイス・提案があった | 6% |

| 問題が解決した・役立った | 0% |

FP相談をして満足した理由に当てはまるものを尋ねたところ、43.3%の人が「説明がわかりやすかった」と回答していました。

このことから、FPが保険やお金に詳しくない人でも理解しやすいように説明してくれる点が評価されていることがわかります。

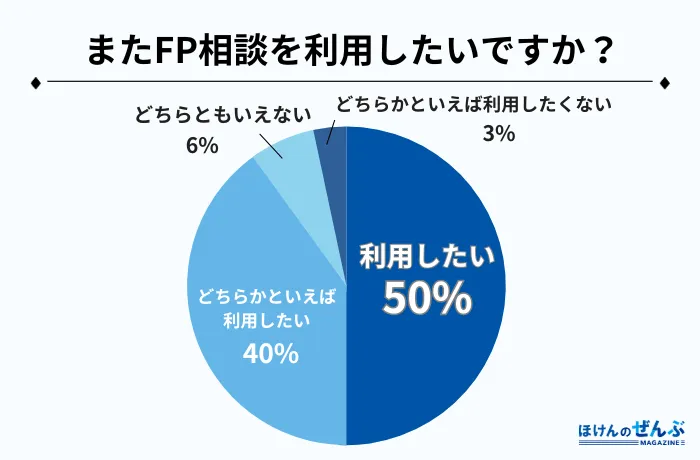

Q. またFP相談を利用したいですか?

| 利用したい | 50% |

|---|---|

| どちらかといえば利用したい | 40% |

| どちらともいえない | 6% |

| どちらかといえば利用したくない | 3% |

またFP相談したいと思うかを尋ねたところ、「利用したい」と「どちらかといえば利用したい」と回答した人で90%を占めており、実際に相談した人からの評価は高いと判断できます。

ライフステージやライフスタイルの変化に伴い、保険やお金に関する悩みや不安は人生で何度も出てくるはずです。そんなとき、頼れる専門家がいるのは大変心強いでしょう。

編集部

ファイナンシャルプランナー(FP)への相談に関するよくある質問

最後に、ファイナンシャルプランナー(FP)への相談に関するよくある質問にお答えしていきます。ぜひ参考にしてください。

ファイナンシャルプランナーにしてはいけない相談の詳細はこちらからチェックして下さい。

しかし、事前に以下の準備をしておくと、より良いアドバイスをもらえるでしょう。

・家計状況が確認できるもの(家計簿・ローンの書類・保険証証など)

・今後のライフプランを整理しておく

・疑問や悩みなど、相談したい内容を整理しておく

他にも、保険相談窓口によって取扱保険会社や商品が異なる・保険やお金に関する知識に詳しくなるといったメリットがあります。

まとめ

本記事では「ファイナンシャルプランナー(FP)に気軽に相談するのは危険ではないのか?」と悩んでいる人に向けて、相談時の注意点をまとめてご紹介しました。

ファイナンシャルプランナー(FP)に相談するときに注意すべき事項は以下の5つです。

- ファイナンシャルプランナーの種類を理解する

- 料金について確認する(無料か、有料か)

- 相談内容を明確にする

- ファイナンシャルプランナーには得意分野と苦手分野があることを理解する

- 初めて利用する時は複数のファイナンシャルプランナーに相談する

専門知識や経験、コミュニケーション力、中立性などを判断材料として、自分にあったファイナンシャルプランナーを探しましょう。

相談内容は、現状を把握し将来に備えるために「ライフプランニング」や「リスク管理の見直し」などがおすすめです。

編集部