| カードローンのおすすめのランキング等は金利、発行スピード、口コミ等を元に独自に採点しています。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。 |

急な出費でお金が足りなくなったり、資金不足により欲しいものが買えないとき、カードローンを利用したいと感じることはありませんか?

金融庁が発表した貸金業利用者による調査によれば、カードローンの借入目的は「1位:生活費不足の補填」「2位:後払い決済の資金不足補填」「3位:欲しい物の購入資金不足の補填」となっています。(2022年3月31日時点)

しかし、カードローン会社は消費者金融や銀行など複数あるため、自分に合ったものを選ぶのは難しいと感じる方も多いでしょう。各カードローンには特徴があり、低金利なものから、学生や女性など特定の属性に向けたものまでさまざまです。

そこで今回は、カードローンおすすめ29選や各社の金利も紹介します。さらに、審査に通過するコツや申し込みから借入までの流れについても詳しく解説しますので、ぜひ参考にしてみてください。

- カードローンのおすすめは、即日融資と無利息期間の両方が可能な消費者金融

- プロミスは最短3分で融資が受けられ、最大30日間の無利息期間もある

- 銀行カードローンを利用したい場合は、低金利かつ提携ATMの手数料無料の三菱UFJ銀行カードローン「バンクイック」がおすすめ

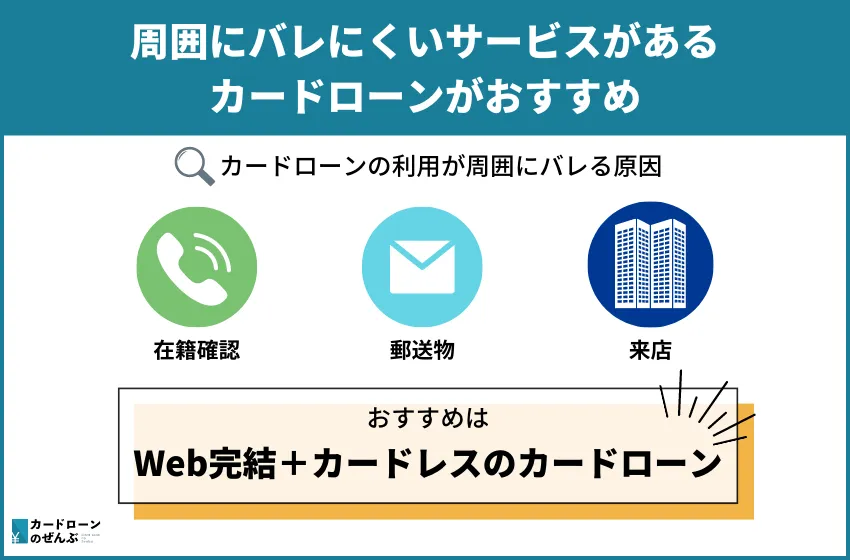

- バレずに借入したい場合は、在籍確認や郵送物なしのカードローンを選ぶ

岡田行史

| 1位:プロミス | 最短3分融資が受けられる! ※お申込み時間や審査によりご希望に添えない場合がございます。 |

|---|---|

| 2位:アコム | 初めての人にもおすすめ!原則郵送物なし |

| 3位:三菱UFJ銀行カードローン「バンクイック」 | 低金利かつ提携コンビニATMの手数料無料 |

| 4位:SMBCモビット | カードレスで最短即日融資! |

| 5位:アイフル | WEBで24時間365日申し込み可能! |

- 6位:楽天銀行スーパーローン

- 7位:横浜銀行カードローン

- 8位:みずほ銀行カードローン

- 9位:auじぶん銀行カードローン

- 10位:dスマホローン

- 11位:レイク

- 12位:ちばぎんカードローン

- 13位:オリックス銀行カードローン

- 14位:三井住友銀行カードローン

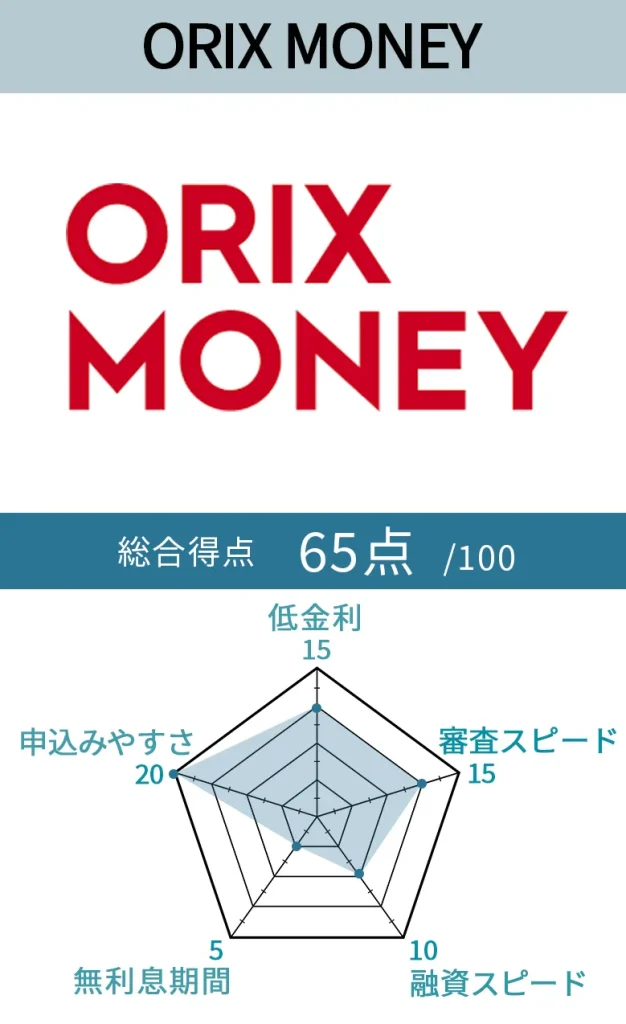

- 15位:ORIX MONEY

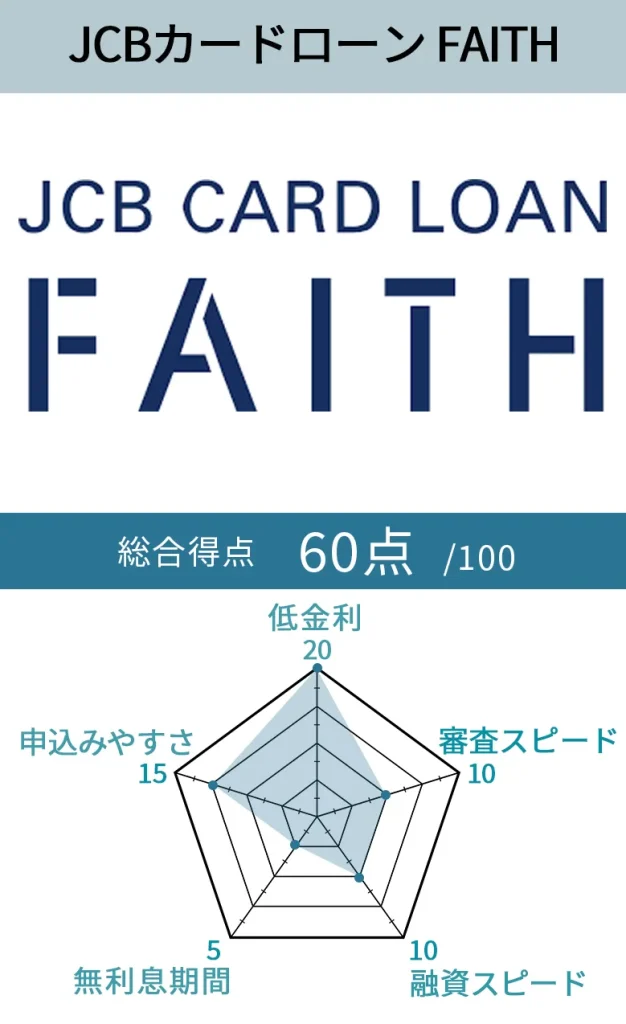

- 16位:JCBカードローン FAITH

- 17位:東京スター銀行カードローン

- 18位:福岡銀行カードローン

- 19位:イオン銀行カードローン

- 20位:セブン銀行カードローン

- 21位:みんなの銀行カードローン

- 22位:住信SBIネット銀行カードローン

- 23位:au PAYスマートローン

- 24位:ソニー銀行カードローン

- 25位:りそな銀行カードローン

- 26位:PayPay銀行カードローン

- 27位:SBI新生銀行カードローン

- 28位:オリコのカードローン「CREST」

- 29位:静岡銀行カードローン

タイプ別おすすめカードローン

・審査が甘いカードローン

・即日融資可能カードローン

・低金利カードローン

・在籍確認なしカードローン

・収入証明書不要のカードローン

属性別おすすめカードローン

・学生におすすめカードローン

・女性におすすめカードローン

・専業主婦におすすめカードローン

・法人や個人事業主におすすめカードローン

- 100社の消費者金融会社を調査

- 13,000ものデータポイントを収集

- ファクトチェックの実施

私たち編集者は、公正な評価と信頼性の高い情報をお届けできるように努めています。当メディアは広告主の影響を受けず、中立性と公平性を持ってすべてのコンテンツを作成しています。詳しくは制作・編集ガイドラインとカードローンの評価方法をご覧ください。

FPオフィス ミラボ

代表。化粧品会社マーケティング本部に7年間勤務し、結婚を機に退職。専業主婦がなじまず、3人の子育てをしながら、保険営業と代理店経営に25年間携る。50代後半で「悔いのない人生を送りたい」と金融商品や保険を一切販売しないファイナンシャル・プランナーとして独立。人が大好きで、その人のビジョンの実現に寄り添い伴走することを信条とし、金融や経済に関する知識や判断力の向上に注力。主に、「お金」と「キャリア」の個別相談、企業・団体向けにセカンドライフやキャリアデザインの研修、キャリアコンサルティングを行っている。

| 本コンテンツで紹介している商品は全て各都道府県知事や財務局の許可を得て、貸金業法という法律にのっとり運営されている貸金業者が提供するものです(金融庁のサイトで登録業者の検索が可能)。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツはほけんのぜんぶによって管理しています。 |

| 【当サイトは金融庁の広告に関するガイドラインに則って運営しています】 金融商品取引法 金融商品取引法における広告等規制について 広告等に関するガイドライン 【金融庁による注意喚起】 お金を借りる方、借りている方へ 金融庁からのお願い・注意喚起 18歳、19歳のあなたに伝えたい!!〜成年年齢引下げを踏まえて〜 違法な金融業者にご注意! ファクタリングの利用に関する注意喚起 SNS等を利用した「個人間融資」にご注意ください! |

目次

- おすすめカードローンの検証ポイント

- カードローンおすすめ29選人気比較!

- 500人以上に調査!カードローンの人気ランキング

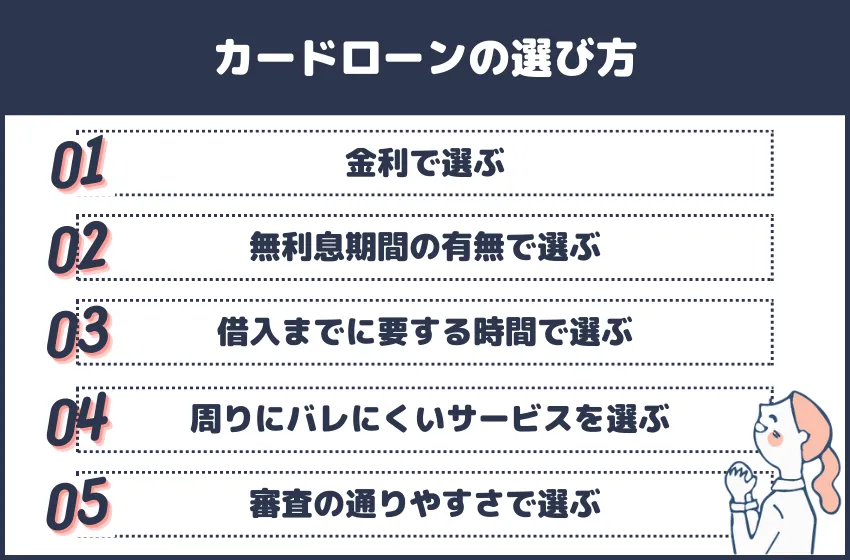

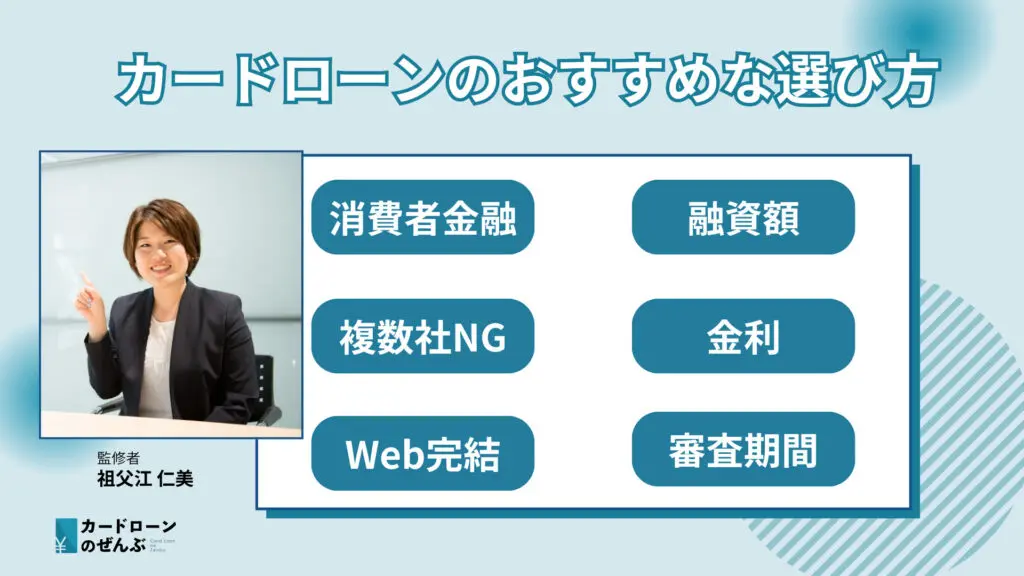

- おすすめカードローンの選び方

- 【専門家インタビュー】おすすめカードローンと選ぶポイント

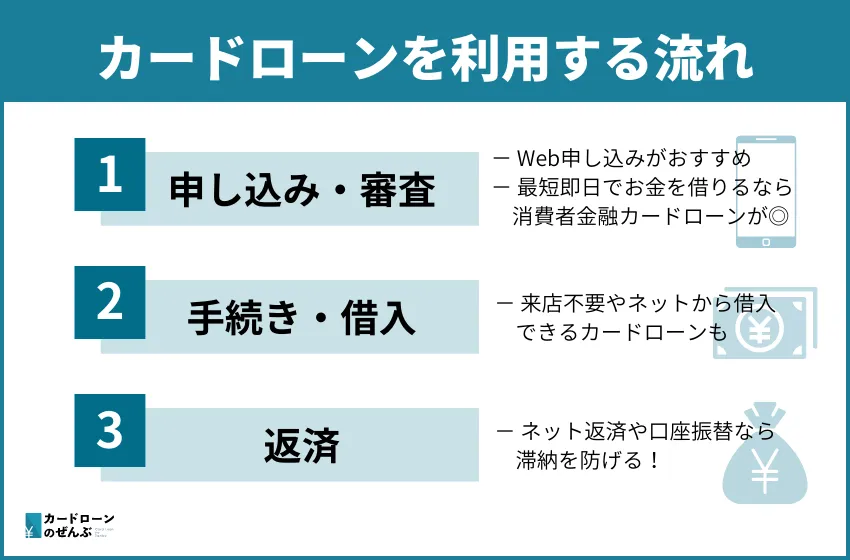

- カードローンの利用方法|申し込みから返済までの流れ

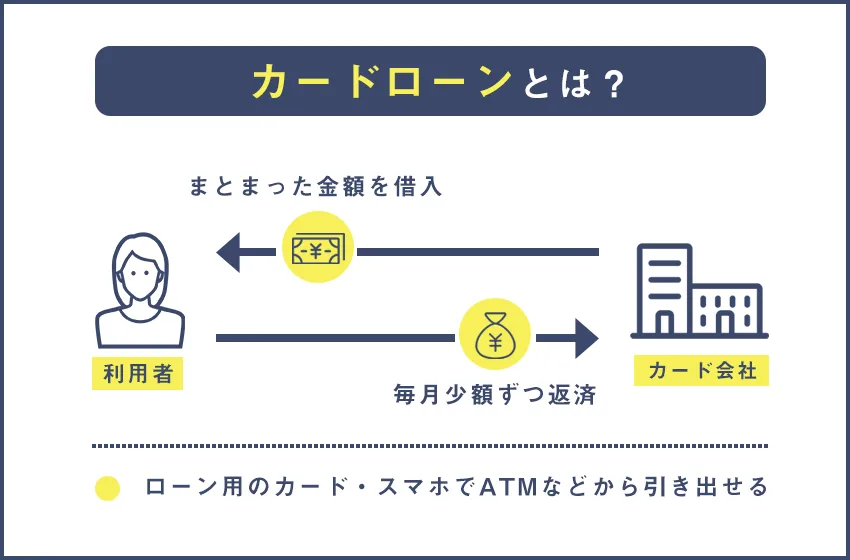

- カードローンとは?危険性は?

- カードローンのメリット

- カードローンのデメリット

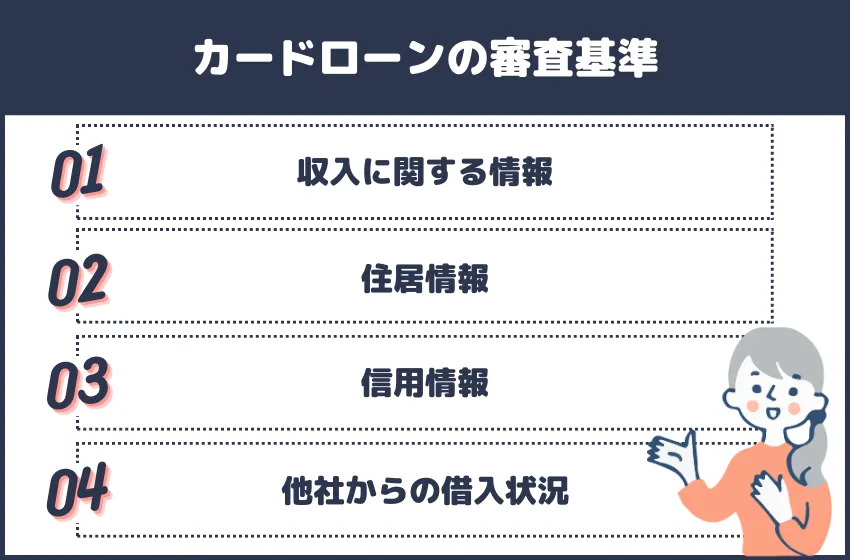

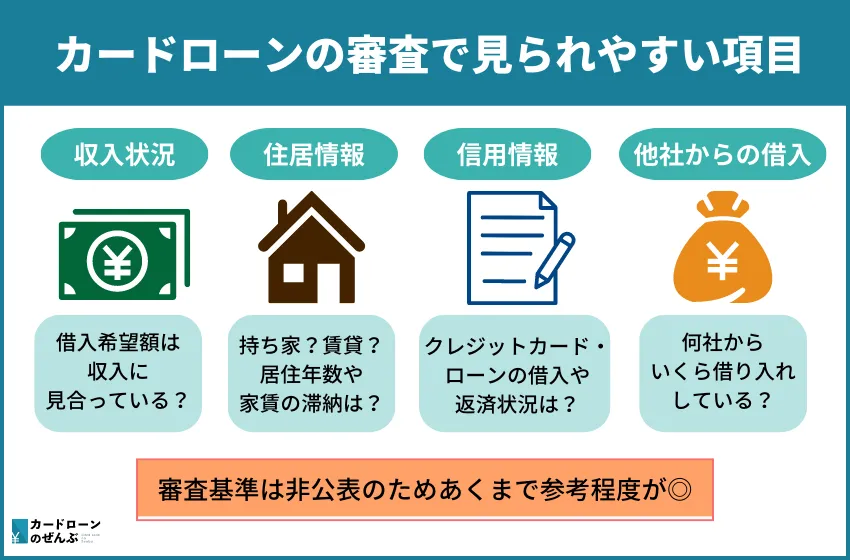

- カードローン審査なしで借りられる?審査基準を解説

- カードローンの審査で知っておくべきポイント

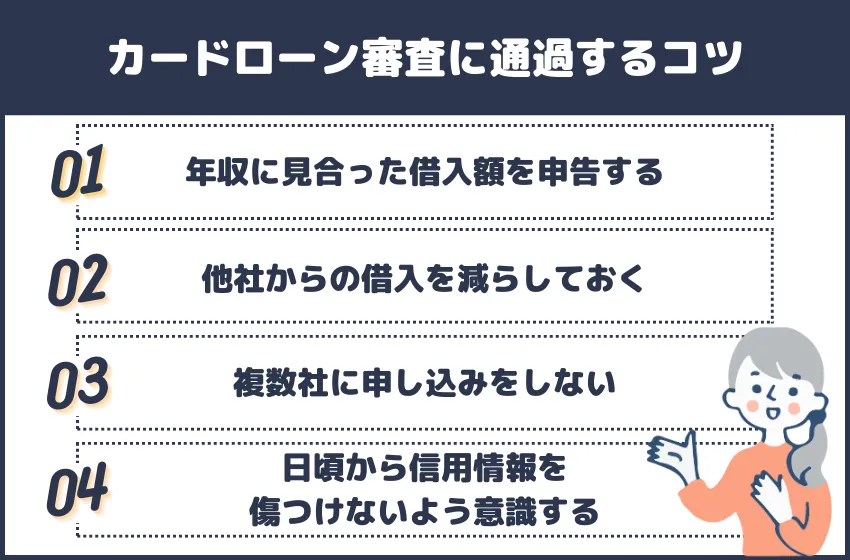

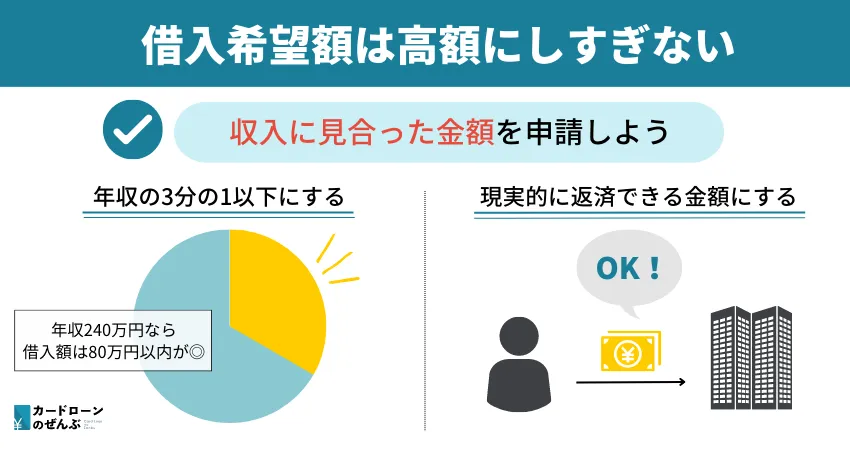

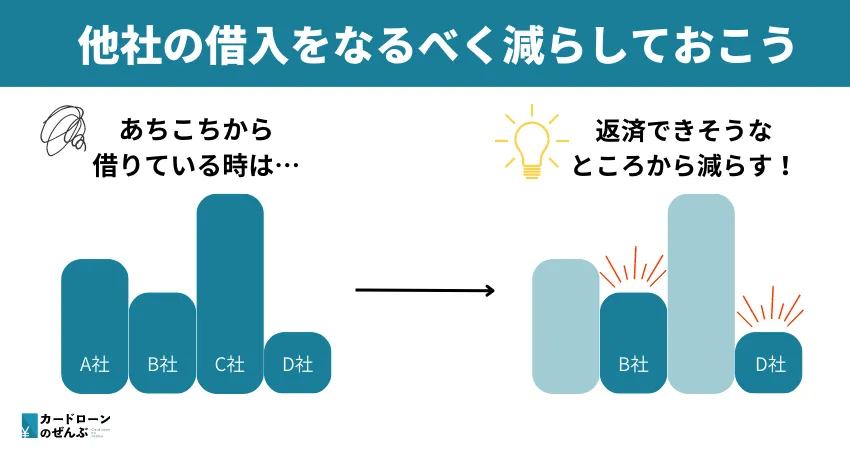

- カードローンの審査に通過するためのコツ

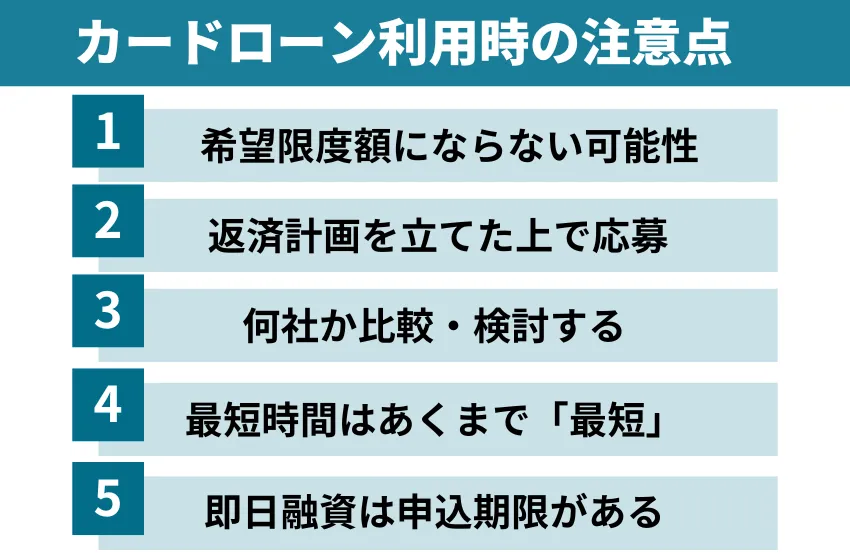

- カードローン利用時の注意点

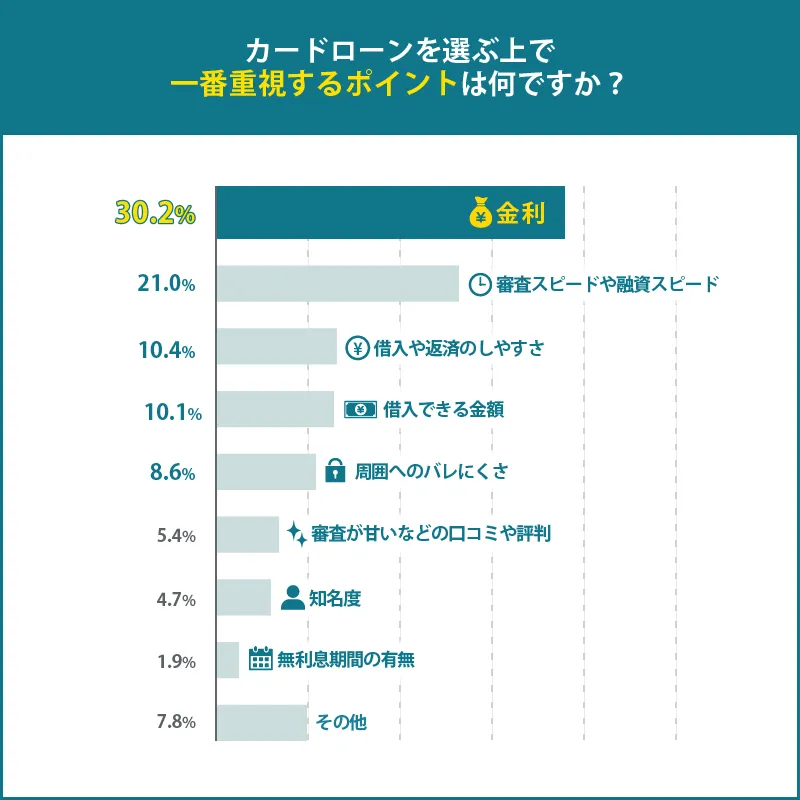

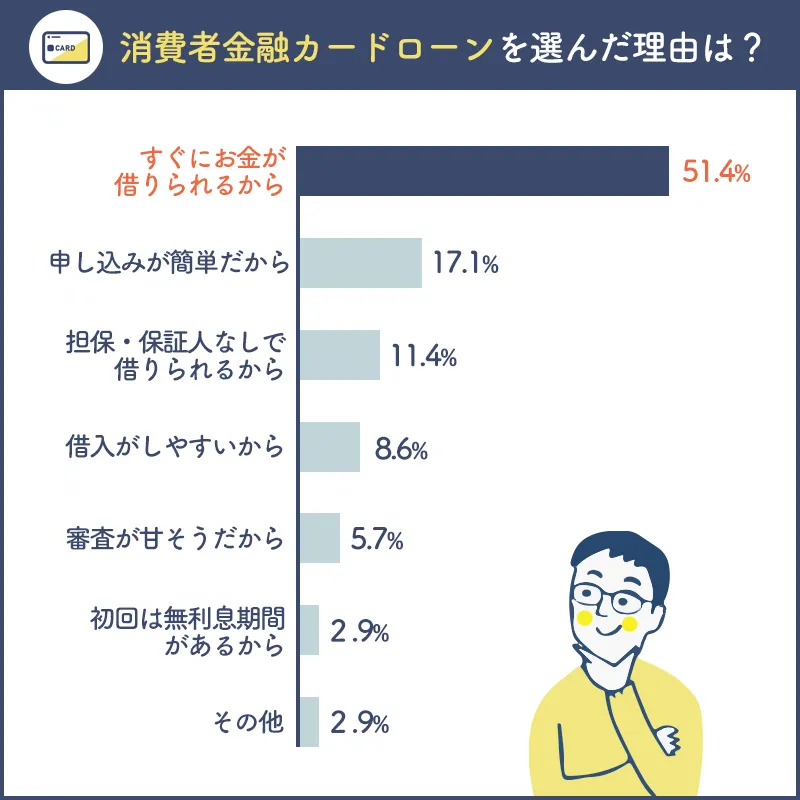

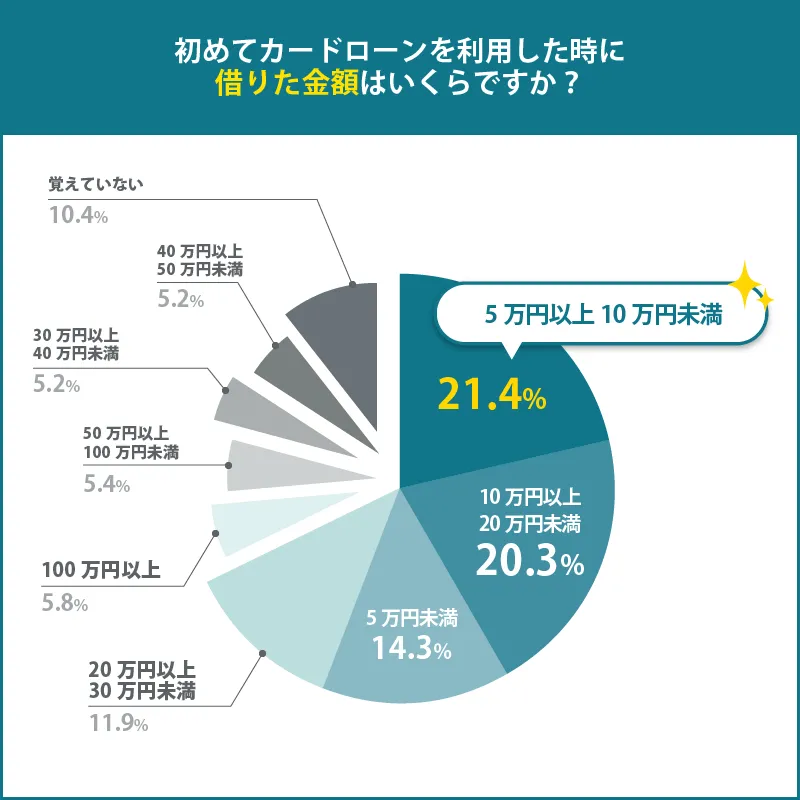

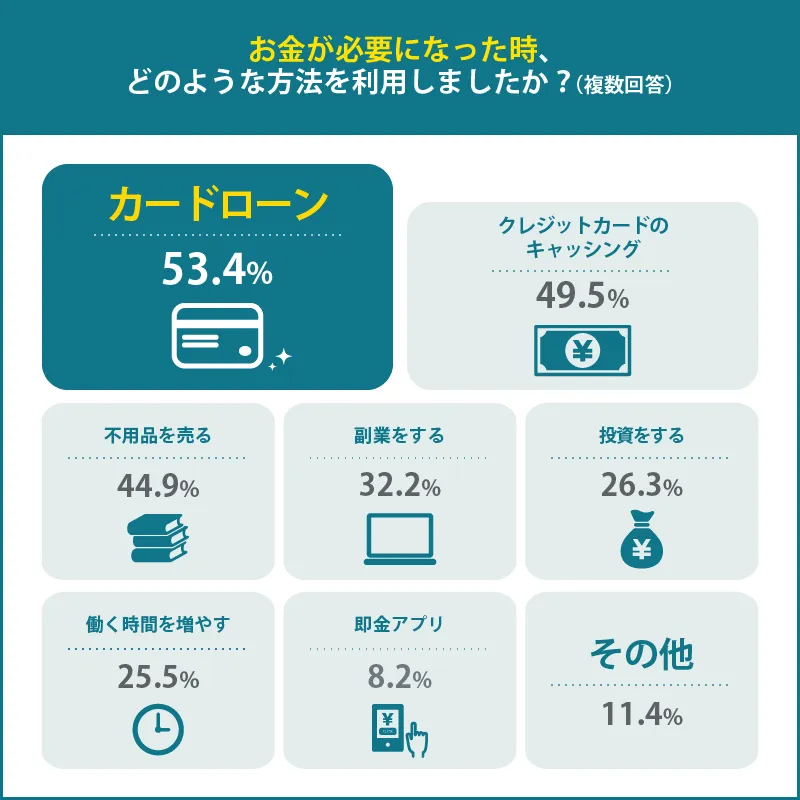

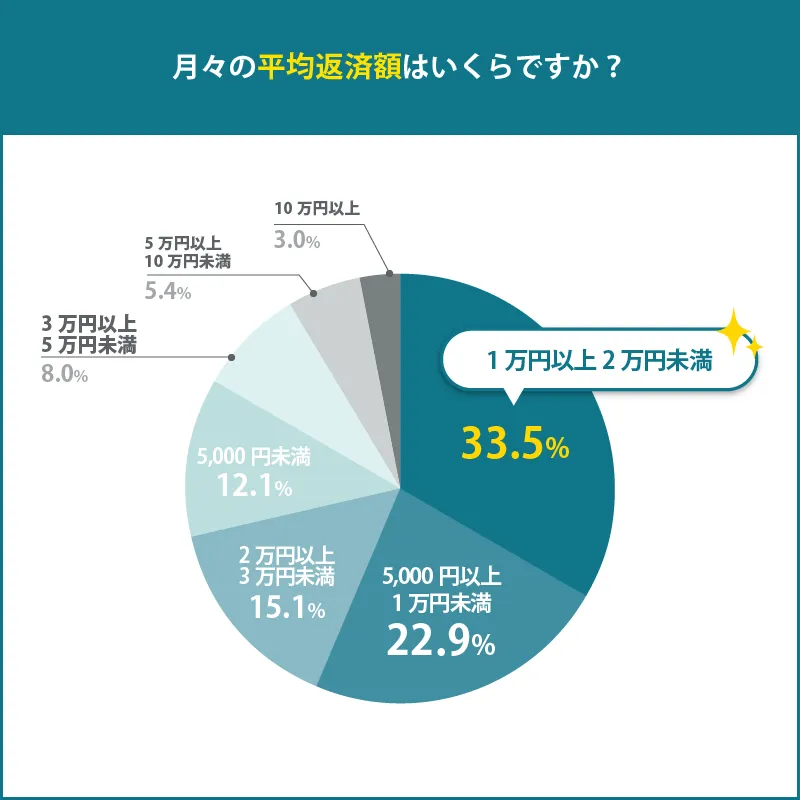

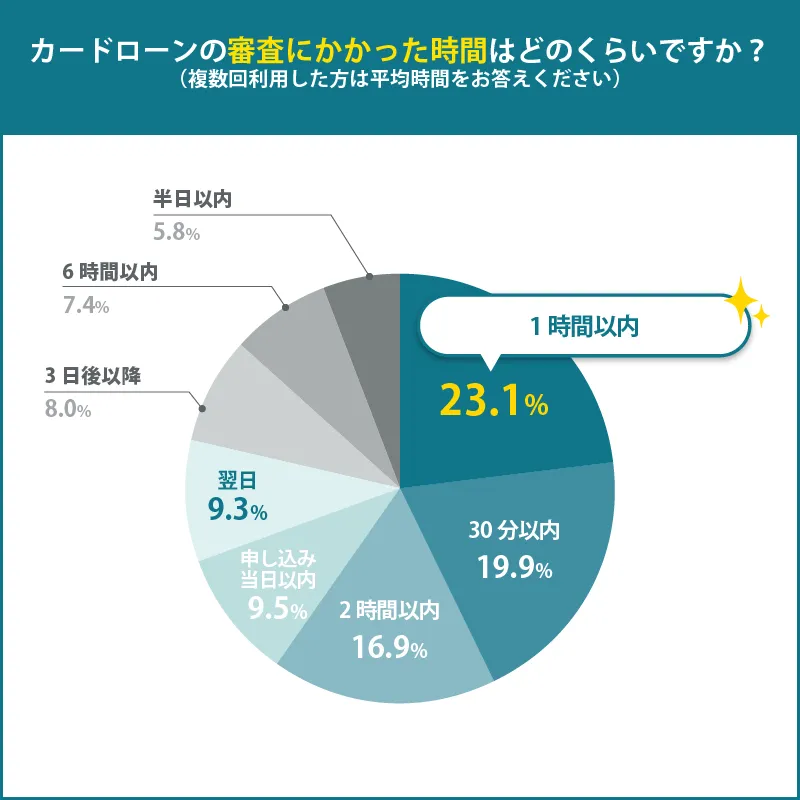

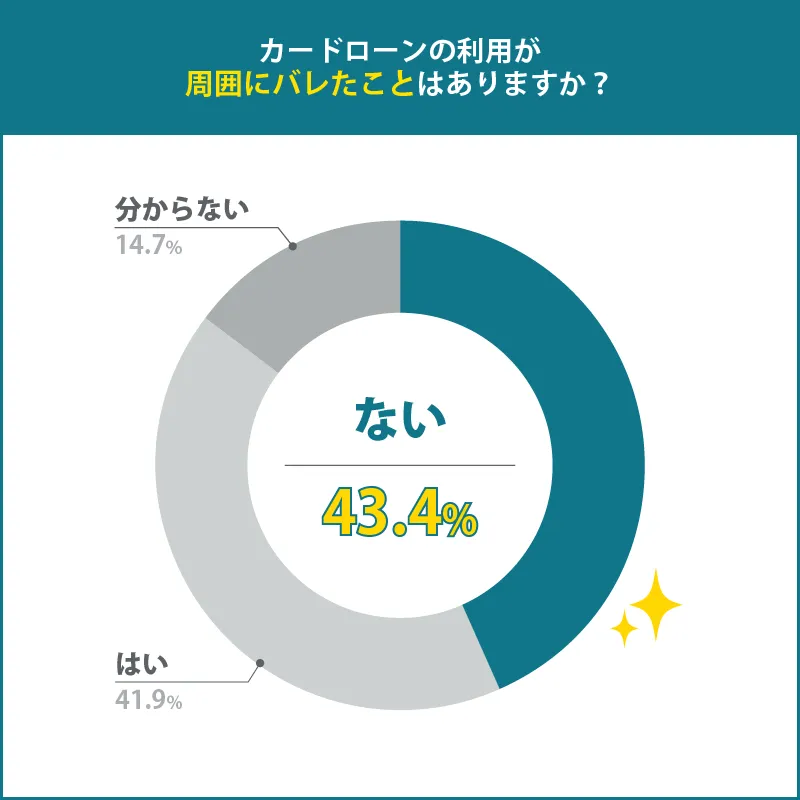

- カードローンに関するアンケート調査

- カードローンに関するよくある質問

- おすすめカードローンのまとめ

- カードローンおすすめのランキング根拠と評価基準

おすすめカードローンの検証ポイント

当サイトでは、カードローン会社各社を以下の観点から比較・検証した結果、29社のカードローンを厳選して紹介しております。

❶審査・融資スピード

カードローンにおいて「審査・融資スピードが速い=必要なタイミングで使いやすい」と高く評価し、検証を実施しました。

カードローン融資スピード検証PDF

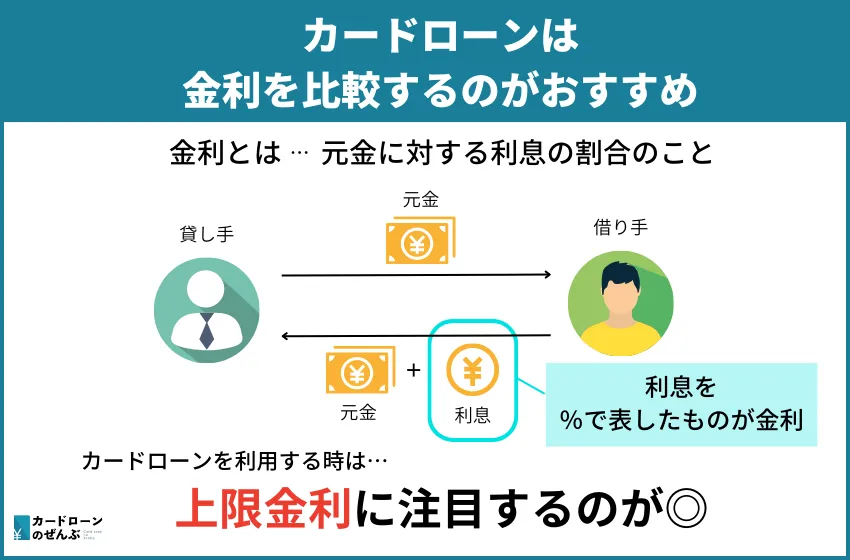

❷ 低金利

低金利なカードローンを「返済時の負担が少ない=使いやすい」と高く評価した上で検証を実施しました。

カードローン利息検証PDF

❸ 借入限度額

借入限度額の多いカードローンを「利用できる金額が高い=使いやすい」と評価して検証を行いました。

カードローン借入限度額検証PDF

❹ 申し込みやすさ

申し込みについて「Web完結」「全国対応」「口座開設不要」の3つの基準から評価し、各カードローンの検証を行いました。

カードローン申し込みやすさ比較検証PDF

-すべての検証はカードローンのぜんぶ編集部で行っています-

カードローンおすすめ29選人気比較!

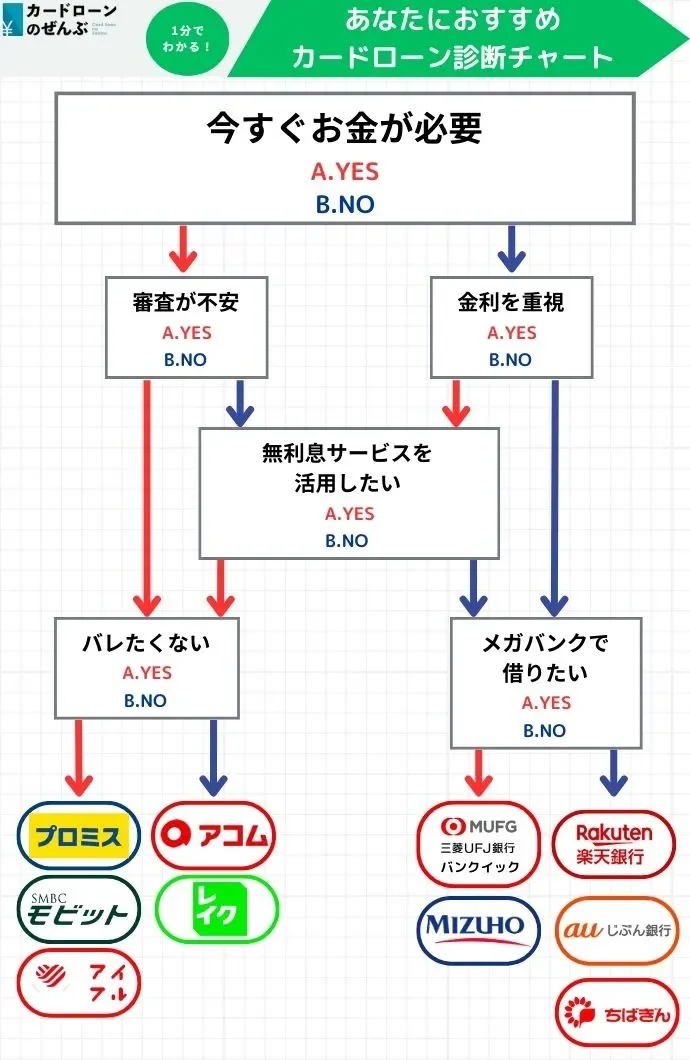

ここからは当サイトおすすめのカードローンを紹介していきます。金利や融資スピードを元に比較した、以下のチャートもぜひ参考にしてみてください!

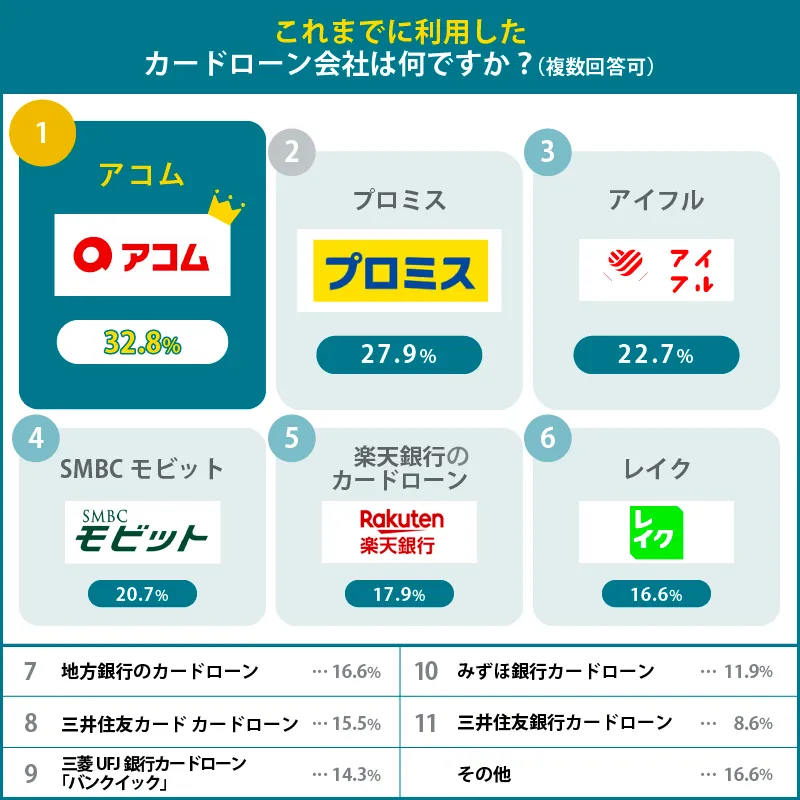

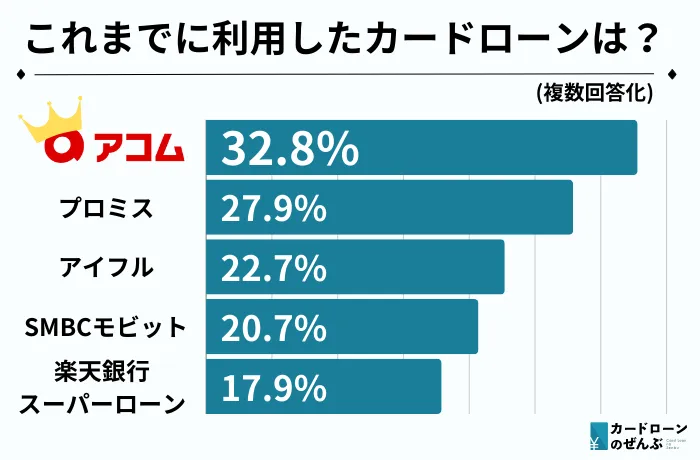

また、当サイトにてカードローン選び方で重要な「金利・審査スピード・実際の利用者の口コミ」などで各カードローンを総合的に比較した結果、最も人気のカードローンはアコムでした。

| 貸金業者 | 利用者の割合 |

|---|---|

| アコム | 32.8% |

| プロミス | 27.9% |

| アイフル | 22.7% |

| SMBCモビット | 20.7% |

| 楽天銀行カードローン | 17.9% |

| レイク | 16.6% |

| 地方銀行のカードローン | 16.6% |

| 三井住友カード カードローン | 15.5% |

| 三菱UFJ銀行カードローン バンクイック |

14.3% |

| みずほ銀行カードローン | 11.9% |

| 三井住友銀行カードローン | 8.6% |

| その他 | 16.6% |

アコムをはじめこれから紹介するカードローンは、すべて貸金業法や利息制限法に従っているため、違法な貸付などの心配なく初めての方も安心して利用できます。以下のカードローン比較一覧表もあわせて参考にしてみてくださいね。

スクロールできます>>

| カードローン おすすめ |

プロミス | アコム | 三菱UFJ銀行 カードローン バンクイック |

SMBCモビット | アイフル | 楽天銀行 スーパーローン |

横浜銀行 カードローン |

みずほ銀行 カードローン |

auじぶん銀行 カードローン |

千葉銀行 カードローン |

オリックス銀行 カードローン |

三井住友銀行 カードローン |

ORIX MONEY |

JCBカードローン FAITH |

レイク | 東京スター銀行 カードローン |

イオン銀行 カードローン |

セブン銀行 カードローン |

みんなの銀行 カードローン |

住信SBIネット銀行 カードローン |

au PAY スマートローン |

ソニー銀行 カードローン |

りそな銀行 カードローン |

PayPay銀行 カードローン |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 総合得点 | 90/100 | 75/100 | 50/100 | 65/100 | 85/100 | 45/100 | 45/100 | 45/100 | 40/100 | 45/100 | 40/100 | 50/100 | 65/100 | 55/100 | 85/100 | 60/100 | 45/100 | 50/100 | 55/100 | 55/100 | 55/100 | 55/100 | 45/100 | 65/100 |

| 金利 (実質年利) |

4.5〜17.8% | 3.0~18.0% | 1.8%〜14.6% | 3.0~18.0% | 3.0〜18.0% | 1.9〜14.5% | 1.5〜14.6% | 2.0〜14.0% | 1.48〜17.5% ※通常 |

1.4〜14.8% | 1.7〜17.8% | 年1.5%~14.5% | 1.5%~17.8% | 1.30~12.50% | 4.5〜18.0% | 1.5〜14.6% | 3.8~13.8% | 12.0~15.0% | 1.5~14.5% | 年1.99%~14.79% ※2 | 2.9~18.0% | 2.5~13.8% | 1.99~13.5% | 1.59~18.0% |

| 借入限度額 | 500万円 | 1〜800万円 | 10万円〜500万円 | 800万円 | 800万円 | 10〜800万円 | 10〜1,000万円 | 10〜800万円 | 最大800万円 | 800万円 | 最高800万円 | 10~800万円 | 800万円 | 最大900万円 | 1〜500万円 | 最高1,000万円 | 10万円〜800万円 | 10万円〜300万円 | 最大1,000万円 | 最高1,000万円 | 1万円〜100万円 | 10万円〜800万円 | 10万円〜800万円 | 最大1,000万円 |

| 無利息期間 | 最大30日間 | 30日間 | × | × | 最大30日間 | × | × | × | × | × | × | × | × | × | 最大180日間※ | × | × | × | × | × | × | × | × | × |

| 審査スピード | 最短3分 | 最短20分※1 | 最短即日※ | 最短30分 | 最短20分 | 最短即日 | 最短即日 | – | 最短翌日以降 | 最短翌営業日 | 数日 | 最短当日※ | 最短60分 | 最短即日 | 最短15秒 | 数日 | 最短3日 | 最短翌日 | 最短翌営業日 | 最短数日 | 最短30分 | 最短翌営業日 | 最短1週間以内 | 最短60分 |

| 融資スピード | 最短3分 | 最短20分※1 | 最短翌日※ | 最短即日 | 最短20分 | 最短翌日 | 最短即日 | – | 最短翌日以降 | 最短翌営業日 | 審査後すぐに可能※ | 最短当日※ | 最短即日 | 最短即日 | 最短25分※ | 数日 | 最短3日 | 最短翌日 | 最短翌営業日 | 最短数日 | 最短即日 | 最短翌営業日 | 最短1週間以内 | 最短翌営業日 |

| WEB完結 | ○ | ○ | 申し込みは可能 | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| バレにくさ | ○ | ○ | × | ○ | ○ | × | △ | × | × | × | ○ | × | ○ | ○ | ○ | ○ | △ | ○ | ○ | △ | ○ | △ | △ | ○ |

| 詳細 |

受付時間:9:00〜19:30です。

※三井住友銀行カードローン:申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。※三菱UFJ銀行カードローン「バンクイック」:現住所記載の運転免許証を提出し、審査受付時間内(できるだけ午前中)の申込でテレビ窓口から審査回答後(申し込みから最短翌営業日)にカード受取可能。またテレビ窓口でのカード受取、または三菱UFJ銀行の口座への融資には本人確認書類には現住所記載の運転免許証が必要になります。※オリックス銀行カードローン:お客さまご指定の口座が、PayPay銀行の場合、いつでも即時に振り込みます。それ以外の銀行の口座については、平日8:40~15:00までの受付分につき、即日に振り込みます。

※21時(日曜日は18時)までにご契約手続き完了(審査・必要書類の確認も含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間などを除きます。

※1:当日契約(融資)の期限は21時です。お申込時間や審査によりご希望に添えない場合がございます。

無利息期間について

Webで初めてお申込みで60日無利息

初回契約翌日から無利息適用となります。

無利息期間経過後は通常金利適用となります。

貸金業者の商号:新生フィナンシャル株式会社

関東財務局番号・登録番号:関東財務局長(10) 第01024号

協会員番号:日本貸金業協会会員第000003号

貸付利率:(年率)4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

返済期間・返済回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。遅延損害金(年率):20.0%

担保の有無:不要

最短25分融資について

・21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

・一部金融機関および、メンテナンス時間等を除きます。

この記事では、登録貸金業者が提供するカードローンを当社独自の基準で採点し、総合得点をつけました。採点は、各カードローンの公式サイトで公表されている正確な数値およびデータ、当サイトが作成したアンケート調査及び口コミ調査に基づいて行っています。詳しい採点基準や各項目の点数は、カードローンのランキングの根拠をご覧ください。当記事で掲載しているカードローンについては、カードローン情報一覧をご参照ください。

当サイトでおすすめしているカードローンは、以下の評価基準をもとにランキングを作成しています。

- 低金利

- 審査スピード

- 融資スピード

- 無利息期間

- 申し込みやすさ

スクロールできます>>

| おすすめ カードローン |

低金利 | 審査スピード | 融資スピード | 無利息期間 | 申し込みやすさ | 総合評価 |

| プロミス | 15 年17.8% |

20 最短3分 |

20 最短3分 |

15 最大30日間 |

20 Web完結・郵送物なし・ 担保なし・カードレス |

90 |

| アコム | 10 年18.0% |

20 最短20分※1 |

20 最短20分 |

15 最大30日間 |

20 Web完結・郵送物なし・ 担保なし・カードレス |

75 |

| 三菱UFJ銀行 カードローン 「バンクイック」 |

20 年14.6% |

10 最短即日 |

5 最短翌日 |

5 なし |

15 Web完結・担保なし・カードレス |

55 |

| アイフル | 10 年18.0% |

20 最短20分 |

20 最短20分 |

15 最大30日間 |

20 Web完結・郵送物なし・ 担保なし・カードレス |

85 |

| SMBCモビット | 10 年18.0% |

20 最短20分 |

10 最短即日 |

5 なし |

20 Web完結・郵送物なし・ 担保なし・カードレス |

65 |

| 楽天銀行カードローン | 20 年14.5% |

10 最短即日 |

10 最短翌日 |

5 なし |

10 Web完結・担保なし |

55 |

| 横浜銀行カードローン | 20 年14.6% |

10 最短即日 |

5 最短翌日 |

5 なし |

10 Web完結・担保なし |

50 |

| みずほ銀行カードローン | 20 年14.0% |

5 ー |

5 ー |

5 なし |

10 Web完結・担保なし |

45 |

| auじぶん銀行カードローン | 15 年17.5% |

5 最短翌日以降 |

5 最短翌日以降 |

5 なし |

10 Web完結・担保なし |

40 |

| 千葉銀行カードローン | 20 年14.8% |

5 最短翌営業日以降 |

5 最短翌営業日以降 |

5 なし |

10 Web完結・担保なし |

45 |

| オリックス銀行カードローン | 15 年17.8% |

5 数日 |

5 審査後すぐに可能 |

5 なし |

10 Web完結・担保なし |

40 |

| 三井住友銀行カードローン | 20 年14.5% |

10 最短当日 |

10 最短当日 |

5 なし |

15 Web完結・担保なし・カードレス |

60 |

| ORIX MONEY | 15 年17.8% |

15 最短60分 |

10 最短即日 |

5 なし |

20 Web完結・郵送物なし・ 担保なし・カードレス |

65 |

| JCBカードローンFAITH | 20 年12.50% |

10 最短即日 |

10 最短即日 |

5 なし |

15 Web完結・郵送物なし・担保なし |

60 |

| dスマホローン | 15 年17.9% |

10 最短即日 |

10 最短即日 |

20 最大100日間 |

20 Web完結・郵送物なし・ 担保なし・カードレス |

60 |

| レイク | 10 年18.0% |

20 最短15秒 |

15 最短25分 |

20 最大180日間 |

20 Web完結・郵送物なし・ 担保なし・カードレス |

85 |

| 東京スター銀行カードローン | 20 年14.6% |

5 数日 |

5 数日 |

15 最大30日間 |

15 Web完結・担保なし・カードレス |

60 |

| イオン銀行カードローン | 20 年13.8% |

5 最短3日 |

5 最短3日 |

5 なし |

10 Web完結・担保なし |

45 |

| セブン銀行カードローン | 15 年15.0% |

5 最短翌日 |

5 最短翌日 |

5 なし |

20 Web完結・郵送物なし・ 担保なし・カードレス |

50 |

| みんなの銀行カードローン | 20 年14.5% |

5 最短翌営業日以降 |

5 最短翌営業日以降 |

5 なし |

20 Web完結・郵送物なし・ 担保なし・カードレス |

50 |

| 住信SBIネット銀行 カードローン |

20 年14.79% |

5 最短数日 |

5 最短数日 |

5 なし |

20 Web完結・郵送物なし・ 担保なし・カードレス |

55 |

| au PAYスマートローン | 10 年18.0% |

20 最短30分 |

10 最短即日 |

5 なし |

20 Web完結・郵送物なし・ 担保なし・カードレス |

55 |

| ソニー銀行カードローン | 20 年13.8% |

5 最短翌営業日以降 |

5 最短翌営業日 |

5 なし |

20 Web完結・郵送物なし・ 担保なし・カードレス |

55 |

| りそな銀行カードローン | 20 年13.5% |

5 最短1週間以内 |

5 最短1週間以内 |

5 なし |

10 Web完結・担保なし |

45 |

| PayPay銀行カードローン | 10 年18.0% |

15 最短60分以内 |

5 最短翌営業日 |

15 最大30日間 |

20 Web完結・郵送物なし・ 担保なし・カードレス |

65 |

※1 当日契約(融資)の期限は21時です。お申込時間や審査によりご希望に添えない場合がございます。

【プロミス】審査は最短3分!申し込み〜借入まで24時間OK

- 最短3分で融資※

※お申込み時間や審査によりご希望に添えない場合がございます。

- 来店不要!申し込みから借入までWeb上で完結

- 郵送物なしも可能◎

- 土日祝・夜間でも最短10秒程度で口座振込

- 最大30日間の無利息サービスあり!※2

| メリット | デメリット |

|---|---|

| ・最短3分で融資ができる※ ・申し込みから融資までWeb完結 ・最大30日間無利息サービスあり |

・銀行カードローンより金利が高め ・専業主婦は借入できない |

| 金利 | 4.5~17.8% |

|---|---|

| 審査スピード | 最短3分 |

| 融資スピード | 最短3分 |

| 限度額 | 500万円 |

| 無利息期間 | 最大30日間 |

| Web完結 | ◯ |

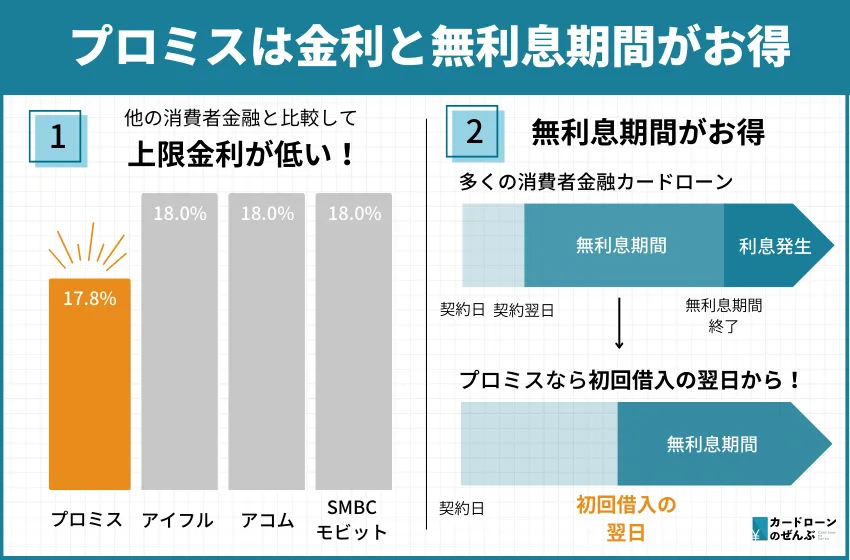

プロミスは借入の翌日から30日間無利息

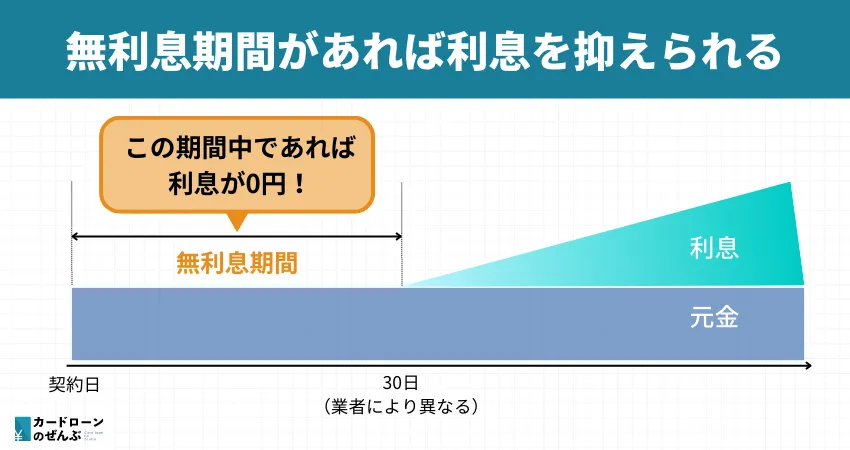

消費者金融カードローン会社の中でも大手であるプロミスは、利用の翌日から30日間利息0円※なのが特徴。期間内に完済すれば、元金だけの返済で済みます。

利息がかさむと、トータルで元金よりも多くの金額を支払うことになってしまうので、無利息期間によって返済の負担を大きく減らすことが可能です。

他社の場合、契約の翌日から自動的に無利息期間が適用されてしまうことが多いですが、プロミスは借入の翌日からなので非常にお得です。

急いでお金を借りる必要もありませんし、好きなタイミングで利用を始められます。

最短3分で融資可能!

融資までは最短3分※。申し込みから融資までWeb上で完結できるので、即日でカードローンを利用したい人にもおすすめです。

※お申込み時間や審査によりご希望に添えない場合がございます。

さらに、原則として電話の在籍確認もなし。会社や自宅に電話がかかってくることがないため、お金を借りることが周囲にバレる心配がありません。

| 申し込み方法 | Web・アプリ・電話・来店 |

|---|---|

| 提携ATM | 三井住友銀行、セブン銀行、ゆうちょ銀行 など |

| カードレス | 可能 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 18歳〜74歳※ |

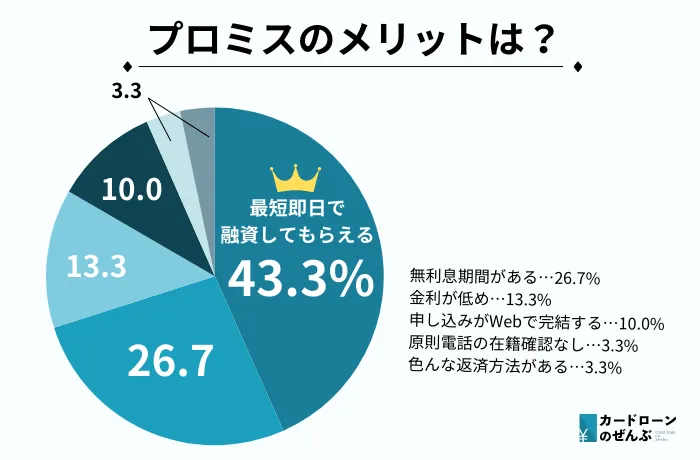

| 項目 | 人数 | パーセンテージ |

| 最短即日で融資してもらえる | 13 | 43.3% |

| 無利息期間がある | 8 | 26.7% |

| 金利が低め | 4 | 13.3% |

| 申し込みがWeb完結 | 3 | 10.0% |

| 原則電話の在籍確認なし | 1 | 3.3% |

| 色んな返済方法がある | 1 | 3.3% |

| 借入方法が豊富にある |

0 | 0% |

| その他 | 0 | 0% |

プロミスのメリットを聞いたところ、「最短即日で融資してもらえる」と回答した人が最も多く、約半数にものぼりました。実際、プロミスは審査も融資も最短3分で完了します。

お金を借りたいタイミングで申し込んですぐに引き出すことができるのは、カードローンが必要な人達が求める要素を理解していることの証ともいえるでしょう。

プロミスの口コミ・評判

-

30代/男性(会社員)返済にかかる手数料が無料なので助かりましたし、他な消費者金融と比べても金利が低かったので尚更返済しやすかったです。また、スマートフォンで完結もでき郵送物も届かなかったので、周りの目を気にする必要もなく安心出来ました。

-

30代/男性(会社員)初めてカードローンをしたのが、プロミスでした。 様々なカードローンがありますが、すぐに借入診断され、 即日お金を借りることができるので、助かりました。

また、店舗に行くこともないので、気軽に借りることができました。 -

20代/男性(会社員)CMなどで知名度が高いサービスで知っていたので安心できました。とても簡単に手続きができて、借り入れができたので突然の窮地に対応ができたので助かりました。

-

30代/女性(会社員)審査結果までが早いのがありがたいです。ネットやアプリで返済手続き等もできるのも楽です。LINEで返済日の変更等もする事ができます。

-

20代/男性(会社員)困ったときに簡単に利用できるので、何かしらの急な出費の際はものすごくありがたいし、結構色々な場所どこにでもあるので物凄く便利です。

-

40代/男性(会社員)申込み後の審査からカード発行、借入れを行うまでに至る一連の流れが一般的な銀行系カードローンよりも非常に早くて良かったです。

-

50代/男性(無職)プロミスは審査方法が簡単だからとても便利だと思いました。いざと言う時のために登録しましたが安心して借りれるのでとても助かります。

-

20代/女性(会社員)他社の消費者金融を利用したことが無い為比較は出来かねますが、審査のスピードが速く一時間以内に案内のお電話を頂きました。審査がすぐ通りその日のうちに借り入れが出来ました。

-

30代/女性(パート・アルバイト)申し込みから審査、結果が結構早いのですぐお金が必要な人などは使いやすいとおもいます。返済も低額からなので無理なく返せるのも魅力です。

-

40代/女性(主婦)審査が早くて使いたいときにすぐに振込をしてもらうことが出来てとても助かりました。それなりに金利は高いですが、スピーディーで良いです。

- Web完結でカードローンを利用したい人

- 無利息サービスを無駄なく使いたい人

- ユーザーの満足度が高いカードローンを選びたい人

プロミスは、申し込みから融資までWebで完結させたい人におすすめのカードローンです。原則電話による在籍確認なし・融資もアプリで可能なので、全てスマホのみで完了することができます。

また、他社の場合、契約の翌日から借入していなくても無利息期間が開始してしまうことがあります。

しかし、プロミスなら初回借入の翌日から適用されるため無利息期間をなるべく無駄にしたくない人にもぴったりです。

アルバイトやパート等の非正規雇用者の方でも融資を受けることができます。当日の融資やATMに足を運ばなくても、インターネットで返済が可能です。

無利息期間は契約日の翌日から適用されることが多いですが、プロミスの無利息期間は初回借入の翌日から。利息が発生しないお得な期間を最大限活用できるため、焦って利用開始する必要がありません。

また、成約率が高いのもプロミスならではの魅力だと考えました。SMBCコンシューマーファイナンス月次データを見てみると、どの月も約40%前後の成約率を維持しており、他社よりも契約できる方が多いと推測できます。

利用当時はそこまで収入が多くない個人事業主で、お金がどうしても必要で他社にも申し込んでいたのですが無事審査に通りました。

プロミスの審査時間や審査基準は?落ちる理由や通るコツを解説

※3:SMBCコンシューマーファイナンス「金融リテラシーと家庭の金融教育に関する調査 2023」

※1 ※お申込み時間や審査によりご希望に添えない場合がございます。

※2 メールアドレス登録とWeb明細利用の登録が必要です。

※3:お申込み時間や審査によりご希望に添えない場合がございます。

お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

【アコム カードローン】最短20分で審査回答

- 最短20分の審査回答&即日振り込み※5

- 来店不要&スマホで完結

- 原則郵送物ナシでも契約可能

- 契約が初めての方なら最大30日間金利0円

- 全国5万台以上の自社・提携ATM※1

| メリット | デメリット |

|---|---|

| ・最短20分審査!即日振込もOK ※当日契約(融資)の期限は21時です。 ※お申込み時間や審査によりご希望に添えない場合がございます。 ・最大30日無利息可能 ・申し込みはスマホで完結 |

・無利息期間は契約翌日から開始 ・金利が高め |

| 金利 | 3.0~18.0% |

|---|---|

| 審査スピード | 最短20分※5 |

| 融資スピード | 最短20分※5 |

| 限度額 | 1〜800万円 |

| 無利息期間 | 最大30日間 |

| Web完結 | ◯ |

アコムは24時間365日Webで申し込みOK

アコムは三菱UFJフィナンシャル・グループ傘下のカードローンで、スマホやパソコンから24時間365日Web完結申し込みができます。利用者の9割が、スマホ経由の借入をしているそうです。

最短20分の審査回答が可能。全国900か所以上※2あるアコムの店舗や自動契約機(むじんくん)からすぐにカードを発行することができ、原則郵送物ナシでスムーズな借入を実現しています。

※当日契約(融資)の期限は21時です。お申込時間や審査によりご希望に添えない場合がございます。

限度額は1〜800万円

アコムの限度額は1〜800万円となっており、少額融資を希望する人でも、高額融資を希望する人でも利用しやすいのがメリットです。

さらに、全国5万台以上の自社・提携ATM※1があるため使い勝手も◎。アコムATMを利用する場合、手数料はいつでも0円です。

アコムの利用を考えている方や審査に少しでも不安がある方は、公式ホームページで提供されている「3秒診断」を試してみましょう。※4

| 学生の利用 | 可能※3 |

|---|---|

| 返済方式 | 定率リボルビング方式 |

| 返済期間・回数 | 最終借入日から 最長9年7カ月・1回〜100回 |

| 担保・保証人 | 不要 |

| 申し込み方法 | Web・電話・郵送 |

| 提携ATM | 三菱UFJ銀行、セブン銀行、 ローソン銀行など |

| カードレス | 可能 |

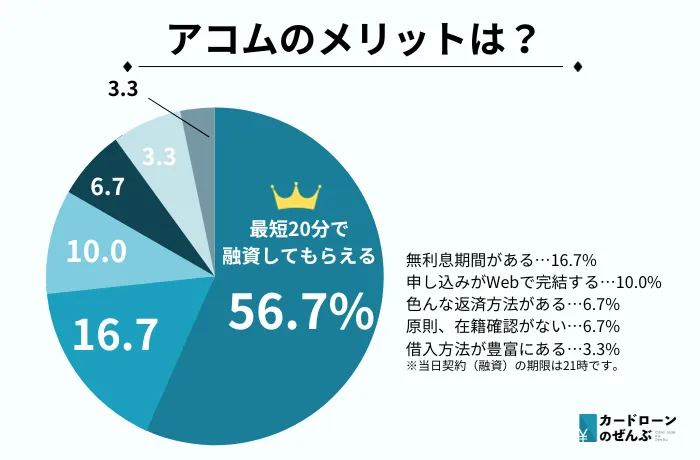

| 項目 | 人数 | パーセンテージ |

|---|---|---|

| 最短20分で融資してもらえる | 17 | 56.7% |

| 無利息期間がある | 5 | 16.7% |

| 金利が低め | 0 | 0% |

| 申し込みがWeb完結 | 3 | 10.0% |

| 原則、在籍確認がない | 2 | 6.7% |

| 色んな返済方法がある | 2 | 6.7% |

| 借入方法が豊富にある |

1 | 3.3% |

| その他 | 0 | 0% |

アコムでお金を借りたことがある・借りている人のうち、半数以上が最短20分で融資してもらえる点にメリットを感じているようです。

他にも、最大30日間の無利息期間がある点を利点だと感じている方も見受けられます。

※当日契約(融資)の期限は21時です。お申込時間や審査によりご希望に添えない場合がございます。

アコムの口コミ・評判

-

40代/男性(パート・アルバイト)アコムは有名でしたので安心して利用することができました。 アコムの社員の方も、すごくていねいな接客で安心しました。またアコムの店内もとてもきれいでした。

-

20代/男性(会社員)有名なサービスで自宅の近くにATMもあったので利用しました。思った以上にスムーズに借り入れをすることができて、本当に助かりました。

-

40代/男性(会社員)若い頃に利用させて頂いていました。 審査もスピーディーで借入可能枠も直ぐに増やしてくれるので、急な現金が必要な時は助かりました。

たまに「ご利用の予定はありませんか?」とお電話をくれたりお借入可能額を増やしましたと親切に連絡もくれていました。 -

20代/男性(会社員)自分は、20代のときに借りたのですが安全に取引を終える事ができました。金利は少なくてよかったと思います。返済期限も比較的普通でした。

-

40代/女性(会社員)ネットで簡単に申し込めました!電話の対応も丁寧で、申し込んだその日に入金があり、急いでいたので本当に助かりました。アコムは誰もが知っている会社ですし大手ということもあり安心です。

-

20代/男性(会社員)アコムのカード発行窓口(完全機械対応)にて発行したのですが、発行までの準備物と必要物に関しては事前に確認しておいた方が良いと感じます。

-

30代/男性(会社員)メリットとしては審査が早い事。これは他の主だった消費者金融も一緒だとは思います。そして審査も割と簡単でクレジット機能のついたカードもすぐに発行してくれる場合もあります。

個人的にデメリットに感じたのは、他の案内のメールや電話が結構多い事です。 -

20代/男性(パート・アルバイト)ネットで申し込みをした後に無人機での書類確認を行なったが、案外用意する書類が多く当時(21歳大学生)の自分には面倒くさいなと感じた。しかし対応が非常に丁寧で真摯に疑問点に対して話を聞いてくださり、利用してよかったなと感じる。

-

20代/女性(会社員)審査が通りやすいと有名なので申し込みをしましたが審査落ち。他の銀行カードローンは審査が通りました。アコムは独自審査を設けているのでブラックと言われている人たち以外にも審査が通らない人たちもいる様です。

-

30代/男性(会社員)借入の際も返済の際にもウェブから行えるので使い勝手は良かったですが、やはり金利が高いのでその点はデメリットに感じました。

【利用経験者限定】アコムのカードローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

- 周囲へバレにくくしたい人

- スムーズに申し込みたい人

- 大きなお金を借りたい人

アコムは、なるべく周りの人にバレずにお金を借りたい人におすすめのカードローンです。

原則郵送物なし、原則在籍確認なし※なので、家族や会社の人にバレる可能性を低くできるでしょう。また、無人契約機を利用すればスムーズに申し込み可能です。

また、借入できる限度額が800万円なので、高額融資を希望する人にもぴったりと言えます。

カードを持ちたくない人でも、カードを作成せずに融資を受けることができます。スマホがあれば、ATMからQRコードを読み取っての借り入れが可能です。

※原則、電話での確認はせずに書面やご申告内容での確認を実施。

アコムの「my ac」というアプリが使い勝手が良いというのが一番の選出理由です。利用可能額・返済日・返済額などが一目で把握できるほか、追加の借入や返済までできます。

特に、「お金を借りる用のカードを作って周囲にバレる確率を下げたい」「スマホだけで完結させたい」という方に気に入っていただけると考えました。

アプリだけでほぼ全て完結するため非常に便利でした。借入用カードを使うよりもアプリの方が人目が気になりません。

アコムの審査は甘い?審査に落ちる理由や審査時間を徹底調査

※1:2020年3月時点。提携CD・ATMの詳細についてはアコムのホームページでご確認下さい。

※2:2020年3月時点

※3:20歳以上で本人に安定した収入がある方。

※4:3秒診断の結果は借り入れを検討する際の目安であり、融資を確約するものではありません。

※5:当日契約(融資)の期限は21時です。お申込時間や審査によりご希望に添えない場合がございます。

【三菱UFJ銀行カードローンバンクイック】銀行ならではの低金利

- 年1.8%~年14.6%の安心低金利

- 申し込みに三菱UFJ銀行の口座不要&スマホ完結

- 郵送物ナシでの契約も可能

- 全国の三菱UFJ銀行ATMと提携コンビニATMにて手数料完全無料

- 1,000円単位の借り入れもOK※4

- 毎月1,000円からの返済が可能※1

| メリット | デメリット |

|---|---|

| ・メガバンクの安心感あり ・金利が低い ・三菱UFJ銀行ATMと提携コンビニATMの手数料無料 ・郵送物なしで契約可能 |

・Web完結できるのは申し込みまで |

| 金利 | 年1.8%~年14.6% |

|---|---|

| 審査スピード | 最短即日※2 |

| 融資スピード | 最短翌日※3 |

| 限度額 | 10万円〜500万円 |

| 無利息期間 | ー |

| Web完結 | ◯ (申し込みまで) |

バンクイックは三菱UFJ銀行の口座なしでも申し込める

三菱UFJ銀行カードローンの「バンクイック」なら、三菱UFJ銀行の口座なしでも申し込みが可能。わざわざ新しく口座開設する手間がかからないため、スムーズに手続きを進められます。

また、バンクイックはメガバンクである三菱UFJ銀行が直接サービスを提供している銀行カードローンであるため、アフターサービスもばっちりです。

提携コンビニATMの手数料無料

しかも、キャッシングではセブン銀行・ローソン銀行・イーネットなど提携コンビニATMが手数料完全無料で利用できます。

三菱UFJ銀行やセブン銀行・ローソン銀行などの提携コンビニATMなら、ATM利用手数料が0円です。

他の消費者金融カードローンは提携ATMの使用で手数料が発生してしまいますが、余計な手数料を払わなくていいのは十分なメリットです。

さらに、銀行らしい低金利も魅力の1つです。もしバンクイックで10万円を年14.6%の金利で借りると、1ヶ月分の利息は1,200円までになります。

岡田行史

| パート・アルバイト | 申し込み可能 |

|---|---|

| 申し込み方法 | インターネット(パソコン・スマートフォン・アプリ)・電話 |

| 利用可能なATM | 三菱UFJ銀行、セブン銀行、 ローソン銀行、イーネット |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | テレビ窓口の受け取りなら無し |

| 申し込み可能年齢 | 満20歳以上65歳未満 |

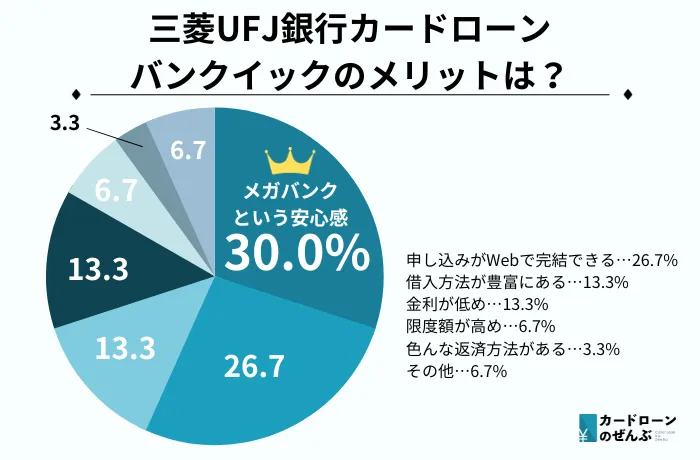

| 項目 | 人数 | パーセンテージ |

|---|---|---|

| メガバンクからお金を借りられる安心感 | 9 | 30.0% |

| 無利息期間がある | 0 | 0% |

| 金利が低め | 4 | 13.3% |

| 申し込みがWeb完結 | 8 | 26.7% |

| 色んな返済方法がある | 2 | 6.7% |

| 借入方法が豊富にある |

4 | 13.3% |

| 限度額 | 2 | 6.7% |

| その他 | 2 | 6.7% |

三菱UFJ銀行カードローン「バンクイック」を使っている人は、メガバンクからお金を借りられる安心感がメリットだと感じているようです。

また、Webで申し込みを完結できたり、低い金利や借入方法の豊富さに利点を感じていることが多いことも見受けられます。

三菱UFJ銀行カードローン「バンクイック」の口コミ・評判

-

20代/女性(会社員)正直色んなカードローンを利用した中でダントツでした。スタッフの対応もよくカードが届く前に振込で借入もできるので急いでいる時に助かります。他の会社に比べて審査には少し時間がかかった気がしますが枠も思っていた以上で満足です。

-

30代/男性(会社員)いつでも引き出せて使い勝手は非常に良かったです。審査も簡単で直ぐ作成可能です。最初にどうやって返済をしていいのか分かりづらく、確認が必要だと思います。預けるというところで返済できます。

-

50代/女性(会社員)利用のきっかけは、広告で知り、他社のカードでリボ払いにしていた分を一括してこちらに乗り換えました。利息も他社よりも安いですし、支払いもコンビニで出来るので楽になりました。

-

20代/男性(会社員)三菱UFJ銀行のATMのみならず、全国の提携コンビニのATMが利用可能のため、まとめて返済できてとても便利。金利も低かった。

-

30代/男性(会社員)審査はネットでは完結できず実店舗に出向く必要があったので、ネットのみで完了出来なかったのは非常にデメリットに感じました。また、審査自体も比較的時間がかかったので、直ぐに借入をしたい方にはおすすめ出来ないです。

-

30代/男性(会社員)メガバンクである三菱UFJ銀行が提供しているので安心して利用できました。三菱UFJ銀行に口座がなくても口座開設手続きなしで利用できたので手軽で良かったです。

-

30代/男性(会社員)アコムなどとは違って、銀行から借りている体で利用できるため心理的負荷が少ない。また、振込機能などはスマホで簡単操作で行うことができるため利便性が高い。

-

20代/女性/会社員(金融)金利が低く保証人不要なので、気軽に利用する事が出来て良かったです。また借入可能額は最高500万円と高いため、良心的ですね。

-

40代/男性/会社員(製造業)銀行系カードローンなので、一般的な消費者金融より金利が低いです。提携コンビニATMから千円単位の借入ができて、必要な金額だけ利用できます。

-

30代/男性/会社員(IT)ネットでも申請できる点もいいですし、金利も安くて借入の際の金利負担が少ない点は大変満足ができるレベルだと思います。

年会費もないですが、審査はやや時間がかかってくるまでに少し待たないといけません。

三菱UFJ銀行カードローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

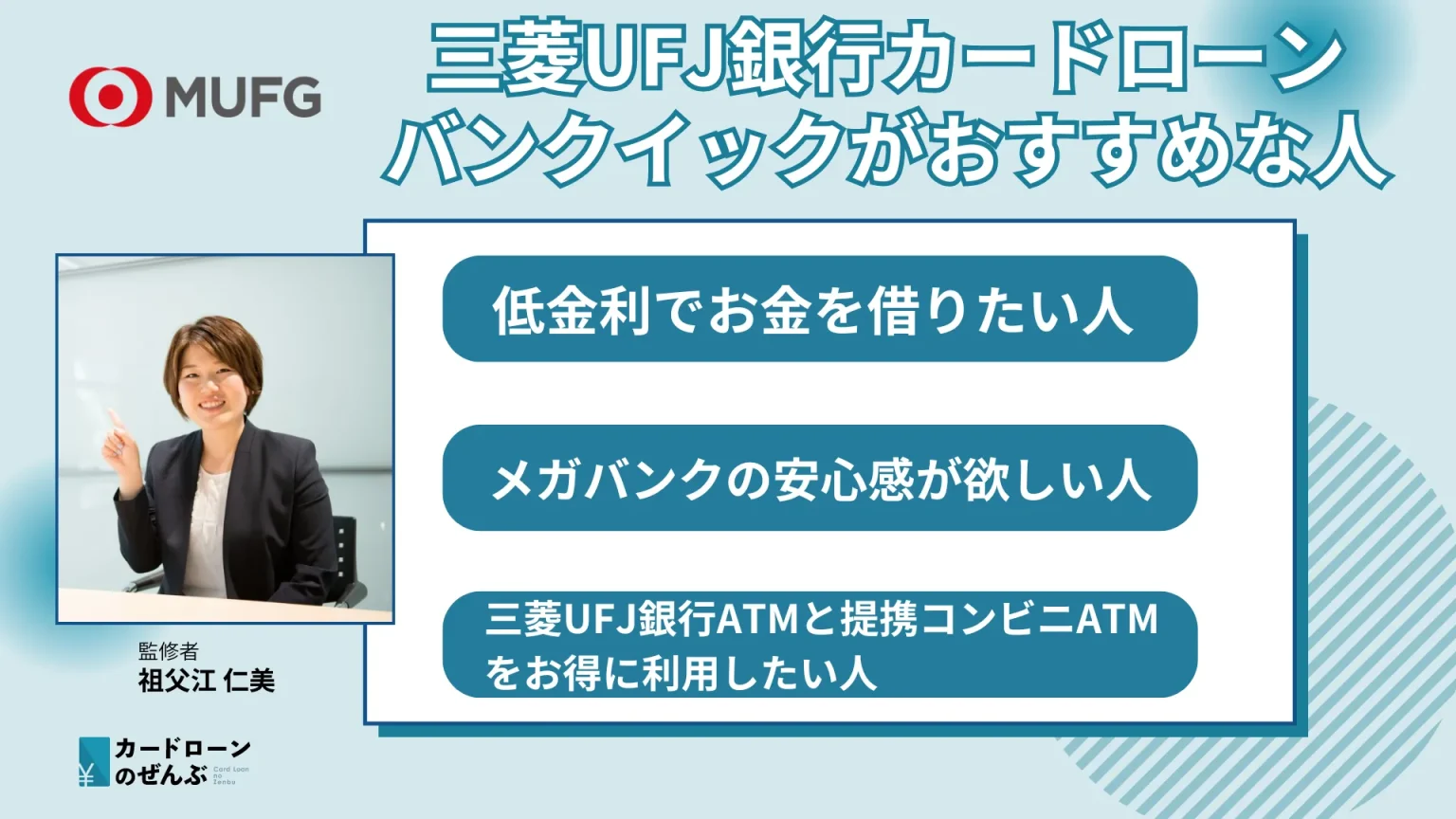

- 低金利のカードローンを利用したい人

- メガバンクの安心感がほしい人

- 三菱UFJ銀行ATMと提携コンビニATMをお得に利用したい人

三菱UFJ銀行カードローン「バンクイック」は、なるべく利息を少なくしたい人におすすめのカードローン。消費者金融の上限金利は平均年18.0%ですが、バンクイックは年14.6%なのでかなり利息を浮かせられます。

また、大手銀行ならではの安心感が欲しい人にもぴったり。屈指のメガバンクのため、急に倒産する・実は闇金であったなどという中小の金融機関にありがちな心配も少なくお金を借りられるでしょう。

三菱UFJ銀行に口座を持っていない人でも融資が可能です。窓口に行かなくても、24時間WEBから申し込みができます。

バンクイックは、三菱UFJ銀行が運営しており、メガバンクからお金を借りられるという安心感があります。安全に借入したいという人は一定数いると思うので、そういった方に興味を持ってもらえればと考え選出しました。

さらに、三菱UFJ銀行の口座をわざわざ開設する必要がないのも魅力です。他行口座しかない方でも利用できるため、様々な方の申し込みを受け付けているカードローンだと言えます。

バンクイックの審査は甘い?三菱UFJ銀行カードローンの審査基準

※1:お借入利率(金利)によって返済額が異なります。

※2:現住所記載の運転免許証を提出し、審査受付時間内(できるだけ午前中)の申込でテレビ窓口から審査回答後(申し込みから最短翌営業日)にカード受取可能。

※3:テレビ窓口でのカード受取、または三菱UFJ銀行の口座への融資には本人確認書類には現住所記載の運転免許証が必要になります。 50万円超の利用限度額をご希望の場合は収入証明書をお持ちください。

※4:ATMによるお借り入れ

【SMBCモビット】電話連絡・郵送物なしで借りられる!

- Web完結で面倒な電話連絡や郵送物なし

- SMBCグループ傘下のため安心して利用できる

- カードレスで最短即日融資可能

- 返済でVポイントが貯まる&使える

- 近くの銀行やコンビニの提携ATMで24時間入出金可能

| メリット | デメリット |

|---|---|

| ・Web完結申し込みで電話連絡なし ・カードレスに対応 ・Vポイントが貯まる&返済に使える |

・無利息サービスがない ・指定の銀行口座でないとWeb完結申し込み不可 |

| 金利 | 年3.0~18.0% |

|---|---|

| 審査スピード | 最短30分 |

| 融資スピード | 最短即日 |

| 限度額 | 800万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

Vポイントを貯めて返済に使える

SMBCモビットを契約後、Vポイントサービスを利用することで、返済時に利息分の200円=1ポイントとして貯まります。

さらに、会員サービス「Myモビ」の専用画面から手続きすると、1ポイント=1円としてVポイントを返済に使えるため、かなりお得です。

岡田行史

| 申し込み方法 | Web・電話・自動契約機 |

|---|---|

| 提携ATM | 三井住友銀行、三菱UFJ銀行、 セブン銀行など |

| カードレス | 可能 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20〜74歳 ※収入が年金のみの方はお申込みいただけません。 |

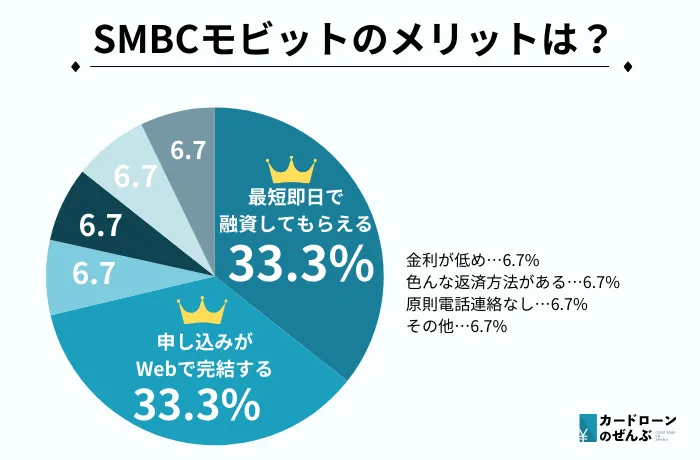

| 項目 | 人数 | パーセンテージ |

|---|---|---|

| 最短即日で融資してもらえる | 10 | 33.3% |

| 無利息期間がある | 0 | 0% |

| 金利が低め | 2 | 6.7% |

| 申し込みがWeb完結 | 10 | 33.3% |

| 原則電話連絡なし | 2 | 6.7% |

| 色んな返済方法がある | 2 | 6.7% |

| 借入方法が豊富にある |

0 | 0% |

| その他 | 4 | 6.7% |

SMBCモビットから融資を受けたことがある人は、最短即日でお金を借りられる点や申し込みがWebで完結する点に魅力を感じているようです。

他にも、原則電話連絡なしや多様な返済方法、低金利で利用できる点をメリットと捉えている方がいる点も特徴となっています。

SMBCモビットの口コミ・評判

-

20代/男性(会社員)小額からでも融資を受けられるので良かった。Vポイントが結構貯まるので、Vポイントカードを使う身としてとてもありがたかった。

-

30代/男性(会社員)電話連絡も郵送物もなく借入ができとても安心出来ましたし、消費者金融の中では金利も低かったので助かりました。審査も1時間以内には分かったのでスピーディーで良かったです。

-

50代/女性(会社員)銀行口座に預金があれば、コンビニでも簡単に使えます。その場で即決済されるため、スマホのアプリから口座の残高なども即確認できます。

-

30代/男性(会社員)メリットは返済や借入が三井住友銀行のATMで行える事です。主だった消費者金融のATMを探すのは意外と手間がかかりますが、三井住友銀行ならば都市部にありますのでその辺りは便利だと思います。

デメリットは、利息が他に比べて高い事です。 -

20代/女性(会社員)審査には時間がかかり2営業日後あたり案内の電話が来ました。ですがアプリでの利用が楽でして不明点がある場合はチャットで24時間やり取りができるのでとても親切なアプリです。

-

30代/男性(会社員)5年ほど前に利用しましたが、審査はネットで出来て1時間位で完了し、近くの無人契約機でカードを発行するとすぐに利用出来て全然時間がかからないです。

-

20代/女性(会社員)去年の暮れにSMBCモビットで10万円借りました。電話対応も良く月々の返済も無理なくできますし、何より口コミが良くて信頼できます。

-

20代/男性(会社員)銀行とカードをつくって連携させてポイントなどをたくさんもらえるようにすればかなりお得です。支払いもカード引き落としにすればさらにポイントなどゲットできます。

-

20代/男性(会社員)メリットは審査が早い、審査が通りやすい。

デメリットは他社比較すると平均の利率が高い設定。SMBCモビットは審査がインターネットからできて審査が早く、独自の審査をされているので審査が他社よりも甘いのではないかと思います。 -

40代/男性(会社員)メリットは時に高額の限度枠を用意してくれるので、とてもありがたいです。コンビニのATMでも使えるのが便利ですが、少し他と比べて金利が高いです。

【利用経験者限定】SMBCモビットのカードローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

- カードローンの利用が周囲に知られたくない人

- ポイントでお得に返済したい人

- 融資を急いでいる人

SMBCモビットは、お金を借りていることが周囲にバレたくない人におすすめのカードローン。Web完結申し込みをすれば原則電話連絡なしにできるほか、郵送物も自宅に届きません。

また、急いで借入したい人にもぴったりと言えます。審査時間は最短30分。全国に12万台※2022年4月現在ある提携ATMからお金を引き出せるので、急な出費にも間に合わせることができるでしょう。

Vポイントユーザーにオススメです。返済額の利息分200円に対し、Vポイントが1ポイント貯まります。また1ポイントを1円として返済に利用いただけます。

SMBCモビットは、金利が平均的で無利息サービスもないですが、返済でVポイントが貯まることがメリットです。返済額のうち利息分にあたる金額の、200円ごとに1ポイントが貯まります。

また、Vポイントは店舗での提示でも貯めることができ、そのままSMBCモビットの返済に充てることが可能です。Vポイントを活用すれば無利息期間がないという欠点も補えると考え選出しました。

SMBCモビットは在籍確認なし?WEB完結で電話連絡なしにする方法

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

【アイフル】即日でお金を借りたい方におすすめ

- 最短18分融資可能

- 原則として電話の在籍確認なし

- はじめての方なら最大30日間利息0円

- WEBから24時間365日申し込み可能&郵送物ナシ

- 女性専用ダイヤルあり

| メリット | デメリット |

|---|---|

| ・最短18分で融資 ・郵送物や勤務先の連絡なし ・24時間即時振込が可能 |

・アイフルATM以外は手数料がかかる ・金利が高め |

| 金利 | 年3.0~18.0% |

|---|---|

| 審査スピード | 最短18分 |

| 融資スピード | 最短18分 |

| 限度額 | 800万円 |

| 無利息期間 | 最大30日間 |

| Web完結 | ◯ |

アイフルなら、原則として電話の在籍確認なし

アイフルは、お金を借りていることが周囲にバレたくない人におすすめのカードローンです。原則として電話による在籍確認を行なっていません。

在籍確認の電話を自分以外の人が取ることでカードローンの使用がバレてしまうケースは多いですが、そもそも電話を入れないことでバレるリスクを回避しています。

Q:申込みの時に、自宅や勤務先へ確認の電話がかかってくるのですか?

A:お申込みの際に自宅・勤務先へのご連絡は行っておりません。在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

実際、99.7%のお客様には、 電話での在籍確認を実施しておりません※。

そして、郵送物が一切不要。来店する必要もなく、全ての手続きがWEB完結します。また、アイフルのアプリを入れれば、借入・返済もスマホで行うことが可能です。

利用者の利便性を第一に考えているのが、アイフルの特徴だといえます。

利用者の3割が女性

アイフルの利用者は3割が女性です。女性専用ダイヤルや限定カードを提供しているため、女性でも使いやすい点が魅力と言えます。

パートやアルバイトなどで定期的な収入があれば、主婦の方でも申し込み可能。生活費・旅行代などお金の使い道も自由です。

| 申し込み方法 | Web・スマホアプリ・ 電話・無人店舗 |

|---|---|

| 提携ATM | 三菱UFJ銀行、セブン銀行、 イオン銀行など |

| カードレス | 可能 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20歳〜69歳 |

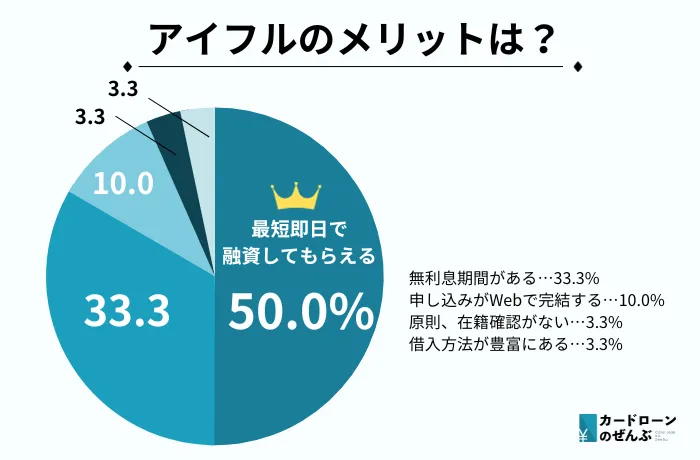

| 項目 | 人数 | パーセンテージ |

|---|---|---|

| 最短即日で融資してもらえる | 15 | 50.0% |

| 無利息期間がある | 10 | 33.3% |

| 金利が低め | 0 | 0% |

| 申し込みがWeb完結 | 3 | 10.0% |

| 原則、在籍確認がない | 1 | 3.3% |

| 色んな返済方法がある | 0 | 0% |

| 借入方法が豊富にある |

1 | 3.3% |

| その他 | 0 | 0% |

アイフルを実際に利用している人の中では、最短即日で融資してもらえることがメリットだと感じている人が最も多かったです。審査も融資も最短18分で完了します。

また、30日間の無利息期間を利用すれば元金の返済だけで済むため、負担を軽減できる点が特徴です。

アイフルの口コミ・評判

-

20代/男性(会社員)審査が30分もかからず、融資も即日対応と全体的に対応がとてもスピーディーな印象が強い。アプリを使うとカードレスでATMや銀行から借り入れや返済ができるのも便利だった。

-

20代/男性(会社員)大学生の時に利用したが、周りや親にバレることなく簡単に借りることができた。 初めてなら金利ゼロの制度もあり、利用しやすい。

他社に比べて、高い金額を借りられた所もよかった。 -

20代/女性(パート・アルバイト)引越し費用が必要だったため40万円借りました。

ネットから簡単に登録でき、アプリを用いてどのくらい返したのか、残っているのか、利息としてどのくらいの金額がとられるのかをいつでも確認できるので安心して返済できます。 -

20代/男性(会社員)知名度が高いので不安はありませんでしたし、完済の計画も立てていたので、目的通りにお金を調達できて本当に助かりました。簡単ですぐに借り入れできました。

-

40代/男性(パート/アルバイト)アイフルの社員の方の接客はとてもよかったです。 店内も清潔できれいでしたので、とても気持ちがよかったです。

また来店から審査まで、お金をかりるまでの時間は、とってもはやかったです。ありがとうございました。 -

30代/男性(会社員)スマホだけで1時間もかからすに融資までたどり着くことが出来るスムーズ性が良かったです。入会初期には無利息期間のキャンペーンもあり、返済しやすいようになっているサービス性も好きでした。

-

20代/男性(主夫)お金で困っているときにどうしても必要で借り入れに行きました。

そこで難しい質問などされるかと思いましたが1時間もしないうちに借りることができ、金利も低かったので助かりました。 -

30代/女性(会社員)アイフルが一番店員の対応が良いです。こんなにスムーズに融資を受ける事が出来るのかと思うとビックリしました、また誰とも会うことなくお金が借りられるという点にも驚きを隠す事が出来ませんでした。

-

30代/男性(会社員)審査は30分ほどで完了しましたし、スタッフの方の電話対応も毎回丁寧で非常に印象が良かったです。ただ、コンビニATMからの返済では手数料がかかってしまうので、そこはデメリットでした。

-

40代/男性(会社員)申し込みから審査、借入までがとても速いです。一時間ちょっとで借入出来ました、とても速くて驚きました。デメリットは金利の高さです、17%でした。ですがトータル的にはとても満足しています。

【利用経験者限定】アイフルのカードローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

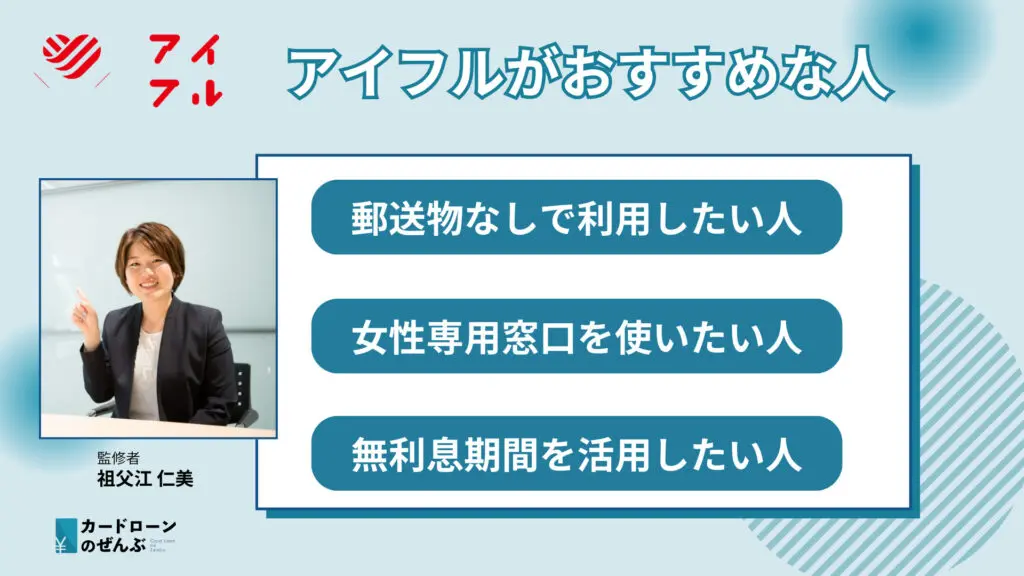

- 郵送物なしで利用したい人

- 女性専用の窓口が欲しい人

- 無利息サービスでお得に借り入れしたい人

アイフルは、お金を借りることを周囲の人にバレたくない人におすすめのカードローン。自宅や勤務先に、原則として在籍確認の電話がかかってくることはありません。

また、女性でも利用しやすいのが特徴で、女性限定デザインのカードや女性オペレーター専用ダイヤルも用意されています。

アイフルのWEBサイトの中に、事前に融資可能か1秒診断があります。年代、年収、他社で借り入れがあるかなどを入力すると借り入れ可能か診断できるので、借りられる不安な方にオススメしたいです。

アイフルは、原則として電話の在籍確認がなく、公式サイトでも99.7%は実施していないと明言しているのが目に留まりました。おそらく、書類で在籍確認が完了し、会社に電話が来ることはほとんどないのだと考えられます。

原則として電話の在籍確認がないと宣言しているカードローンは多いのですが、実際の割合を提示していることは少ないです。アイフルなら利用する方も安心してもらえるのではと思い選出に至りました。

アイフルの審査は厳しい?審査基準や通過するためのコツも解説

【楽天銀行スーパーローン】楽天ポイント1,000ポイントプレゼント

- 年1.9〜14.5%と返済の見直しなどに活用ができる

- ネット申込が可能なため24時間いつでもOK&アプリで完結

- 提携コンビニATMの手数料無料※1

- 楽天銀行の口座開設不要、楽天会員はIDだけで簡単申込

- 入会で楽天ポイント1,000ポイントプレゼント

| メリット | デメリット |

|---|---|

| ・初めてでも利用しやすい ・アプリでいつでも申し込める ・楽天ポイントが貯まる ・提携ATMの手数料がかからない |

・即日融資には対応していない ・楽天ユーザーでなければメリットを感じにくい |

| 金利 | 年1.9~14.5% |

|---|---|

| 審査スピード | 最短当日 |

| 融資スピード | 最短翌日 |

| 限度額 | 最大800万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

楽天銀行スーパーローンの金利は年1.9%~14.5%

楽天銀行スーパーローンは、金利は年1.9%~14.5%で、消費者金融の利息などと比較してみるのも良いかと思います。

また、年会費・入会金も0円であることに加えて、コンビニの提携ATM※1も手数料無料。余分なコストを支払わずに済むのは大きなメリットと言えるでしょう。

楽天会員のランクに応じて審査の優遇あり

楽天会員の方は、楽天会員ランクに応じて審査の優遇があることも※3。審査に通るか不安な方は、事前にランクアップをしておくのもおすすめです。

さらに、すでに楽天会員の方はIDだけで簡単に申し込むことが可能。手続きをスムーズに進められるので、すぐに利用を始めたい方にもぴったりです。

もちろん、楽天銀行の口座をお持ちでない方でも、普段使っている口座から申し込み・利用することが可能です。

| 申し込み方法 | Web |

|---|---|

| 提携ATM | ローソン銀行、イーネット、三菱UFJ銀行など |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | あり |

| 申し込み可能年齢 | 20〜62歳 |

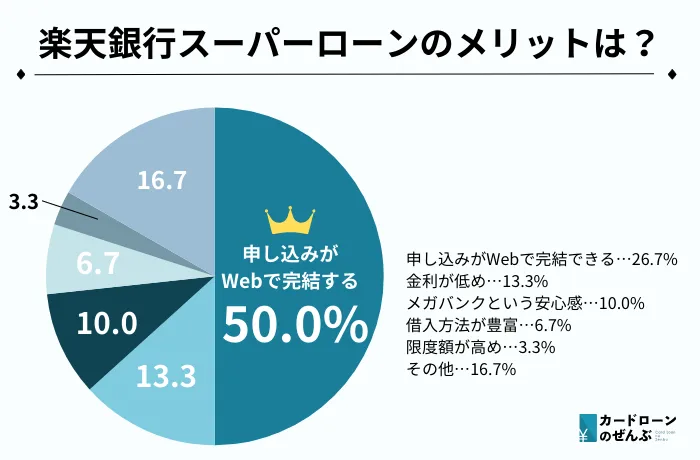

| 項目 | 人数 | パーセンテージ |

|---|---|---|

| メガバンクからお金を借りられる安心感 | 3 | 10.0% |

| 無利息期間がある | 0 | 0% |

| 金利が低め | 4 | 13.3% |

| 申し込みがWeb完結 | 15 | 50.0% |

| 色んな返済方法がある | 0 | 0% |

| 借入方法が豊富にある |

2 | 6.7% |

| 限度額 | 1 | 3.3% |

| その他 | 5 | 16.7% |

楽天銀行のカードローンを使っている人の中で、申し込みがWebで完結できるという点に魅力を感じている人が多いようです。

楽天銀行スーパーローンの口コミ・評判

-

30代/男性(会社員)審査が早い!銀行やコンビニのATMでも利用可能なので使いやすく非常に便利。楽天銀行口座と連動しており、アプリにて即日借入ができスムーズ。

-

40代/女性(主婦)大手の消費者金融よりは低い金利で借りることができるし、年会費・入会金が無料なのに入会するだけで楽天ポイントがもらえてお得感があります。

-

20代/男性(会社員)各種楽天サービスとの相性が良いですし、簡単に申し込みができる上に返済も簡単なので、必要なお金をすぐに借り入れができて良かったです。

-

30代/男性(会社員)急な出費の時にとても助かってます。簡単なお金を借りれてとても便利です。申し込みはネットで簡単です。これからもずっと使いたいです。

-

30代/男性(会社員)融資までの手順はスムーズで良いです。借りた金額に応じて楽天ポイントが貯まるサービス性は良いです。お金を借りた事で返済の焦りが出る中、確実に得るものがポイントであり、これには安心できます。

-

40代/男性(会社員)スマホで全て完結する手軽さが非常に良いと感じています。審査も入金もとてもスムーズでスピーディーだと思います。コンビニやネットで簡単に返済できる点も良いと感じます。

-

40代/男性(会社員)楽天銀行を利用しているとポイントが貯まりやすいと思います。スーパーローンのメリットは他のインターネットバンクに比べるとさほどメリットがあるわけではなりませんが、楽天グループをセットで利用していればギブアンドテイクでそれほど気になりません。

-

30代/男性(会社員)審査は比較的厳し目だと感じましたし、申込からも結構時間がかかったのでそこはデメリットでしたが、返済には手数料もかからなく金利も低かったので、非常に使い勝手が良かったです。

-

20代/男性(会社員)銀行カードローンということもあり、即日融資はできないので借り入れまでに少し時間がかかってしまった。ATMの手数料が無料なのはありがたかった。

-

30代/女性/会社員(福祉)楽天ポイントを集めており、楽天カードローンだとポイントが付与されるため、選んでいます。スタートキャンペーンなどを随時行っており、付与されたポイントの使用も色々な場所で使えるので便利です。

楽天銀行スーパーローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

- 初めてカードローンを利用したい人

- 楽天系サービスユーザーの人

- アプリから手軽に申し込みたい人

楽天銀行のカードローンは、楽天ユーザーにおすすめのカードローン。楽天会員の方は、ランクに応じて審査を優遇してもらえることがあります。

また、入会するだけで1,000ポイントもらえるのも魅力。ポイ活を進めている方にも嬉しい特典です。

さらに楽天銀行アプリから簡単に申し込み可能。入出金の明細や定期預金など様々なサービスを管理できます。

急ぎの場合は、契約と同時に即時借り入れが可能です。また楽天会員ランクに応じて、審査優遇があります※一部例外あり。入会で楽天ポイントも進呈されるので、楽天ユーザーにオススメです。

楽天銀行のカードローンは、楽天経済圏で生活している方が特に利用しやすいと考えられることが選出理由です。

楽天の会員ランク(シルバー・ゴールド・プラチナ・ダイヤモンド)に応じて、審査を優遇してもらえます。さらに、楽天銀行の口座もしくは楽天IDをお持ちの方は、申し込みの入力項目が少なくなり、スムーズに手続きできるのも魅力だと感じました。

楽天銀行スーパーローンの審査は甘い?審査落ちの理由や基準を解説

※1:一部利用できない時間帯・利用手数料が発生するATMがあります。

※2:アルバイトなどで定期的な収入がある場合

※3:必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。

【横浜銀行カードローン】借り換えにもおすすめ

- 専業主婦やアルバイト、パートでも申込可能

- 月々の返済は2,000円からOK

- 横浜銀行ATMやコンビニ等ATMで利用手数料が無料

- ローンカードを待たずに審査完了後即振り込み可能

| メリット | デメリット |

|---|---|

| ・限度額が高い ・月々の返済は2,000円からでOK ・専業主婦でも申し込める ・おまとめローンとしても使える |

・指定エリアに在住or在勤していないと利用不可 |

| 金利 | 年1.5~14.6%(変動金利) |

|---|---|

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 限度額 | 10~1,000万円(10万円単位) |

| 無利息期間 | ー |

| Web完結 | ◯ |

横浜銀行カードローンの限度額は最大1,000万円

横浜銀行カードローンは、限度額が最大1,000万円。使い道は原則自由で、旅行費用・車の購入代・医療費など、大きな出費にも充てられます。

小田急線全駅に設置されている横浜銀行ATMに加えて、提携コンビニATM※では24時間手数料無料で借入・返済ができるので、非常に便利です。

パート・アルバイト・専業主婦も申し込みOK

横浜銀行カードローなら、パート・アルバイトだけでなく専業主婦の方も申し込みできます。配偶者に安定した収入があると認められれば、主婦にも融資してくれるのが魅力です。

また、月々の返済は少額の2,000円から可能。収入があまり多くない主婦やパートの方でも、家計の収支を圧迫することなくお金を返していけるでしょう。

| 申し込み方法 | Web |

|---|---|

| 提携ATM | 横浜銀行、セブン銀行、 ローソン銀行など |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | あり |

| 申込可能年齢 | 20歳以上69歳以下 |

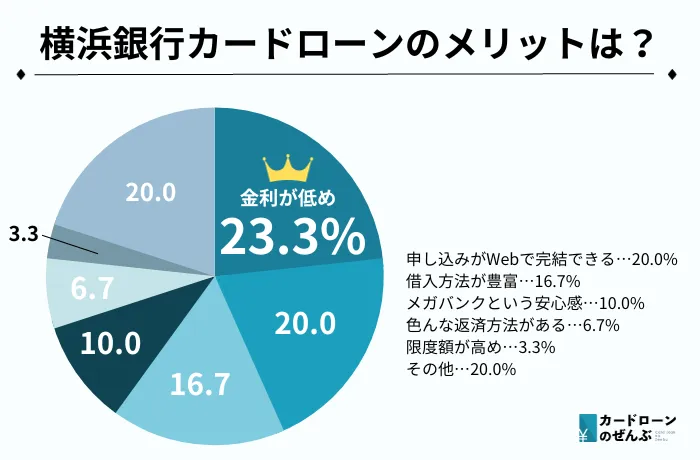

| 項目 | 人数 | パーセンテージ |

|---|---|---|

| メガバンクからお金を借りられる安心感 | 3 | 10.0% |

| 無利息期間がある | 0 | 0% |

| 金利が低め | 7 | 23.3% |

| 申し込みがWeb完結 | 6 | 20.0% |

| 色んな返済方法がある | 2 | 6.7% |

| 借入方法が豊富にある |

5 | 16.7% |

| 限度額 | 1 | 3.3% |

| その他 | 6 | 20.0% |

横浜銀行カードローンのメリットを聞いたところ、「金利が低めである」と回答した人が最も多かったです。

横浜銀行カードローンの口コミ・評判

-

30代/男性(会社員)信頼性の高い銀行のカードローンなので他のカードローンよりも信頼性が高く安心してローンを組むことができる点が魅力的です。

-

20代/男性(会社員)返済額が毎月2000円ずつで済むので大きなお金をまとめて負担する必要がないのはとても助かった。返済日が毎月10日と決まっているので、忘れずに済む。

-

20代/女性(パート・アルバイト)地元の銀行ということもあり、振り込みなどで多く利用しています。ある日のこと、どうしても大きな出費があり、20万円程度借りることになりました。口座を持っていたため、ネットの申込みでも即日審査が完了し、すぐにお金を借りることができました。

-

20代/男性(会社員)特に他の会社と比較して、飛び抜けて良いところはないかもしれないが、やはり首都圏で店舗異数も多いため、気軽に店舗への訪問ができることが良い。

-

30代/男性(会社員)手数料無料、コンビニのATMなどで借入れや返済もいつでも出来る。

急な出費にもすぐ対応出来て便利。月に1回、定例返済日があり、借入額に応じた最低返済額(定例返済額)を5000〜数万円程度、口座に入れるのを 忘れないようにする必要がある。 -

30代/男性(会社員)審査には2日かかりましたが電話での対応は非常に丁寧でしたし、毎月の返済額が低いので無理なく返済ができ利用しやすかったです。金利に関しては平均的だと感じました。

-

30代/男性(会社員)銀行が扱っているカードローンと言う事もあり、信用して借りる事ができた。お金を借りるまでの流れもスムーズで突発的にお金が必要な時にはまた利用したいと思いました。

-

30代/男性(会社員)急にお金が必要になって困っていたのですが、ネットで簡単に申し込みができました。金利は少し高く感じましたが、審査も早くすぐに借りれて良かったです。

-

30代/男性/会社員(営業)低金利である点はいいところであり、地銀なので周辺地域と限定的ではあるものの、一定の収入さえあれば割と借り入れ可能です。担当の方もかなり丁寧なもので、親切に教えていただきながら手続きを進められました。

-

30代/男性/会社員(小売業)生活費が足りなかったため銀行口座も持っていたのでカードローンを申し込みました。すぐに申請がおりお金を借りることが出来ましたので非常に良かったです。

横浜銀行カードローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

- まとまった金額を借り入れたい人

- 毎月なるべく負担なく返済したい人

- 専業主婦の方

横浜銀行カードローンは、まとまった金額を借り入れたい人におすすめのカードローン。最低10万円から最高1,000万円までお借入できます。

また、借入残高が10万円以下の場合、月々2,000円の返済が可能。無理せずお金を返していきたい人にもぴったりです。借入額に応じた返済額を以下にまとめました。

| 借入残高 | 返済額 |

|---|---|

| 2千円以下 | 前月の定例返済後の借入残高 |

| 2千円超10万円以下 | 2,000円 |

| 10万円超20万円以下 | 4,000円 |

| 20万円超30万円以下 | 6,000円 |

| 30万円超40万円以下 | 8,000円 |

| 40万円超50万円以下 | 10,000円 |

| 50万円超100万円以下 | 15,000円 |

| 100万円超150万円以下 | 20,000円 |

| 150万円超200万円以下 | 25,000円 |

| 200万円超250万円以下 | 30,000円 |

| 250万円超300万円以下 | 35,000円 |

| 300万円超350万円以下 | 40,000円 |

| 350万円超400万円以下 | 45,000円 |

| 400万円超450万円以下 | 50,000円 |

| 450万円超500万円以下 | 55,000円 |

| 500万円超600万円以下 | 60,000円 |

| 600万円超700万円以下 | 65,000円 |

| 700万円超800万円以下 | 70,000円 |

| 800万円超900万円以下 | 75,000円 |

| 900万円超1,000万円以下 | 80,000円 |

| 1,000万円超 | 85,000円 |

神奈川県、東京都内全地域、群馬県(前橋市、高崎市、桐生市)に居住、お勤め先がある方が対象です。横浜銀行や提携コンビニのATMなら借入と返済の利用手数料は無料です。

横浜銀行カードローンの選出理由は、限度額が10~1,000万円(10万円単位)であることです。これだけ枠があれば、様々な用途に利用しやすいと考えました。

海外旅行費用・住宅ローンの返済・自動車の購入・医療費・教育費・おまとめローンなど使い道が制限されにくいです。もし色んな出費が重なっても対応できるでしょう。

※セブン銀行、ローソン銀行、イーネット、イオン銀行

【みずほ銀行カードローン】上限金利の低さが魅力!

※みずほ銀行カードローンのご利用は計画的に。

採点基準はこちら

- 24時間Web完結申込で来店&郵送不要

- 返済は月々2,000円からOK

- みずほ銀行のキャッシュカードで利用可能

- カードローンの利用でみずほ銀行のATM時間外手数料が0円に

| メリット | デメリット |

|---|---|

| ・キャッシュカードで利用できる ・住宅ローンと同時利用で金利引き下げ ・手数料などの優遇あり |

・ATM返済は手数料がかかる ・申し込み時に口座開設が必要 |

| 金利 | 年2.0〜14.0% |

|---|---|

| 審査スピード | ー |

| 融資スピード | ー |

| 限度額 | 800万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

※みずほ銀行カードローンのご利用は計画的に。

みずほ銀行カードローンなら、金利の引き下げあり

みずほ銀行カードローンは、みずほ銀行の住宅ローンを利用している方を対象に、金利を年0.5%引き下げしています。元々の金利も年2.0〜14.0%とかなり低めなので利息をかなり抑えられるでしょう。

また、みずほマイレージクラブの「うれしい特典」最高ステージが適用される点も嬉しいポイント。以下の4つが利用可能です。

- みずほ銀行のATM時間外手数料が無料

- みずほダイレクトご利用時のみずほ銀行本支店宛振込手数料が無料

- みずほダイレクトご利用時の他行宛振込手数料が月3回まで無料

- イーネットATM時間外手数料・ご利用手数料が月3回まで無料

利息も減らせて手数料も無料になるので、余分なコストをなるべく払いたくない方におすすめのカードローンです。

キャッシュカードでお金を借りられる

みずほ銀行のカードローンなら、ローンカードを発行するか、普通預金用のキャッシュカードを利用するか選ぶことができます。

24時間いつでも申し込みできるのは、急にお金が必要になるケースがあっても安心できますね。

| 申し込み方法 | Web・郵送・電話・店舗 |

|---|---|

| 提携ATM | みずほ銀行、イーネット、 セブン銀行、ローソン銀行 |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20歳以上66歳未満 |

※みずほ銀行カードローンのご利用は計画的に。

※みずほ銀行カードローンのご利用は計画的に。

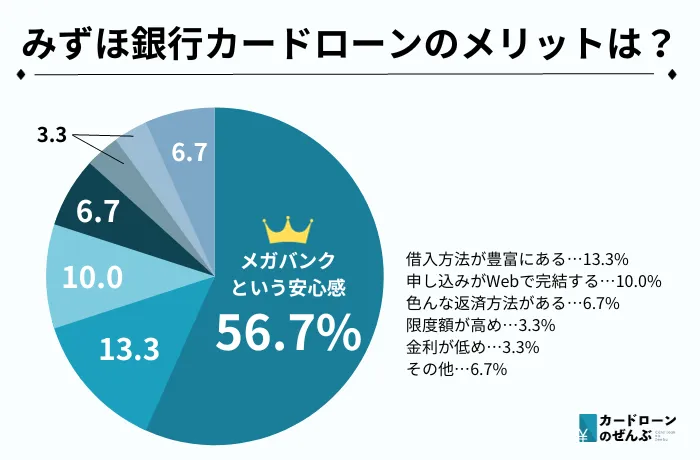

| 項目 | 人数 | パーセンテージ |

| メガバンクからお金を借りられる安心感 | 17 | 56.7% |

| 無利息期間がある | 0 | 0% |

| 金利が低め | 1 | 3.3% |

| 申し込みがWeb完結 | 3 | 10.0% |

| 色んな返済方法がある | 2 | 6.7% |

| 借入方法が豊富にある |

4 | 13.3% |

| 限度額 | 1 | 3.3% |

| その他 | 2 | 6.7% |

みずほ銀行カードローンを実際に利用している人の中では、メガバンクからお金を借りられる安心感がメリットだと感じている人が多いようです。

みずほ銀行カードローンの口コミ・評判

-

20代/女性(パート・アルバイト)少額のみ借り入れできればと思い利用しました。パートをしているだけの主婦ということもあって、ちゃんと審査が通るかとても不安だったのですが、無事お借りすることができました。みずほ銀行ということもあって安心感はすごいものでした。

-

30代/女性(会社員)銀行口座を持っていたからか、すぐに審査が下りて入金されて、金利も他よりも安かったと思います。急いでいたのでで助かりました。

-

40代/女性(主婦)ネットで申請はもちろんの事ですが、返済金額が安いのがありがたいです。 金利も他のカード会社に比べたら安い方だと思います。

銀行のキャッシュカードで利用出来る所がまた便利かと思います。 デメリットを感じた事がありません。 -

50代/男性(会社員)大手都銀のカードローンなので安心感があります。もともとみずほの口座を利用していたので、迷わずみずほのカードローンを選びました。返済が毎月10日の口座振替なので、忘れることがなくて助かります。

-

30代/男性(会社員)返済の手段が豊富にあるので都合に合わせやすかったですし、対応がとにかく丁寧だったので非常に印象が良かったです。ただ、審査に関しては比較的厳しいと感じましたし、質問項目が多かったです。

-

50代/男性(会社員)金利が消費者金融や他のカードローンに比べ低い事が魅力です。又、全国のコンビニ等のATMでも利用出来る事は、利便性が良く魅力を感じます。ただ、ATMの利用手数料等の規定が変更されたりと変更が多い気がします。

-

20代/女性(会社員)メリットは融資限度額に応じて金利の引き下げを受けられたり、住宅ローン利用時に金利の引き下げが受けられるという点です。デメリットは繰上げ返済する際、ATMで行うと利息が返しきれてなかったりすることがある点です。

-

40代/男性(会社員)正直他とそこまで大きな差は無いかと思いますが、ある程度返済をおこなって行くとさらに借り入れを進める様なDM等が届くようになり、新たな借り入れについては金利無しキャンペーン等もあります。

-

30代/男性(会社員)毎月10日の夜中の引き落としです。借入可能額の限度を上げることで、利息を下げることができ、借りなくても、可能額を上げるだけなので、良いと思います。返済額についても無理なく返せる金額です。例えば、300万借りると、毎月3万円の返済で大丈夫です

-

30代/女性(会社員)オンラインで申し込みましたが担当者がつき、チャットでいつでも気軽に質問が出来るため良かったです。最終の手続きでは実際に支店窓口へ伺いましたが、担当者の方との引き継ぎがされておらず何度も同じ質問をされたことが少し面倒でした。

※みずほ銀行カードローンのご利用は計画的に。

みずほ銀行カードローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

- 来店不要で申し込みたい人

- みずほ銀行の商品を利用している人

みずほ銀行カードローンは、来店不要で申し込みたい人におすすめのカードローン。普通預金のキャッシュカードをそのまま借入に利用できるのも特徴です。

例えば、200万円を年9.0%で借りている人が3年で返済する場合の利息は490,960円。それが8.5%になると利息は461,980円となり、約3万円もお得になることが分かります。

ATM等で返済できなくても、自動引き落とし(約定返済)が可能です。みずほ銀行に口座を持っていなくても借入できます。

みずほ銀行カードローンの魅力は、なんと言っても金利の低さ。低金利に分類される銀行系カードローンの中でも、特に金利が低めです。

さらに、みずほ銀行の住宅ローンを契約している方は年0.5%引き下げとなるので、年2.0〜14.0%→年1.5〜13.5%が適用されます。

金利が低いほど返済総額を減らせるため、多くの方がお得に利用できると考え選出しました。

みずほ銀行カードローンの審査は甘い?審査の流れと審査時間を徹底解説

※みずほ銀行カードローンのご利用は計画的に。

【auじぶん銀行カードローン】au IDをお持ちの方におすすめ!

- au IDをお持ちの方最大年0.5%金利優遇

- 申込から契約までスマホ一台で完結のため来店不要

- 返済額は1,000円の少額からOK

- 提携のコンビニATMや銀行ATMで手数料無料

- 利用明細の郵送ナシ

| メリット | デメリット |

|---|---|

| ・提携している金融機関が多い ・au IDを持っていれば金利引き下げ ・カードなしですぐ利用できる |

・無利息サービスがない ・銀行カードローンの中ではやや金利が高め |

| 金利 | 年1.38%~17.4% ※誰でもコース |

|---|---|

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 限度額 | 最大800万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

auじぶん銀行カードローンはau IDの発行でお得に

auじぶん銀行は、KDDIと三菱UFJ銀行が共同で設立したネット銀行です。

借りる金額にはよりますが、金利が0.1%下がるだけでも返済総額が数千円〜数万円も減るためかなりお得です。

返済は最低1,000円〜

最低金額が2,000円に設定されているカードローンがほとんどですが、auじぶん銀行カードローンは、最低1,000円から返済することができます。

岡田行史

| 申し込み方法 | Web |

|---|---|

| 提携ATM | 三菱UFJ銀行、ゆうちょ銀行、 セブン銀行、ローソン銀行、イーネット |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | あり |

| 申し込み可能年齢 | 20歳以上70歳未満 |

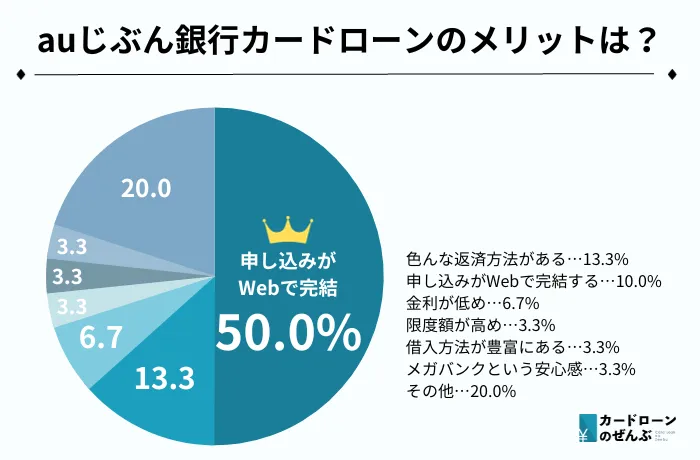

| 項目 | 人数 | パーセンテージ |

| メガバンクからお金を借りられる安心感 | 1 | 3.3% |

| 無利息期間がある | 0 | 0% |

| 金利が低め | 2 | 6.7% |

| 申し込みがWeb完結 | 15 | 50.0% |

| 色んな返済方法がある | 4 | 13.3% |

| 借入方法が豊富にある |

1 | 3.3% |

| 限度額 | 1 | 3.3% |

| その他 | 6 | 20.0% |

auじぶん銀行カードローンからお金を借りている人の半数が、申し込みがWebで完結することがメリットだと感じているようです。

auじぶん銀行カードローンの口コミ・評判

-

20代/男性(会社員)使った感想は携帯で完結できるので時間も取られないし手間もあまりないので楽です。それと携帯で金額などのチェックもすぐできるので便利ですね。

-

20代/男性(会社員)au IDを持っているので金利がお得になったのはメリットだった。返済日の前日にメールが届くので忘れずに済んだ。アプリで管理しやすかった。

-

30代/男性(会社員)金利も大変低かったですし、じぶん銀行口座を持っていたので尚更借入までがスムーズで助かりました。また、審査も約1日だったので、比較的早い方だと思います。

-

30代/男性(会社員)auじぶん銀行カードについて私が素晴らしいと思える所は、年0.5%金利が優遇されることや、スマホ完結で来店不要であること、提携ATMの手数料が0円である所でした。

-

20代/女性(会社員)支払い前にはメールでフォローが来ますので払い忘れはありません。コンビニATMで借入・返済をしますが、手数料は全て無料です。変なローンに申し込むと、詐欺紛いのメール等が来ることがありますが、ここに申し込みした際には特に何もありませんでした。

-

30代/女性(パート・アルバイト)ネットでのカードローンは少しためらっていましたが、今ネットの方が金利がいいので始めました。1番よかったのはやはり金利がいいところ、そしてネットで簡単に借りることができて楽でした。

-

20代/男性(会社員)全国のコンビニATMから24時間手数料無料で引き出せて、返済もカードを入れればいつでも出来ます。また、auじぶん銀行の口座を持っていれば毎月指定日に自動で引き落としがされます。

-

30代/女性(会社員)銀行やコンビニのATMで気軽に借入や返済ができるので、とても便利です。また、カードローンの利用実績から審査に通れば、借入可能上限額の増額や借入利率が引き下げがかないます。

-

30代/男性(会社員)auじぶん銀行カードローンは金利が低めに設定されており、かつウェブで簡単に申込、審査も早いですが、金額と収入のバランスにもよるのですが、割と審査は厳しめにみられることがあると感じます。

-

30代/男性(会社員)審査がとてもスピーディーで、金利が低く、毎月の最低返済額が、基本10万円毎に1,000円とかなり安いので返済の負担が少なくて助かりました。

口コミ引用元:クラウドワークス

≫口コミ投稿フォームへ

- 提携ATMが豊富なカードローンを使いたい人

- カードなしですぐ振り込んで欲しい人

- au IDを持っている人

auじぶん銀行カードローンは、au IDを持っていれば金利優遇をしてもらえるほか、専用フォームでスムーズに申し込み手続きできます。

また、借入用のカード不要ですぐにお金を借りたい人にもぴったり。スマホから操作すれば指定した口座へ手数料無料で振り込んでくれます。

この場合、auじぶん銀行口座なら最短当日〜翌日、他社の口座なら最短当日〜翌営業日にお金が入ります。

auIDを持っている方は、年0.5%の金利優遇がつきます。またカードローンを新規契約して、au IDに登録するとPontaポイントが受け取れます。au IDをお持ちの方にオススメです。

最低2,000円に設定されていることが多い中、auじぶん銀行カードローンなら最低1,000円から返済できるという点が選出理由です。

家賃・クレカの利用額・光熱費など毎月支払う支出が他にたくさんあっても、1,000円であれば家計を圧迫しにくいと考えました。パート・バイトなど収入があまり多くない方も無理なく返済しやすいと思います。

auじぶん銀行カードローンの審査は厳しい?返済・増額方法も解説!

【ちばぎんカードローン】安心の金利

- 契約と同時に入金可能

- 毎月2,000円からの自動返済

- 来店不要で手続きがWEB完結

- 原則、千葉、東京、茨城、埼玉、神奈川にお住まいの方がお申し込み可能

- 20~50代におすすめ

| メリット | デメリット |

|---|---|

| ・契約と同時に融資できる ・アルバイト・パートでも申し込める ・自動返済で滞納なし |

・利用できるエリアが限られている ・カード発行までにやや時間がかかる |

| 金利 | 年1.4%~14.8% |

|---|---|

| 審査スピード | 最短翌営業日 |

| 融資スピード | 最短翌営業日 |

| 限度額 | 800万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

千葉銀行カードローンならパート・バイトも申し込みOK

千葉銀行カードローンは、派遣やパート、アルバイトの方でも申し込みができるカードローン。安定した収入があれば、主婦や学生の方でも申し込めるのが特徴です。

最低10万円から融資してもらえるため、生活費や学費が足りないという方にもおすすめ。そのほか、旅行代や医療費などに充ててもOKで、使い道は自由です。

借入額が50万円以下なら収入証明書も不要。スムーズに手続きを進められます。

自動返済が便利

千葉銀行カードローンには、自動返済のサービスもあります。毎月1日に口座から自動で指定金額が引き落とされるので、延滞の心配がありません。

また、お金がある月にまとめて返済することも可能。早めに完済すれば利息分が減って返済総額を減らすことができます。

| 申し込み方法 | Web・電話・FAX・郵送 |

|---|---|

| 提携ATM | 千葉銀行、セブン銀行、 イオン銀行など |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | あり |

| 申し込み可能年齢 | 満20〜64歳 |

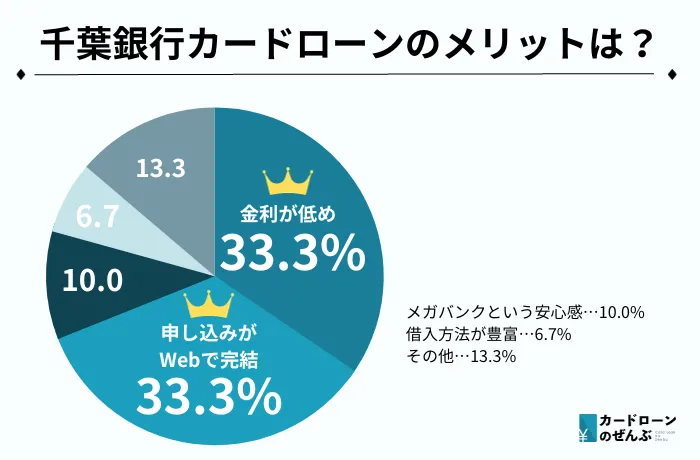

| 項目 | 人数 | パーセンテージ |

| メガバンクからお金を借りられる安心感 | 3 | 10.0% |

| 無利息期間がある | 0 | 0% |

| 金利が低め | 10 | 33.3% |

| 申し込みがWeb完結 | 10 | 33.3% |

| 色んな返済方法がある | 0 | 0% |

| 借入方法が豊富にある |

2 | 6.7% |

| 限度額 | 0 | 0% |

| その他 | 4 | 13.3% |

千葉銀行カードローンは、金利が低めである点やWebだけで申し込み手続きできる点がメリットだと感じている人が半数以上いました。

千葉銀行「ちばぎんカードローン」の口コミ・評判

-

20代/男性(パート・アルバイト)自分はアルバイトをしていたので、ちゃんと審査は通るのか心配だったけど、借り入れできたので嬉しかった。スマホのみで契約できたので楽だった。

-

20代/女性(会社員)審査項目の入力はWEB上で行います。特に詰まるような項目もなく、簡単に申し込むことができます。昼頃に審査を申し込み、翌日には応諾の通知をもらいました。とても早い対応で満足しました

-

30代/男性(会社員)金利は若干高い印象ではありましたが、借入額は少額だったので毎月の返済も2,000円と無理なく返済できました。ただ、カードが自宅に届くのは2週間近くかかったのでそこはデメリットでした。

-

20代/女性(無職)アルバイトをしている時に20万ローン契約しました。 メリットは月々4,000円からローン返済出来て、それ以上の利子とかが付かないこと。

デメリットは20万借りたくてもATMから出すことになるので端数分の金額が発生した場合満額で借りれない所です。 -

40代/男性(パート/アルバイト)金利が少し高いので、他行ともう少し比較してから借りればよかったです。審査自体は早かったので助かりました。実際に返済してみると結構大変で、完済まで長引きました。

-

30代/男性(会社員)WEBで簡単に審査を申し込むことができ、審査前に10秒クイック診断であらかじめある程度の判断ができるので安心して借りられました。

-

30代/男性/会社員(IT関連)地銀関連のカードローンですが、金利は安く千葉県内で住んでいる人ならかなり利用しやすいカードローンであり、消費者金融寄りおすすめしたいレベルです。

-

40代/男性/会社員(建築業)ネットから申し込みをしましたが、オペレーターの方の対応がとにかく親切で非常に印象が良かったですし、コンビニのATMから借入をする際にも手数料が掛からなかったので、とても助かりました。

-

20代/女性/会社員(金融)オンライン上で手続きが完了するため、銀行や店舗に出向く必要がありません。また月々の返済額が最低2,000円なので、負担なく返せて助かります。

-

30代/男性/会社員(飲食業)まず審査スピードがとても早いこと、また銀行のカードローンなので、アコムなどの消費者金融よりも金利が低く、お得に借りられるメリットもあり素晴らしいです。また利用させていただきます。

【利用経験者限定】千葉銀行カードローンのカードローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

- Web完結できる銀行カードローンを利用したい方

- 返済をうっかり忘れやすい方

- アルバイトやパートの方

千葉銀行カードローンは、スムーズに申し込み手続きを進めたい方におすすめのカードローン。PCやスマホだけで契約まで完了でき、書類の郵送などもありません。

また、アルバイトやパートなど収入があまり多くない方にもぴったり。公式サイトにも「安定した収入のある方(パート・アルバイトを含む)」と明記されています。審査が不安な方は10秒クイック診断をやってみましょう。

50万以下の借入の場合、所得証明書が必要ありません。また千葉銀行に口座がない方でも申込むことができ、手元にお金がある時は、まとめて返済することも可能です。借入や返済を柔軟に行いたい方にオススメです

千葉銀行カードローンは、自動返済ができるのが魅力。毎月1日に口座から引き落とされるため、返済し忘れの心配がありません。

カードローンを3ヶ月以上延滞すると信用情報に傷がつき、各種ローンやクレジットカードに新規申し込みすることができない可能性が高いため、かなり嬉しい機能だと言えるでしょう。

都度返済が苦手な方のほかに、なるべくカードローンを操作しているところを周りに見られたくない方にもおすすめしたいです。

【dスマホローン】ドコモユーザーの金利優遇

- ドコモユーザーの金利を最大年率3.0%優遇!※1

- アプリ・WEBから申込・借入・返済が完結

- d払い残高に最低1,000円から借り入れ可能※2

- d払い残高なら借入金額が即時反映

- 最短即日審査!即日融資にも対応※3※4

| メリット | デメリット |

|---|---|

| ・ドコモユーザーは金利優遇される※1 ・カードレスなのでバレにくい ・d払い残高なら1,000円からでも借り入れできる |

・通常の金利は平均的 ・ドコモユーザー以外にこれといったメリットがない |

| 金利 | 優遇適用後金利 0.9%~17.9%(実質年率) 基準金利 3.9%~17.9%(実質年率) |

|---|---|

| 審査スピード | 最短即日※3 |

| 融資スピード | 最短即日※4 |

| 限度額 | 300万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

dスマホローンはドコモユーザーのおすすめ

dスマホローンは、ドコモユーザーに最適なカードローンです。一定の条件を満たせば金利が優遇され、最大3.0%まで引き下げられます。金利優遇の条件を以下にまとめました。

| ドコモの回線契約 ※5 | ー1.0% |

|---|---|

| dカード契約※6 | ー0.5% |

| dカードGOLD契約※6 | ー1.5% |

| d払い残高から支払い※7 | ー0.5% |

「ドコモの回線を契約・dカードGOLDを使用・d払い残高で支払い」この3つ全てを満たせば最大年率3.0%優遇が適用されます。

d払い残高に借入可能

dスマホローンは、d払い残高に借入できるのも魅力。最低1,000円からd払い残高に借りたお金を直接チャージできます。そのままd払いですぐに使えるため、街のお店で支払い可能です。

また、借入も返済もスマホ1台で完結します。カードレスで利用できるため、家族や友人など周囲の目も気になりにくいです。

融資してもらうお金を口座に振り込む方法もありますが、d払い残高の方がよりバレにくいでしょう。

| 申し込み方法 | WEB・アプリ |

|---|---|

| 提携ATM | 三菱UFJ銀行、みずほ銀行、 三井住友銀行、ゆうちょ銀行、 楽天銀行、イオン銀行、 全国の信用金庫 |

| カードレス | 可能 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 満20歳以上満68歳以下 |

dスマホローンの口コミ・評判

-

30代/男性/会社員(不動産賃貸業)【満足度:★★★★☆】すぐに借り入れすることがしやすいところですし、ドコモを使っているとより審査もしやすいところもありましたので、ドコモユーザーにはお勧めです。

-

40代/女性/会社員(事務)【満足度:★★★☆☆】夜に申し込みを行ったが特に時間がかかることがなく、翌日には審査の結果が来ました。審査は特に甘くも厳しくもないという感想でした。

-

40代/男性/会社員(事務)【満足度:★★★★☆】一般的に予想される時間よりも早い審査時間だったので手続き自体を負担に感じることはなく基準も妥当な範囲内のもので良かったです。

-

40代/男性/会社員(建築業)【満足度:★★★★★】少額からの借入ができ非常に低い金利で融資を受ける事ができましたし、審査も1時間かからない程度だったのでスピーディーで助かりました。

-

30代/男性/会社員(介護)【満足度:★★★★★】dスマホローンはd払い残高にチャージして利用すると、dポイントを貯めることができます。

貯まったdポイントはd払い加盟店の利用代金に1ポイント1円として活用することができます。 -

10代/男性/会社員(金融関係)【満足度★★★★☆】顧客サービスは迅速かつ効率的であり、申し込みから承認までのプロセスがスムーズであると評価されています。また、柔軟な返済プランが提供され、利用者が自分のライフスタイルに合わせて選択できることも魅力の一つです。

-

30代/男性/会社員(小売業)【満足度★★★★★】どうしても生活費が足りなくて口コミや友達にも勧められて利用させていただきました。借りれることが出来たので困っていたので本当に良かったです

-

30代/男性/会社員(製造)【満足度★★★★☆】スマホで全て審査が完了し、実際の借り入れもアプリでできる点がとても良かった。またドコモユーザーだと金利が安くなる点も魅力。

-

30代/女性/会社員(CS)【満足度:★★★★☆】カードレスなのでカードを持ちたくない人におすすめ。スマホもdocomoを利用しているので使ってみましたが、審査が少し厳しいのかなと。

-

30代/男性/会社員(製造業)【満足度:★★★★☆】審査が通りやすいだけではなく、dポイントも溜まっていくのでドコモユーザーにはお勧めしたいところです。金利がもう少し低いとより利用しやすく感じますが、借入しやすい分仕方ないのかなと思います。

dスマホローンがおすすめな人

- ドコモやdカードを利用している人

- d払いで支払いをしている人

- 数千円単位でこまめに利用したい人

dスマホローンは、ドコモのケータイやクレジットカードを利用している人におすすめのカードローンです。ドコモの回線やdカードの利用状況に応じて金利が優遇されます。

| 条件 | 優遇金利(実質年率) |

|---|---|

| ドコモの回線契約 ※5 | ー1.0% |

| dカード dカードGOLD いずれかを契約 ※6 |

ー0.5% ー1.5% |

| d払い残高からのお支払い ※7 | ー0.5% |

最大の金利優遇は年3.0%で、ドコモ回線・dカードGOLD・スマー簿の全てを利用している方が対象です。dカード・dカードGOLDの2枚とも持っていても、ー1.5%のみ引き下げとなります。

また、d払いを使っている人にもぴったり。借入金をd払いにチャージでき、そのままお店で決済可能です。

※1:優遇適用金利0.9%〜17.9%/基準金利3.9%〜17.9%(実質年率)、ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※2:d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の方のみご利用いただけます。)

※3:お申込みの曜日、時間帯によって、翌日以降の対応となる場合がございます。

※4 ご契約には所定の審査があります。システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※5:ドコモ回線と紐づくdアカウントでお申込みいただく必要があります。

※6:dカード契約に紐づくdアカウントでお申込みいただく必要があります。

※7:d払い残高からの支払いが対象となります。電話料金合算払いからのお支払い、dカードを含むクレジットカードからのお支払い、dポイント利用は対象外です。

【レイク】5万円まで最大180日間利息0円

商号:新生フィナンシャル株式会社/貸金業登録番号:関東財務局長(10) 第01024号

採点基準はこちら

- スマホからカードレスで最短25分融資も可能※1

- SBI新生銀行グループで安心

- 来店不要&郵送物一切なしで完結

- スマホや電話でのお申し込みは24時間365日いつでもOK

- 初めてのご利用で30日・60日・180日間の無利息期間を選択可能※2

| メリット | デメリット |

|---|---|

| ・無利息期間を選べる ・Webで最短25分融資OK※1 ・スマホで完結できる |

・銀行系と比較して金利がやや高め ・借入額によって選べる無利息期間に制限がある |

| 金利 | 年4.5~18.0% |

|---|---|

| 審査スピード | 最短15秒 |

| 融資スピード | Webで最短25分※1 |

| 限度額 | 500万円 |

| 無利息期間 | 最大180日間 |

| Web完結 | ◯ |

レイクは最短25分で融資可能

レイクはWEBで最短25分での融資も可能※1なカードローンです。

WEBからの申し込みで21時(日曜日は18時)までの契約手続き(審査と必要書類の確認)が完了すると当日振り込みが可能に。(一部金融機関および、メンテナンス時間等を除きます。)

Webでの申し込みの場合、たった数十秒で審査結果が見られるので、カードレスの場合は外出しなくてもスマホからすぐに借入れすることができます。

スマホだけで申し込みが完結

もちろん、来店不要でご契約が可能。さらに、郵送物を一切やりとりすることなくスマホだけで完結する点も魅力の1つ。Webからの申込の場合、24時間365日申し込みが可能です。

また、レイクを初めてのご利用の際は30日間、60日間、180日間から無利息期間を選ぶことができます。

| 学生の利用 | 可能※3 |

|---|---|

| 利用対象 |

|

| 返済方式 | 残高スライドリボルビング/元利定額リボルビング |

| 遅延損害金 | 年率20.0% |

| 返済期間・回数 | 最長5年・最大60回 |

| 必要書類 | 運転免許証/収入証明※4 |

| 担保・保証人 | 不要 |

| 申し込み方法 | Web・自動契約機・電話 |

| 提携ATM | セブン銀行、ローソン銀行、 イーネットなど |

| カードレス | 可能 |

レイクの口コミ・評判

-

40代/男性(会社員)生活費に困り消費者金融でお金を借りようと思ったところCMの印象の良いレイクを選びました。

無人契約機で契約をしたのですが初めてでも分かりやすく思っていた以上にスムーズに契約をする事が出来ました。 オペレータの方の対応も丁寧で良かったです。 -

30代/男性(会社員)無利息期間が他社に比べても非常に長いので、無利息期間に返済を完結できとても良かったです。返済予定が分かっている方にはとてもおすすめだと感じました。

-

20代/男性(会社員)5万円までは180日間利息が0円なので、少ない額を借り入れする場合にとても便利だった。困った時のオペレーターの対応も優しくて良かった。

-

20代/男性(会社員)高卒3年目で年収350万円の頃に借入をしました。申し込みをした日に借入をすることができました。収入証明書を提出すれば100万円、提出しなければ50万円の融資をしてくれるとのことでした。

-

20代/男性(会社員)5万円までは180日間無利息というのが、非常に魅力的で 利用させてもらったことがあります。

職場に在籍確認の連絡があったので、そこはデメリットではあるが、身内にはバレることはないです。 -

30代/男性(会社員)レイクは5万円までの融資だと無利息機関が180日間と非常に長いのが魅力的です。また、即日融資してくれるので、すぐお金が必要な時にはとても利便性が高いです。

-

20代/男性(会社員)実際に使用いたしましたがまず良い点は登録の際にスマホ1つで発行が可能。無人機でのカード発行もスムーズでした。金利も私が登録した際は無料の期間があったので短く借りる場合はおすすめ。悪い点はやはり金利がかかると値段が高くなり元金の返金に時間がかかる。

-

30代/男性(会社員)無人店舗などで簡単に即時審査が可能ですし、ネームバリュー故の信用度も高いと感じますが、銀行等に比較すると金利が高めになっているのがデメリットです。

-

30代/男性(会社員)私は約6年前に債務整理をしており、さらに他社1件50万の借り入れがあったにも関わらず最終的に120万円の可決を頂きました。ネットで依頼→無人機で契約という流れでしたが、非常にスピーディーにかつ丁寧に対応して頂きました。

-

30代/男性(会社員)消費者金融を利用するのは初めてだったのですが、手続きが簡単ですぐにお金を借りることができて、初回利用者は60日間の無利息期間があるので無利息で借りられて助かりました。

口コミ引用元:クラウドワークス

≫口コミ投稿フォームへ

レイクがおすすめな人

- 無利息期間を選びたい方

- スマホでサクッと借り入れしたい方

- 審査結果をすぐに知りたい方

レイクは、審査結果をすぐに知りたい方におすすめのカードローン。最短15秒で審査の可否が分かります。

また、21時まで(日曜のみ18時まで)に、審査や書類確認を含む契約手続きが完了すれば、最短25分で即日融資してもらうことも可能です。

岡田行史

レイクの審査は甘い?落ちる理由や審査に通るコツを徹底調査

無利息期間について

貸金業者の商号:新生フィナンシャル株式会社

関東財務局番号・登録番号:関東財務局長(10) 第01024号

協会員番号:日本貸金業協会会員第000003号

貸付利率:(年率)4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

返済期間・返済回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。遅延損害金(年率):20.0%

担保の有無:不要

最短25分融資について

・21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

・一部金融機関および、メンテナンス時間等を除きます。

【オリックス銀行カードローン】保険料0円のガン保障特約付き

- 完全Web完結で24時間申込可能

- 銀行やコンビニなどの提携ATM手数料0円

- 利用可能ATM数は全国100,000台以上

- がん保障特約付きプラン”Bright”も選択可能

| メリット | デメリット |

|---|---|

| ・Web完結申し込みに対応 ・がん保証付きプランが選べる ・提携ATMの手数料がかからない |

・アプリがない ・郵送物が発生する可能性がある |

| 金利 | 年1.7%~14.8% |

|---|---|

| 審査スピード | 数日 |

| 融資スピード | 数日 |

| 限度額 | 800万円 |

| 無利息期間 | 最大30日間 |

| Web完結 | ◯ |

オリックス銀行カードローンは完全Web完結型

インターネットを中心に金融商品を展開するオリックス銀行は、カードローンも完全Web完結型。公式ウェブサイトから、24時間申し込みすることができます。

本人確認書類を提出する際はWeb上にアップロードするだけ。借入もスマホから申請することができるため、周囲にバレたくない人にも最適です。

岡田行史

がん保障特約付きプランを選べる

オリックス銀行カードローンなら、がん保障特約付きプランの”Bright”が選択できます。”Bright”では、死亡時やがん診断されたときに、借入残高が0円になるのが特徴です。

また、銀行カードローンにしては珍しく30日間の無利息期間が適用されるので、利息をかなり抑えることができます。

| 申し込み方法 | Web |

|---|---|

| 提携ATM | セブン銀行、イオン銀行、 ローソン銀行、イーネット |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20歳以上69歳未満 |

オリックス銀行カードローンの口コミ・評判

-

20代/男性(会社員)借り入れはスマホ一つで銀行口座への振込みが可能なのが助かった。金利が低いのも良かった。返済手数料無料の特典が付くのも嬉しかった。

-

30代/男性(会社員)車のローンの借り入れなどにこちらの金融を活用させていただきました。金利がやはり他の消費者金融と比較をすると安いので、便利であると感じております。

-

30代/男性(会社員)急遽、お金が必要になったときに、利用させていただきました。急な場合でも、手軽に利用できる点、利息についても、それほど高くなく、利用できたので、助かりました。

-

30代/女性(会社員)ここで初めて審査が通って、私でも借りれるのかと思うと、諦めずに審査は受けてみるものだなと感じています。

しかも、対応も迅速で、すぐに審査がおりたことに本当に感謝しています。希望額よりは少し低かったですが、それでも借りれたことに満足しています! -

30代/男性(会社員)予想よりも借入限度額が低かったのでそこはデメリットではありましたが、それでも他社と比較して金利がかなり低かったので助かりました。

-

30代/男性(会社員)オリックス銀行カードローンは新規で口座開設をする必要がないので、手間いらずで利用できるところが良いです。また、即時振り込みをしてくれるので、急な出費の際はとても便利です。

-

30代/男性(会社員)初めての利用でしたが、オペレータの方の対応が丁寧でスムーズに申し込みができました。手数料不要で借入れ・返済できる提携ATMがあるので手軽に利用できました。

-

40代/男性/会社員(事務)大手サービスであるものの審査基準に柔軟性があり厳しいと感じることはありませんでした。かかった時間も長すぎず手軽に申し込みができました。

-

40代/男性/会社員(営業)急な出費があって低い金利で借入できいてよかったです。金利が低く時間がかかっても全体的に満足できました。返済もコンビニでできて、利便性がいいです。

-

40代/男性/会社員(建築業)連携されているATMが非常に充実しているので、急な出先であっても直ぐに借入ができ助かっていますし、審査もスピーディーだったのでストレスを感じませんでした。

オリックス銀行カードローンの口コミ募集!>>

≫口コミ投稿フォームへ

オリックス銀行カードローンがおすすめな人

- 万が一の保障もセットで契約したい方

- 提携ATMをお得に利用したい方

- 本人確認を簡単に済ませたい方

オリックス銀行カードローンは、保障とセットで契約したい方におすすめのカードローンです。

- 死亡・高度障害もしくはガンと診断確定された時の借入残高が0円に

- 保険料は0円

- 金利の上乗せもなし

上記のサービス内容が特徴。万が一に備えられるほか、治療費への充当として利用することができます。

また、提携ATMを利用してお金を借りたり返済したりしたいと考えている方にもぴったり。セブン銀行・ローソン銀行・三菱UFJ銀行・三井住友銀行などが終日無料です。

※お客さまご指定の口座が、PayPay銀行の場合、いつでも即時に振り込みます。それ以外の銀行の口座については、平日8:40~15:00までの受付分につき、即日に振り込みます。

【三井住友銀行カードローン】カードレスも選べる

- 上限金利は年14.5%と消費者金融と比較して低め

- 三井住友銀行の口座不要で申し込める

- 土日祝日も24時間スマホひとつでお申し込みOK

- 提携コンビニATMの手数料が無料

- カードレスを選べる

| メリット | デメリット |

|---|---|

| ・上限金利が低め ・提携ATMなら手数料無料 |

・即日融資ができない |

| 金利 | 年1.5%~14.5% |

|---|---|

| 審査スピード | 最短当日※2 |

| 融資スピード | 最短当日※2 |

| 限度額 | 10~800万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

三井住友銀行カードローンはカードレスを選べる

三井住友銀行カードローンは、カード発行とカードレスを選べるのも魅力。カードレスを選べば、借入・返済が全てスマホで完結するので、手軽に利用可能です。

三井住友銀行や提携しているATMを利用したい人はカードを発行するのがおすすめ。すぐにお金を下ろすことができます。

また、三井住友銀行の口座なしでも申し込みできますが、口座があればキャッシュカードで借入・返済をすることもできます。

返済は2,000円から

三井住友銀行カードローンなら、最低2,000円からの返済も可能です。

- 10万円以下:返済額が2,000円

- 11万円〜50万円:4,000円〜10,000円

- 51万円〜300万円:11,000円〜40,000円…など

返済の最低額は上記のようになっており、10万円を切れば2,000円ずつ返済できるという設定です。50万円を借りたとしても約10,000円なので、無理のない返済が実現できます。

また、返済日を選ぶこともできます。5日・15日・25日・月末から選択できるので、お給料日に合わせて都合のいい日にちを申請しましょう。

| 申し込み方法 | Web・アプリ |

|---|---|

| 提携ATM | 三井住友銀行、ゆうちょATM、 セブン銀行、ローソン銀行、イーネット |

| カードレス | 可※4 |

| 担保・保証人 | 不要 |

| 郵送物 | なし※ |

| 申し込み可能年齢 | 満20〜69歳 |

※ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物はありません。

三井住友銀行カードローンの口コミ・評判

-

30代/男性(会社員)私はATMコーナーにある無人契約機で契約し、カードを受け取りました。そのため、自宅への郵送物もなく家族にバレることもなかったのでよかったです。

また、契約時は30分程度(1時間未満)で契約完了することができるので空いた時間で作成できます。 -

20代/男性(会社員)三井住友銀行の口座と連動しており、メガバンクなので、店舗数が多く、気軽に店舗へ行ける点、またコンビニATMでも使える点が非常に便利。

-

30代/男性(会社員)審査に関しても申込から1時間以内には連絡が届いたので非常に迅速でしたし、専用のスマホアプリもありとても使いやすかったです。※3

-

30代/男性(会社員)大手であるだけに、融資までがとてもスピーディーでした、不安やストレスなくお金を借りることが出来ました。ネットでの申し込みもスムーズにしやすいもので良かったです。利息が低いことで返済しやすいのにも好感が持てました。

-

40代/男性(会社員)とても使いやすいカードローンだと思います。金利は高くもなく安くもなくですが、カードを持っていれば気楽に利用できると感じています。

-

20代/男性(会社員)審査がたったの30分ぐらいで終わったのが印象に残っている。臨時返済がいつでも可能だった。返済日は確実に守った方が良いと思う。※3

-

40代/男性(会社員)コロナで収入が激減した際に思い切って利用してみました。 ネットで色々と調べたら三井住友銀行カードローが利息が低金利ということもあり、試してみようと思いました。

前評判通り金利も低く返済方法に関してもわかりやすかったです。 -

30代/男性(会社員)銀行系カードローンなので安心感がある。申込についてもWebやATM横の機械(非対面)で出来るのでよい。銀行やコンビニのATMで利用できるので便利。但し、審査が少し厳しいと感じる点はある。

-

30代/男性(会社員)三井住友銀行カードローンは三井住友銀行や提携しているコンビニATMで手数料無料で利用できる点が魅力的です。また、月々の支払い額2000円から設定できるのでとても気軽に利用できるのも良い点です。

-

30代/男性(会社員)メガバンクなので安心感があって使いやすいです。審査も約1時間ととても早く、金利も想像していたよりも低金利だったので助かりました。※3

三井住友銀行カードローンに関する口コミ募集!>>

≫口コミ投稿フォームへ

三井住友銀行カードローンがおすすめな人

- 銀行ならではの金利で借入したい方

- 三井住友銀行の口座を持っている方

- 手数料なしで提携ATMを使いたい方

三井住友銀行カードローンは、サポート体制がしっかりしているので初めての方でも安心のカードローンです。

三井住友銀行の口座をすでに持っている人は新たに口座開設する必要がないため、そのまま申し込めます。さらに、契約が完了した後はお手持ちのキャッシュカードで借り入れ可能。プライバシーが守られます。

また、無駄な手数料を抑えたい方にもぴったり。三井住友銀行だけでなく、セブン銀行・ローソン銀行・ゆうちょATMなどの提携ATMも無料で利用できます。

三井住友銀行カードローンの審査難易度は?返済方法や金利も解説

※2:申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。

※3:※口コミ投稿時の情報となるため、現在とは内容が異なる場合がございます。最新情報は各社HPで確認してください。

※4:カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限り「カードレス」の選択が可能です。

【ORIX MONEY】スマホで手軽に借りられる

- カードレスでスマホアプリから借入可能

- 会員限定特典が豊富

- 最短60分で審査完了

- 対応している提携ATMが多い

- パートやアルバイトでも借入可能

| メリット | デメリット |

|---|---|

| ・最短60分で審査が完了する ・スマホで借り入れを完結できる ・郵送物が届かない |

・個人事業主は50万円までしか借りられない ・他の商品を契約している場合利用できない |

| 金利 | 年1.5%~17.8% |

|---|---|

| 審査スピード | 最短60分 |

| 融資スピード | 最短即日 |

| 限度額 | 800万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

ORIX MONEYはスマホアプリで全てが完結

ORIX MONEYの大きな特徴は、カードレスで借り入れできることです。ネットで全ての手続きが完結し郵送物などが送られてくることもないため、周りにバレることがありません。

また、取引明細などの受け取りをネットに変更すれば、手軽に月々の返済を管理できるのもメリット。他のカードローンでは、カードレスに対応していないところが多いため、ORIX

MONEYの強みといえます。

岡田行史

最短60分で審査が完了

ORIX MONEYは、最短60分で審査が完了するのもメリット。早ければ申し込んだその日のうちにお金を融資してもらうこともできます。

審査結果の受け取りや必要書類の提出なども全てWeb上で完結するので、なるべくすぐにお金を借りたい人におすすめです。

審査完了後にアプリをダウンロードすれば、借入も返済もスマホ一つで行えますよ。

| パート・アルバイト | 可能 |

| 申し込み方法 | ネット |

| 提携ATM | セブン銀行、イオン銀行、Enet、三井住友銀行、みずほ銀行など |

| カードレス | 可能 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20歳〜69歳 |

ORIX MONEYの口コミ・評判

-

40代/男性/会社員(IT)【満足度:★★★★☆】Web完結の手続きであるので、夜遅くに申請することもできるため、非常に便利でした。

また、社員証や給与明細等を提出することで、職場への在籍確認が不要になりました。 -

50代/男性/バイト(飲食業)【満足度:★★★★☆】カードが不要と聞いたので申し込んでみました。アルバイトで週3日勤務という状況だったので心配でしたが、1年以上の勤続経験があったのが幸いしたのか無事に審査に通りました。突然まとまったお金が必要だったので助かりました。

-

60代以上/男性/会社員(事務員)【満足度:★★★☆☆】ORIX

MONEYはカードレスで借り入れや返済ができるのが便利です。審査も最短60分で結果が出るので、急な出費にも対応できます。金利は消費者金融と同じくらいなので、長期間借りるよりは短期間で返す方がお得です。 -

30代/女性/会社員(金融)【満足度:★★★★☆】審査自体はそこまで厳しくないと思いました。インターネットで手続きができるのが便利でした。また在籍確認の電話などもないのでよかったです。

-

40代/男性/会社員(事務)【満足度:★★★★☆】審査の基準がそれほど厳しいものではなかったので安心できましたしかかった時間も決して長くはなく思っていたよりも短い時間で融資にまで至りました。

-

60代以上/男性/会社員(医療)【満足度★★★★★】スマートフォンだけで手軽に申し込みができ、審査も迅速である点が非常に便利でした。特に、急な出費があった際には、この迅速さが助けになります。また、オリックスグループのサービスを優待価格で利用できる特典も魅力的です。

-

30代/女性/会社員(運送)【満足度★★★★☆】ネットからの手続きが簡単で、1時間もかからなかったです。 金利はそこそこかなというレベルですが、大手ならではの安心感がありました。

-

40代/男性/会社員(建築業)【満足度★★★★★】申し込みから審査結果が届いたのは約1時間半くらいだったので、思っていたよりもスピーディーでしたし、金利も低く融資を受けられたので助かりました。

-

40代/男性/会社員(介護)【満足度:★★★★☆】審査が早くて助かりましたし、スマホで借入れができ、スマホやコンビニATMから返済ができてとても便利です。専用アプリは使いやすいですが、返済期限のリマインダー機能などがあればより良いのかなと思います。

-

30代/男性/会社員(小売業)【満足度:★★★★☆】無事に借りることが出来てローソンが家の近くにあるのでそこのATMで借りたり返済したりが出来るので非常に楽で良いと思いました

ORIX MONEYがおすすめな人

- 周囲に借り入れしていることをバレたくない人

- スマホで借り入れ~返済まで行いたい人

- 会員限定特典を有効活用できる人

ORIX MONEYは周囲にお金を借りていることがバレたくない人におすすめのカードローン。スマホアプリで申し込み〜借り入れが完結します。セブン銀行ATMで24時間365日利用可能です。

また、会員限定の特典を活用したい方にもぴったり。利用できる主な特典を以下にまとめました。

- オリックスレンタカー:優待価格で利用できる

- オリックスカーシェア新規入会:ICカード発行手数料無料、月額基本料2カ月無料、2,200円分の時間料金無料(2カ月間)

- 個人向けカーリース新規成約:Amazonギフト券2,000円分プレゼント

レンタカーを借りる方や車によく乗るという方にうってつけと言えます。

【JCBカードローン FAITH】年利最大12.5%の低金利

- 最短即日審査完了!

- 年利最大12.50%と低金利

- 金額・用途に合わせて返済方法を選べる

- キャッシング1回払いなら年利5.00%

- 月に3回まで振込手数料無料!

| メリット | デメリット |

|---|---|

| ・即日審査に対応している ・低金利で借り入れできる ・キャッシング1回払いに対応している |

・無利息期間がない ・学生・パート・アルバイトは利用できない |

| 金利 | 年1.30~12.50% |

|---|---|

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 限度額 | 最大900万円 |

| 無利息期間 | 最大2.5ヶ月間※ |

| Web完結 | ◯ |

※最大2.5ヶ月分利息キャッシュバックキャンペーン(2024年10月1日~2025年3月30日までの入会者対象)

JCBカードローンFAITHは最大金利が年12.5%

JCBカードローン「FAITH」は、クレジットカードで有名なJCBが提供しているカードローン。年利最大12.5%なので、仮に最大金利が適用されたとしても比較的低金利でお金を借りられます。

例えば、50万円を3年で返済する場合、年18.0%の金利だと返済総額は650,736円になりますが、年12.5%なら602,136になるので約5万円もお得です。

なるべく余分な利息を払いたくない人におすすめと言えます。

返済方法をリボと一括から選べる

JCBカードローン「FAITH」は、借入金額や用途に合わせて「キャッシングリボ払い」と「キャッシング1回払い」から選べるところも魅力的です。

| キャッシングリボ払い | キャッシング1回払い |

|---|---|

| 利用可能枠:最大900万円 | 利用可能枠:最大5万円 |

| 年利:1.30〜12.50% | 年利:5.00% |

| 特徴:毎月一定額を返済 | 特徴:翌月に元金と手数料を一括返済 |

キャッシング1回払いは、少額利用に向いています。年利が一律5.00%なので、利息の支払いをおさえて借り入れ可能です。

岡田行史

| 申し込み方法 | WEB |

|---|---|

| 提携ATM | イオン銀行、セブン銀行、みずほ銀行など |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | あり |

| 申し込み可能年齢 | 20歳以上69歳以下 |

JCBカードローンFAITHの口コミ・評判

-

30代/男性/会社員(不動産業)【満足度:★★★★☆】キャッシングについて、金利が銀行系カードローンよりも低く、借入しやすい点がとてもいいと思いました。 発行もかなり速かったです。

-

60代以上/男性/会社員(事務職)【満足度:★★★★☆】JCBカードローンFAITHは、他のカードローンよりも金利が1%以上低く設定されていることが分かります。無利息期間も最大2.5ヶ月と長く、在籍確認も原則なしで利用できます。金利にこだわって選びたい人や、在籍確認を避けたい人におすすめです。

-

40代/男性/会社員(事務職)【満足度:★★★★☆】審査では、確認の電話がなかったのは良かったです。ただ、審査終了まで数日かかりました。急いでいたので少し不安が募りましたが、金利が低いことを考えれば十分、許容範囲です。

-

30代/男性/会社員【満足度:★★★★☆】JCBカードローンFAITHを5年使用した感想は、安定的なサービスと信頼性が際立つ。低金利が支持され、柔軟な返済プランが助かる。ただし、限度額には改善の余地あり。5年経っても安心感が変わらず、信頼性の高い選択と言える。

-

30代/女性/会社員【満足度:★★★☆☆】金利が銀行系のキャッシングローンよりも安いのが魅力的だと思いました。即日でキャッシングできない場合があり審査のスピードは遅めだと感じました。

-

20代/男性/会社員(事務職)【満足度★★★★★】JCBカードローンFAITHを利用して良かった点は、Web申込みがシンプルで本人確認の手続きがネット上で完結できることです。ATMの手数料が月3回まで無料で、年会費も無料で利用できるのでとても便利でした。

-

30代/女性/会社員(出版)【満足度★★★★☆】他社に比べ最大利息がかなり抑えられているため、利息が高くなりがちな少額のときにメリットが大きいと感じる。口座設定をすれば、免許証などの本人確認書類が必要ないため、申込みがサクッと終わる。郵便物は希望に応じて止められるため、家族バレしにくい。

-

30代/男性/会社員(介護)【満足度★★★★★】審査やカードが送られてくるまでに時間がかかりましたが、融資は即日で助かりました。

インターネット、電話からの申し込みが出来るのでわざわざ店舗に行く手間が省けるのでよかったです。 -

40代/男性/公務員【満足度:★★★★☆】私がFAITHを申し込んだ時点では、利息をキャッシュバックするキャンペーン実施していたので、初回は、ほぼ無利息で借りることができました。金利は10%で、一般的にリボ払いに比べると安かったので、普段リボ払いを利用している方にはおすすめです。

-

40代/男性/会社員(建築業)【満足度★★★★★】審査の際には在籍確認がなかったので安心出来ましたし、それでいて金利がとても低くて借入しやすいので、非常に助かっています。

JCBカードローンFAITHがおすすめな人

- 低金利でお金を借りたい人

- 少額融資を希望する人

- 20歳以上69歳以下で、会社員・個人事業主の人

JCBカードローンFAITHは、低金利でお金を借りたい人におすすめのカードローン。上限金利が年12.50%なので、かなりお得に借入ができます。

また、少額融資を希望する人にもぴったり。キャッシング1回払いを選択すると、5万円を年5.00%の金利で融資してもらえます。

JCBカードローンFAITHには、個人事業主も申し込み可能。資金も自由にお使いいただけます。

【東京スター銀行カードローン】最大1,000万円まで融資可能

- 上限金利は14.6%と消費者金融と比較すると低め

- 30日間の無利息期間あり

- 融資限度額が最大1,000万円と高い

- 月々2,000円〜返済ができる

| メリット | デメリット |

|---|---|

| ・Web完結申し込みに対応 ・自動融資サービスをつけられる ・30日間の無利息期間がある |

・専業主婦は申し込みができない ・郵送物が発生する |

| 金利 | 年1.5~14.6% |

|---|---|

| 審査スピード | 数日 |

| 融資スピード | 数日 |

| 限度額 | 1,000万円 |

| 無利息期間 | 30日間 |

| Web完結 | ◯ |

東京スター銀行カードローンは、30日間の無利息付き

東京スター銀行カードローンのスターカードローンαは、銀行カードローンにしては珍しく30日間の無利息期間がついています。契約日から30日間が対象となるので、お金が必要となる予定に合わせて申し込みましょう。

また、上限金利が14.6%と消費者金融と比較すると低めなので、無利息期間後の利息も抑えやすいです。

利用限度額は最大1,000万円と他行ローンと比べてもトップクラス。借入額が大きいほど、適用される金利が低くなるため、まとまったお金を借りるなら東京スター銀行がおすすめです。

自動融資サービスあり

東京スター銀行カードローンは、自動融資サービスもあります。光熱費やクレジットカードの引き落としなどで、口座にお金が足りない時に自動でお金を振り込んでもらえます。

光熱費を支払い忘れて電気やガスを止められたり、クレジットカードの利用額を支払い忘れてブラックリストに載ったりすることも防げるでしょう。

| 申し込み方法 | Web |

|---|---|

| 提携ATM | セブン銀行、ゆうちょ銀行、 MICS提携ATM |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20歳以上65歳未満 |

東京スター銀行カードローンの口コミ・評判

-

30代/男性/会社員(営業)【満足度:★★★★☆】審査から借り入れまでやや時間はかかりますが、他に借金をしていないなど条件が整っていれば十分に通過できます。

口座が必要なので先に作っておくといいですが、なくても同時に口座を作っていくことで、審査には時間がかかりますが借り入れ可能です。 -

30代/男性/会社員(事務職)【満足度:★★★★☆】メリット: ネット完結で申し込みが簡単だった。 審査が比較的通りやすい。 利息が比較的低い。 デメリット: 借り入れ限度額が低いと感じた。

ATMでの借り入れができない。 -

30代/男性/会社員(小売業)【満足度★★★★★】生活費がどうしても足りなく給料振込口座として持っていたこちらを利用しました。給料振込口座だったので比較的簡単にローンが組めたので本当に良かったです。

-

30代/男性/会社員(IT)【満足度:★★★★☆】身内の法事で急な出費が必要であったが、審査までの時間も素早く口座開設が簡潔に済ませられたところが利便性に優れていると思いました。

-

20代/女性/会社員(金融)【満足度★★★★★】来店不要なので、店舗に行って手続きする手間がなく助かりました。また契約日から30日間は利息が発生されないため、すぐに返せる目処がある場合は無駄な費用がかかりません。

東京スター銀行カードローンがおすすめな人

- 銀行ならではの金利で借入したい人

- まとまったお金が必要な人

- 便利な自動融資サービスをつけたい人

東京スター銀行カードローンは、なるべく低めの金利でお金を借りたい人におすすめのカードローン。さらに、銀行にしては珍しく最大30日間の無利息期間もあるので、余分な利息を抑えることができます。

また、自動融資サービスを利用したい人にもピッタリ。もし、口座のお金が不足していても、自動で融資してもらえます。自動融資の対象となる取引を以下にまとめました。

- 公共料金・税金の引き落とし

- クレジットカードの引き落とし

- デビットカードの決済額

- ATMの引き出し

ただ、延滞している場合は対象外。返済総額も増えてしまうため気をつけましょう。

※金利:2023年2月1日現在。保証料を含む。金利は審査により決定いたします。

※限度額:事業性資金を除く。10万円以上1,000万円以下(10万円単位)の範囲で審査により決定いたします。

※無利息期間:お借り入れ日ではなくご契約日から30日間となりますのでご注意ください。

【福岡銀行カードローン】福岡銀行の口座があれば最短即日で融資可能

- 福岡銀行の口座がある方なら最短即日で融資可能

- 限度額は最大1,000万円

- 使い道が自由なのでおまとめにも最適

- パート・バイトでも申し込みOK

| メリット | デメリット |

|---|---|

| ・福岡銀行の口座があれば最短即日で融資可能 ・上限金利も低め ・限度額が大きい |

・返済方法が引き落とし・随時返済しかない ・電話か郵送で審査結果がわかる |

| 金利 | 年1.9%〜14.5% |

|---|---|

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 限度額 | 1,000万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

福岡銀行カードローンなら最短即日でお金を振り込んでもらえる

福岡銀行カードローンは、九州・山口にお住まいの方、もしくは勤務先がある方が申し込みできるカードローンです。

パートやバイトの方でも申し込みいただけるので、審査が不安な方でも利用できるかもしれません。

おまとめローンとしても利用可能

また、福岡銀行カードローンの限度額は最大1,000万円。複数社から借入している人は、おまとめローンとして使うのもおすすめです。

金利も年1.9〜14.5%と低めなので、福岡銀行カードローンに一本化すればかなり余分な利息を削減できます。

岡田行史

| 申し込み方法 | Web/店頭 |

|---|---|

| 提携ATM | 福岡銀行/熊本銀行/ セブン銀行/ローソン銀行など |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20歳以上69歳以下 |

福岡銀行カードローンの口コミ・評判

-

20代/女性/会社員(IT)【満足度:★★★★★】申込み可能なエリアが九州全域と広いので、引っ越し後も問題なく使えて助かりました。また融資限度額も1,000万円までと高く、とても便利です。

-

40代/男性/会社員(建築業)【満足度:★★★☆☆】審査には時間がかかり金利も高かったのは気になりましたが、連携されているATMが多いので、コンビニなどで直ぐに借入出来るのは助かりました。

-

30代/男性/会社員(福祉)【満足度:★★★★★】すでに口座を持っていたため、手続きもスムーズにすすんだ。好きなときに返済もできて、月の返済日も選択肢があり給料日の後など設定が出来たのでよかった。

-

30代/女性/会社員(事務)【満足度:★★★★☆】福岡に昔からある、多分いちばん信用されている銀行のローンなので、申し込みの時も金利についても安心感があってよかったです。

-

20代/男性/会社員(事務)【満足度:★★★★☆】審査がしっかりとしているので安心感がありますね。また、信頼感があるのでハードルが良い意味で低いかなと思いますかな。担当の方も丁寧です。

-

60代以上/男性/会社員(医療)【満足度★★★★☆】福岡銀行カードローンは手続きが簡単で、急な出費にも対応できる点が魅力です。スマホからの申し込みが可能で、審査も迅速。利用者の間では、その利便性と低金利で高い評価を得ています。

-

30代/男性/会社員(事務職)【満足度★★★★☆】メリット: 福岡銀行の口座を持っていれば、来店不要で申し込みできる。 金利が比較的低い。 24時間365日、いつでもどこでも利用できる。

デメリット: 審査基準が厳しめと感じた。 借り入れ限度額が低いと感じた。 -

40代/男性/会社員(事務)【満足度★★★★☆】まず、融資限度額については高かったので安心することができました。また、Webでしっかりと申し込みが完結したので嬉しかったです。

-

30代/男性/会社員(IT)【満足度★★★★☆】早急にお金が欲しい場合、迅速に借入に関する情報を先方が教えてくれたから、理想的なプランにてすぐに申し込みができたことに満足しています。

福岡銀行カードローンがおすすめな人の特徴

- 九州・山口に居住地もしくは勤務先がある人

- スピーディに借入したい人

- たくさんお金を借りたい人

福岡銀行カードローンは、スピーディにお金を借入したい人におすすめのカードローン。銀行系のカードローンにしては珍しく最短即日で融資してもらえますが、福岡銀行の口座を持つ人が対象です。

また、なるべくたくさんお金を借りたい人にもぴったり。最高1,000万円が限度額なので、大きな出費の予定がある人でも間に合わせることができるでしょう。

申し込みできるのは九州・山口が居住地・勤務地になっている方なので、対象地域の方は申し込みを検討してみることをおすすめします。

【イオン銀行カードローン】専業主婦でも申し込みOK

- 最短5日でカード受け取り可能!

- 申し込みから契約までWEB完結

- 提携ATMの手数料は0円

- 専業主婦の人も申し込み可能

- 年利3.8~13.8%!借入金額によって変動

| メリット | デメリット |

|---|---|

| ・比較的早くカードを受け取れる ・年中無休で審査を行っている ・ATM手数料をおさえられる |

・即日融資に対応していない ・カード受け取り前の振り込みが限定的 |

| 金利 | 年3.8~13.8% |

|---|---|

| 審査スピード | 最短3日 |

| 融資スピード | 最短3日 |

| 限度額 | 800万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

イオン銀行カードローンは主婦でも申し込める

イオン銀行カードローンは、専業主婦の人でも申し込めるところがポイントです。配偶者や親に安定した収入があれば、審査に通る可能性があります。

公式サイトでも以下のように明記されています。

ご利用になれる方

以下のすべての条件を満たす個人のお客さま

日本国内に居住している方、外国籍の方については永住許可を受けている方。

ご契約時の年齢が満20歳以上、満65歳未満の方。

ご本人に安定かつ継続した収入の見込める方。

※ パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。

保証会社であるイオンフィナンシャルサービス(株)、またはオリックス・クレジット(株)の保証を受けられる方。

収入がない方や主婦は申し込めないカードローンも多いため、イオン銀行カードローンなら主婦でも安心して申し込めるでしょう。

カード到着前でもお金を振り込んでもらえる

イオン銀行カードローンは、カード到着までのスピードが比較的早いところも特徴的です。ほかの銀行カードローンより、早くお金を借りられる可能性があります。

年中無休で審査を行っているので、土日・祝日や大型連休中でも問題ありません。平日限定の銀行が多い中、こちらは大きなメリットでしょう。

イオン銀行口座をお持ちの方なら、カード受け取り前でもすぐに振込融資してもらえます!

| 申し込み方法 | WEB・店舗 |

|---|---|

| 提携ATM | イオン銀行ATM、ローソンATM、 ゆうちょ銀行ATMなど |

| カードレス | 不可 |

| 担保・保証人 | 不要 |

| 郵送物 | あり |

| 申し込み可能年齢 | 20歳以上65歳未満 |

イオン銀行カードローンの口コミ・評判

-

30代/男性/会社員(食品事務)【満足度★★★★★】イオン銀行カードローンを利用してみて、驚くほどスムーズで便利なサービスに感動しました。申込みから審査までの手続きがオンラインで完結し、わずらわしい書類の提出や面倒な手続きがなく、とても助かりました。

-

30代/女性/会社員(事務)【満足度★★★★★】日頃からイオンカードを使っていれば、審査も問題なく通るのかな?と思いました。他社で借り入れがあった時でもお金を借りることができました。

-

40代/男性/会社員(労務)【満足度★★★★☆】毎月の返済額を自由に設定できるのはありがたい点です。ボーナス併用返済や繰り上げ返済にも対応しているので、自分のペースで返済することができるようになります。

-

20代/男性/会社員(製造)【満足度★★★★☆】他のカードローンに比べて審査が通りやすい様な気がします。私が新社会人の頃に申し込んだのですが、特に問題なく借りることができました。

-

30代/女性/会社員(事務職)【満足度★★★☆☆】メリット:イオン銀行の口座を持っていれば、来店不要で申し込みできる。審査が比較的通りやすい。24時間365日、いつでもどこでも利用できる。デメリット:金利がやや高め。借り入れ限度額が低いと感じた。

-

30代/男性/会社員(情報通信)

-

40代/男性/会社員(営業)【満足度★★★★★】利息は比較的少なく審査にかかる時間も短くスピーディに希望額を融資して頂けたので助かりました、あくまでも個人的な感想ですが総合的に見て満足な利用感でした。

-

20代/男性/会社員(建築業)【満足度★★★★☆】普段からWAONポイントを貯めている方はポイントが貯まるのでお勧めです。また、手数料が比較的抑えられるのも魅力の一つだと感じます。

-

40代/男性/会社員(建築業)【満足度★★★★★】手続きが非常にお手軽でスムーズに申し込む事が出来ましたし、何よりも金利が低くて返済も負担になっていないので、借入しやすくてとても助かっています。

-

30代/女性/会社員(運輸)【満足度★★★★☆】イオンショッピングモールで勧誘されました。カードローンはそれまで利用したことが一度もありませんでしたが、信頼性があると判断しました。

イオン銀行カードローンがおすすめな人

- イオン銀行口座を持っている人

- 銀行からできるだけ早く借入したい人

- 配偶者に安定した収入のある人

イオン銀行カードローンは、イオン銀行の普通預金口座を持っている人におすすめのカードローン。口座があれば、借入用のカードが届く前に振り込んでもらうことができます。

カードを待っていると最短でも5日ほどかかってしまいますが、振り込みであれば審査が完了次第、融資してもらえるので、かなりスムーズです。

また、専業主婦の方にもぴったり。配偶者に安定した収入があれば、収入がない主婦でも申し込み可能。公式サイトにも明記されています。

【セブン銀行カードローン】最短翌日融資

- 最短翌日に借り入れ可能!

- セブン銀行の口座を同時開設できる

- キャッシュカード受取前でも利用可能

- 最短10分で口座開設完了

- 利用限度額に応じて金利が変動

| メリット | デメリット |

|---|---|

| ・セブン銀行の口座を開設できる ・スマホから気軽に申し込める ・24時間・365日借入・返済が可能 |

・最低金利が12.0%とやや高め ・セブン銀行の口座が必須 |

| 金利 | 年12.0~15.0% |

|---|---|

| 審査スピード | 最短翌日 |

| 融資スピード | 最短翌日 |

| 限度額 | 300万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

セブン銀行カードローンは、セブン-イレブンのATMから借入・返済可能

セブン銀行カードローンは、全国のセブン-イレブンのATMから借入・返済ができるカードローンです。

また、申し込みから融資までのスピードが早い特徴を持ちます。数ある銀行カードローンの中でもトップクラスの早さです。

岡田行史

金利が低め

セブン銀行カードローンの金利は12.0~15.0%と他行よりやや高めに設定されていますが、最大でも15.0%が適用されるということです。

消費者金融カードローンと比較した場合、お得にお金を借りられることがわかります。そのため、当日中にお金が必要な人でない限り、お得にお金を借りられるのでおすすめです。

| 申し込み方法 | WEB・スマホアプリ |

|---|---|

| 提携ATM | セブン銀行 |

| カードレス | 可能 |

| 担保・保証人 | 不要 |

| 郵送物 | あり |

| 申し込み可能年齢 | 20歳〜69歳 |

セブン銀行カードローンの口コミ・評判

-

20代/女性/会社員(製造業)【満足度★★★★☆】翌日には審査が終了しているので、すぐにお金が欲しいときに便利なカードローンです。ATMの手数料も無料なので、無駄な費用がかからずに借りられるところがよかったです。

-

30代/男性/会社員(販売)【満足度★★★★☆】意外と使いやすいようになっている。金利に関してはまぁまぁ普通という水準ではありますがとにかくセブン銀行が使えるということがメリットとしてありますし、利便性に関してはグッドです。

-

30代/男性/会社員(営業)【満足度★★★★☆】比較的審査も緩やかなようで、他で使っているところがあっても割とすんなりといきました。

セブンイレブンやイトーよかどーに行く際にはすぐに使えて便利ですが、もう少し銀行系なのだから金利は低くてもいいかなとも思います。 -

20代/女性/会社員(金融)【満足度★★★★★】限度額が小さいため、使い過ぎてしまう心配がありません。書類の用意も必要ないので、簡単に申し込めて良かったです。セブン銀行で手続き可能で助かりました。

-

30代/男性/会社員(IT)【満足度★★★★☆】一定の手数料は発生するものの、全国区のセブンイレブンが営業している時間帯に借入ができるところは非常に便利だと感じました。

-

40代/男性/会社員(事務)【満足度★★★★☆】サイトが使いやすく各種手続きがしやすいメリットがありますしセキュリティもよく安心して利用できます。金利も高すぎず満足できます。

-

30代/男性/会社員(IT)【満足度★★★★☆】すぐにアクセスできるセブン銀行で365日24時間利用できるのが最大のメリットです。ATMでの手数料も掛からないので良いです。

-

60代以上/男性/主夫【満足度★★★★☆】一番のメリットはセブン銀行ATMでの手数料が無料だと思います。ATMの数も圧倒的です。ローン審査は普通に通りました。普通だと思います。

-

40代/男性/会社員(建築業)【満足度★★★★☆】審査は思っていたよりも時間が掛かり若干厳しいのかなと感じましたが、在籍確認がなかったので周りの目を気にする必要がなく助かりましたし、審査後にはスマホアプリで直ぐに借入ができたので使い勝手が良かったです。

-

40代/男性/会社員(事務)【満足度★★★★★】急にお金が必要になったので利用しました。当日は無理でしたが翌日には借りることができたので良かったです。申し込みから契約までアプリで完結し、スムーズに利用できてホっとしました。

セブン銀行カードローンがおすすめな人

- 銀行口座の開設を検討している人

- セブン-イレブンをよく利用する人

- 融資スピードの速い銀行カードローンをお探しの人

セブン銀行カードローンは、セブン-イレブンを頻繁に利用する人におすすめのカードローン。全国のセブン銀行ATMにて、手数料無料で借入も返済もできます。

また、融資スピードが速い銀行カードローンを利用したい人にもぴったり。申し込んでから最短翌日には融資してもらえますが、アプリを入れればカードが届く前に取引を始められます。

【みんなの銀行カードローン】契約前に借入条件がわかる

- 年1.5~14.5%と低金利!

- かんたん審査で借入条件がわかる

- アプリ内で借入・返済が可能

- 利用限度額は最大1,000万円まで

- アルバイト・パート・年金受給者・自営業でも申し込みOK

| メリット | デメリット |

|---|---|

| ・最低金利が1.5%と非常にお得 ・事前に目安の借入条件がわかる ・幅広い申込者を対象としている |

・借入まで数日かかる ・銀行口座が必須 |

| 金利 | 年1.5~14.5% |

|---|---|

| 審査スピード | 最短翌営業日 |

| 融資スピード | 最短翌営業日 |

| 限度額 | 1,000万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

みんなの銀行カードローンなら全てスマホで完結

みんなの銀行カードローンは、スマホ1台で申し込み〜返済まで完結します。また、電話による在籍確認もなく、本人確認書類もスマホからアップロードできるので、かなり手軽です。

借入残高や金利などもスマホで管理できます。最大1,000万円まで融資に対応しており、高額な借入を希望する人にも向いていると言えるでしょう。

ローン以外のサービスも充実

みんなの銀行は、カードローン以外のサービスも提供しています。貯金したり、デビットカードとして使ったりできるだけでなく、他の銀行口座やクレジットカードと連携して収支管理をすることも可能です。

みんなの銀行を利用し始めれば、お金まわりを全て管理することもできるでしょう。

| 申し込み方法 | スマホアプリ |

|---|---|

| 提携ATM | セブン銀行ATM |

| カードレス | 可能 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20歳以上69歳以下 |

みんなの銀行カードローンがおすすめな人

- スマホで手軽に借入したい人

- 契約前に借入条件を確認しておきたい人

- 低金利でお金を借りたい人

みんなの銀行カードローンは、スマホから手軽に利用したい人におすすめのカードローン。申し込み・借入・返済が全てスマホで完結します。また、残高や金利もアプリで管理できるのでとても便利です。

さらに、みんなの銀行口座だけでなく他の銀行口座と連携させることも可能。クレジットカードも連携できるので、家計を管理できます。

岡田行史

また、金利も年1.5~14.5%と低金利なので、出来る限り低い金利でカードローンを利用したい方にも向いています。

【住信SBIネット銀行 カードローン】SBI証券口座保有で年0.5%金利引き下げ

- 金利は年1.99%~14.79% ※1

- 条件達成で最大年0.5%金利引き下げ

- 月々最低2,000円からの返済でOK

- 明細・ローンカードの送付は一切なし

- 最高1,000万円まで借入可能

| メリット | デメリット |

|---|---|

| ・SBI証券の保有で金利0.5%引き下げ ・キャッシュカードにローン機能が付く ・郵送物なしで利用できる |

・審査完了まで数日かかる ・同時に銀行口座の開設が必要 |

| 金利 | 年1.99%~14.79% ※1 |

|---|---|

| 審査スピード | 最短数日 |

| 融資スピード | 最短数日 |

| 限度額 | 最高1,000万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

※1:利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

住信SBIネット銀行カードローンはSBI証券の口座がある人向け

住信SBIネット銀行のカードローンは、SBI証券の口座を持っている人におすすめです。

SBI証券の口座を持っていれば金利が0.5%引き下げになるため、返済時の負担をより減らすことができます。

年2.49%~14.79%と他と比較してもすでに低い基準金利から、更に年0.5%引き下げられます。

キャッシュカードで借入・返済できるからバレにくい

また、キャッシュカードにローン機能が付帯するところもポイントです。見た目は普通のキャッシュカードなので、人目も気になりにくいでしょう。

郵送物のやり取りをする必要がないため、家族にバレる心配もありません。書類に記入したり郵送したりする手間がかからないのもメリットです。

利用限度額は最大1,000万円まで!まとまった金額が必要な人にも最適ですよ!

| 申し込み方法 | WEB |

|---|---|

| 提携ATM | セブン銀行、ローソンATM、 イオン銀行 |

| カードレス | 可能 |

| 担保・保証人 | 不要 |

| 郵送物 | なし |

| 申し込み可能年齢 | 20歳以上65歳以下 |

住信SBIネット銀行カードローンがおすすめな人

- SBI証券の口座を持っている人

- 郵送物なしで利用できるカードローンをお探しの人

- 融資までに数日かかっても問題ない人

住信SBIネット銀行カードローンは、投資信託やNISA用にSBI証券の口座を持っている人におすすめのカードローン。口座があれば年0.5%も金利を引き下げてもらえます。

また、郵送物なしで利用したい人にもピッタリ。書類のやり取りをする必要がないためスムーズに進められるほか、キャッシュカードにローン機能が付帯するため周囲の目も気になりにくいです。

銀行カードローンなので審査にある程度の時間はかかってしまうため、時間に余裕のある人の方が適しているでしょう。

【au PAY スマートローン】au PAY残高にチャージできる

- 即日審査!最短30分で審査完了!

- 申し込み日に借入可能

- au PAYに借入金額をチャージできる

- カードレスで借入・返済が可能

- 100万円以下の借入でも金利年2.9~18.0%

| メリット | デメリット |

|---|---|

| ・最短即日融資してもらえる ・au PAYにチャージできる ・審査時間が早くすぐに結果がわかる |

・100万円までしか借りられない ・au IDの作成が必要 |

| 金利 | 年1.5~14.5% |

|---|---|

| 審査スピード | 最短翌営業日 |

| 融資スピード | 最短翌営業日 |

| 限度額 | 1,000万円 |

| 無利息期間 | ー |

| Web完結 | ◯ |

au PAYスマートローンなら借りたお金をau PAYにチャージできる

au PAY スマートローンは、普段からau PAYを利用している人におすすめのカードローンです。借入金額をau PAY残高にチャージして支払いに使用することができます。

普段からau PAYを利用している方からすれば、いつも通りの支払いに使える点はメリットといえるでしょう。

200円につき1ポイント貯まる仕組みなので、上手に使えば利息分をある程度回収できるでしょう。また、新規入会でPontaポイントがもらえるキャンぺーンも定期的に実施しています。

Pontaポイントを獲得して、お得にお金を借りましょう!

1万円からお金を借りられる

他のカードローンだと、最低が10万円に設定されていることも多いですが、au PAYスマートローンなら最低1万円からお金を借りることができます。

生活費の足しにしたい、ご祝儀用のお金を借りたいという方にもピッタリ。本当に必要なお金だけを借りられるので、利息も抑えることが可能です。

岡田行史

| 金利(実質年率) | 2.9~18.0% |

|---|---|

| 限度額 | 1万円~100万円 |

| 審査期間 | 最短30分 |

| 融資スピード | 最短即日 |

| WEB完結 | 可能 |

| 無利息期間 | – |

| 申し込み方法 | WEB |

| 提携ATM | セブン銀行 |

| カードレス | 可能 |

au PAYスマートローンの口コミ・評判

-

30代/男性/会社員(営業)【満足度:★★★☆☆】審査がとても速く、即日で融資してもらうことができたのでとても助かりました。また在籍確認の電話がなかったので会社の人にバレる心配もありませんでした。

-

20代/男性/パート(メディア系)【満足度:★★★★☆】auを契約してましたがスマートローンをやってみて、 じぶん銀行との併用ができない等縛りも多く使い勝手は悪くないものの

急な出費になると少し心もとない感じもあります。 auPAYを利用してる方だと還元キャンペーンも多く 利用する価値はあると感じます -

40代/男性/会社員(労務)【満足度:★★★☆☆】最短30分で審査完了と謳っていますが、私の場合は1時間ほどかかりました。それでも、他のカードローンと比べるとかなり速いと思います。

-

60代以上/男性/会社員(事務)【満足度:★★★★☆】申し込みから借入れ、返済まで全てWEBで完結できる便利さが魅力です。スマホがauでなくても利用可能で、auIDに登録された情報を活用して手続きがスムーズに進みます。

-

20代/男性/会社員(営業事務)【満足度:★★★★☆】インターネットの講座の決済の際に利用しました。 審査の時間が短くインターネットで手続きが完了する点がメリットだと感じました。

クレジットカードで分割払いをした場合の金利と比べて10%と金利が低い点も良いと感じた。

au PAY スマートローンがおすすめな人

- au PAYで買い物をしている人

- 100万円以下の借入を検討している人

- 当日中にお金が必要な人

au PAYスマートローンは、au PAYを使っている人におすすめのカードローン。借りたお金をそのままチャージでき、au

PAY プリペイドカードやau PAYで決済できます。

また、少額融資を希望する人にも最適です。1万円からお金を借りられるので、生活費・ご祝儀・家賃などに活用できるのが魅力。足りない場合は1万円単位で増額申請可能です。

最短で当日中にお金を借入できるため、急ぎで調達したい人にもうってつけでしょう。

借り入れまでのスピードは早いですが100万円までしか利用できないため、100万円以下の利用を予定している方向けと言えます。

【ソニー銀行 カードローン】給料日に返済日を合わせられる

- 返済日を自由に選べる!

- 月々最低2,000円から返済できる

- 明細の郵送なし!WEB明細を利用可能

- 金利年2.5~13.8%と低水準

- カード到着前に初回振込サービスを利用できる

ソニー銀行 カードローンは、お好みで返済日を選べるところが大きなメリットです。給料日のタイミングが一般的ではない人でも利用しやすいでしょう。

毎月の返済額は、前月の借入残高によって変動します。仮に10万円以下だとした場合、月々2,000円ずつの返済でも問題ありません。

数千円ずつ返済できるので、生活費を圧迫せずに済みますよ!

また、申し込みから契約、借入・返済までWEB完結するところもポイントです。借入金額は、すぐにソニー銀行口座に振り込まれます。

利用明細が自宅に送られることもないため、プライバシー面での心配を抱えることなく使用可能です。

| メリット | デメリット |

|---|---|

| ・返済日を給料日に合わせられる ・月々の返済金額が少なく済む ・利用明細が自宅に送られてこない |

・ソニー銀行の口座開設が必要 ・借入限度額がやや限定的 |

ソニー銀行 カードローンがおすすめな人

- 収入のサイクルが一般的ではない人

- 返済の負担をおさえたい人

- WEB完結の銀行カードローンをお探しの人