30代におすすめの生命保険はどれ?男女・ライフステージ別の選び方

30代の方の生命保険加入率は男性で81.5%、女性が82.8%と非常に高く、「ほとんどの方が生命保険に加入している」と言っても過言ではありません。

しかし、ライフスタイルやライフステージの変化が起こりやすい30代にはどんな生命保険が必要で、どんな保障を準備していると最適なのでしょうか?

今回は、30代におすすめの生命保険の選び方を男性・女性・独身・既婚別に詳しくご紹介。併せて、30代の保険金額や保険料の平均額など、知っておきたい保険事情ついてまとめて解説します。

編集部

30代で生命保険の新規加入や見直しを検討している方は、ぜひ本記事を参考にしてくださいね。

30代の生命保険に関するまとめ

- 30代は結婚・出産などライフスタイルの変化が多く、生活における支出額が増える人が多い傾向にあります。

- また、年代的な病気・ケガのリスクも徐々に高まるため、健康なうちに加入や見直しを検討しておくと安心です。

- 今後病気に備えたい方や、これから家族構成が変わる30代の方は、今のタイミングで生命保険を見直しておきましょう。

- ひとくちに30代といっても、人によって最適な生命保険は異なるため、加入や見直しの際は専門家に相談すると失敗を防げるでしょう。

- 無料保険相談窓口「ほけんのぜんぶ」では、40社以上から専門家があなたに合った生命保険をご提案!相談料は何度でも無料です。

この記事は5分程度で読めます。

こちらの記事も読まれています

※本コンテンツで紹介している保険会社は、保険業法により金融庁の審査を受け内閣総理大臣から免許を取得しています。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、当サイトは生命保険協会等の公的機関や保険会社の公式サイトの情報をもとに各商品を公正・公平に比較しているため、情報や評価に影響する事は一切ありません。当コンテンツはほけんのぜんぶが管理しています。詳しくは、広告ポリシーと制作・編集ガイドラインをご覧ください。

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】

金融商品取引法

募集文書等の表示に係るガイドライン

生命保険商品に関する適正表示ガイドライン

広告等に関するガイドライン

目次

30代に生命保険がおすすめな3つの理由

30代に生命保険がおすすめされるのには、主に以下の3つの理由が挙げられます。

それぞれの理由について詳しく見ていきましょう。

❶. 自分に万が一のことがあった場合の家族の保障になるから

30代になると、結婚し子どもが生まれる人が増えてきます。独身のときは自分の保障だけを考えれば問題ありませんでしたが、結婚し家族ができると家族全体の保障を考えるようになるでしょう。

仮に自分に万が一のことがあった場合、残された家族の今後の生活費や子どもの教育費などについて備えておく必要性がでてきます。

\プロがあなたに最適な保険を提案!/

❷. 病気やケガによる医療費の負担や収入減への備えになるから

30代のようにまだ若い世代は、病気やケガで入院し手術を受けるといったイメージがつかみにくいかもしれません。

特に女性は、30代でも乳がんや子宮がんといった女性特有のがんに罹患する可能性があり、がんの罹患率が男性よりも高いので、できれば出産前から医療保険やがん保険で備えておくことをおすすめします。

治療のための休業による収入減に備えることも大事

病気やケガの治療ために休業する場合、その間の収入が減少してしまいます。

会社員などであれば、加入している社会保険から「傷病手当金」を受け取ることができますが、受け取れる金額は標準報酬月額(※)のおよそ3分の2で、受け取れる期間は最長で1年6か月です。

注意点

ただし、自営業や個人事業主の人が加入している国民健康保険には傷病手当金に該当するものがないため、手当金を受け取ることができません。

その場合、万が一の際に生活費や治療費を捻出するのは難しいことが予想されます。そのような不安を解消するためには「収入保障保険」に加入するのもひとつの方法です。

※標準報酬月額:社会保険料の計算に必要な基準となる金額。原則として4月から6月の3か月分の給与の平均額を元に決定される。

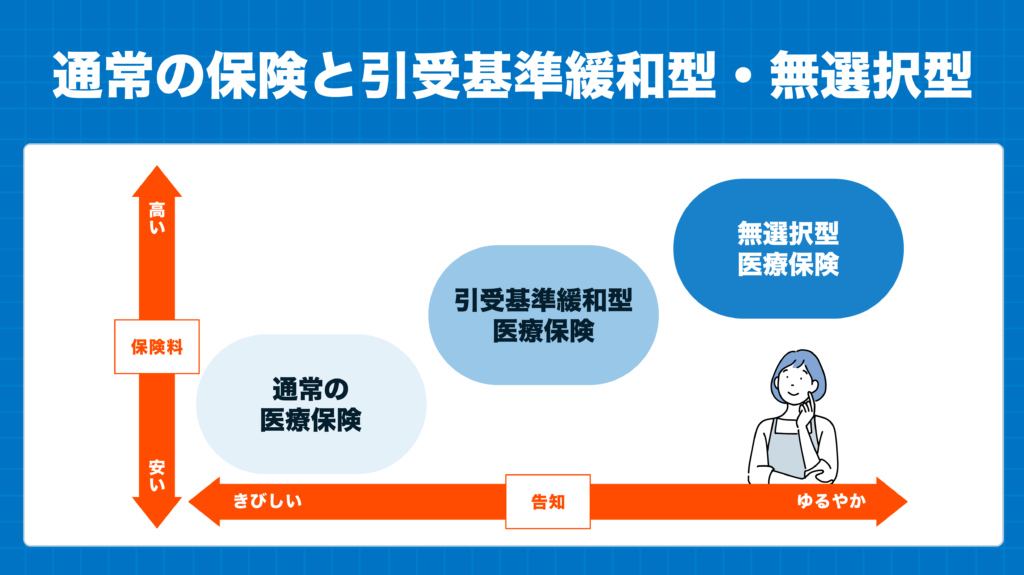

❸. 一度病気にかかると新規加入が難しくなるから

生命保険に加入する際には「告知義務」といって、申込者の現在の健康状態や過去の病歴などを保険会社に申告する必要があります。

注意点

保険会社では、申告された告知内容をもとに保険の引受審査を行います。

現在の健康状態が良好でなかったり、過去に大きな病気をしたことがあったりすると、審査に通らない可能性があるので注意が必要です。

その場合は、通常の生命保険への加入ではなく、審査基準の緩やかな「引受基準緩和型」や「無選択型」の生命保険に加入するという選択肢があります。

しかし、これらの生命保険は、契約後一定期間は保障対象外になったり、保障額が減額されたりするケースもあり、十分な保障が得られない可能性があります。

\プロがあなたに最適な保険を提案!/

30代におすすめの生命保険の選び方【男性・女性】

では、具体的にどんな保険が必要になってくるのでしょうか。ここからは、男性・女性別に生命保険の選び方をご紹介していきます。

生命保険の選び方

30代男性に必要な保障

30代男性はライフステージの変化が大きい時期です。必要な保障や保険金額はこれまで以上に大きくなってくるため、以下で必要な保障を確認していきましょう。

30代男性に必要な保障

- 死亡保険

- 医療保険

- 学資保険

死亡保険

死亡保険は被保険者に万が一のことがあった時の保険です。基本的に一時金で受け取れるため、残された家族の生活費や子どもの教育資金などに充てられます。

働き方は多様化してきましたが、未だ男性は世帯主になることが多いことには変わりありません。世帯主に万が一のことがあっても家庭が傾いてしまわないように、死亡保障を持っておくことをおすすめします。

医療保険

医療保険は病気やケガで入院したときに保険金を受け取れる保険です。入院にかかる費用や差額ベッド代や通院費など、公的医療保険の保障対象外の部分をまかなえます。

入院をしても家賃や車の費用、家族の生活費は固定でかかります。そのような時に医療保険に加入しておくと一時的な収入源にも対応できるため、安心して治療に集中できるでしょう。

学資保険

学資保険は子どもの教育資金を用意する保険です。毎月一定額を積み立てながら、祝金や満期保険金で教育資金を準備できます。

教育費用で最もお金がかかる時期は大学入学から卒業までの時期と言われており、その時期の費用を学資保険でまかなえます。

注意点

学資保険は子どもが0歳から加入できますが、年齢によっては加入できない可能性もあるため、早めの検討をおすすめします。

\プロがあなたに最適な保険を提案!/

30代女性に必要な保障

30代女性は乳がんなど若年性がんのリスクや死亡保障を用意する必要があります。以下で具体的に解説していきますので、これから用意される方は確認してみてください。

30代女性に必要な保障

- 死亡保険

- がん保険

死亡保険

結婚したての共働き世帯など、女性にも死亡保険は必要になります。生命保険文化センターの調査によると、30代女性の生命保険加入金額は768万円と結果が出ています。

女性の場合は働き方や専業主婦かどうかでも必要な保障金額は大きく異なるため、統計データは参考程度に確認されると良いでしょう。

がん保険

30代女性はがん保険の加入を検討しても良いでしょう。なぜなら男性と比較して、乳がんなど若年性がんの罹患リスクがあるからです。

\プロがあなたに最適な保険を提案!/

30代におすすめの生命保険の選び方【独身・既婚・子ども・共働き】

ライフスタイル別に、どのような保険を選べばいいか、考えてみましょう。ご自身の属する箇所をタップしてくださいね。

| 30代×独身 こちらをタップ! | 30代×既婚 こちらをタップ! |

| 30代×子持ち こちらをタップ! | 30代×共働き こちらをタップ! |

独身の場合

独身の人は、高額な死亡保障は必要なく、葬式費用などの死亡整理金が準備できていれば問題ないでしょう。

生命保険文化センターの調査では、未婚の人(30代以外も含む)のうち、4割弱(38.6%)は、年あたり12万円未満しか保険料を払い込んでいません。

死亡整理金は必ずしも保険でなく、貯蓄で準備しても問題ありませんが、もしものときに遺族が故人の口座からお金を引き出すには手続きが必要※ですので、保険のほうがスムーズにお金を用意できます。

死亡整理金が目的の場合

- 亡くなるときはいつか必ずくるので、終身保険が適しています。

- 死亡保障目的ではないので、少額の保険金であれば、保険料も抑えられます。

- 年齢が若いほど保険料は低いので、その点でも、30代のうちに入っておく利点があります。

独身の人は、現在のライフスタイルを継続したときを見据えて貯蓄をしておくことも大事ですが、高額の医療費がかかったときに、貯蓄を守るために、医療保障を備えておくことも検討しましょう。

\プロがあなたに最適な保険を提案!/

※以前は、遺産分割協議を終えるまで、故人の口座からお金を引き出すことは原則としてできませんでした。2019年の法改正により、現在は一定額まで相続人がお金を引き出すことができるようになっています。

既婚者の場合

結婚すると、配偶者の暮らしを支えるための死亡保障が必要です。もし独身時代に加入していた保険がある場合は、内容を見直すとともに、保険金受取人の変更手続きを忘れないようにしましょう。

ポイント

- どちらかの収入を中心にして暮らしている場合、収入源となっている人には手厚い死亡保障が必要です。

- 保険金額を上げると保険料も高くなってしまうため、できるだけ割安な定期保険や収入保障保険が向いているでしょう。

保険は子どもがいる世帯のほうが必要性は高いですが、生命保険文化センターの調査では、子どものいない夫婦でも加入している人が多いようです。

払込保険料の平均は年額22.8万円で、子どものいる夫婦よりも多く保険料を払い込んでいる世帯もあることがわかります(※この調査結果には30代以外も含んでいます)。

死亡保障のほうを優先したいところですが、自営業者など、社会保険が限定される立場の人は医療保障の必要性が高まります。

長期間働けない場合に備えて就業不能保険なども役立ちます。

\プロがあなたに最適な保険を提案!/

子どもがいる場合

子どもが生まれると、一家の大黒柱となる人にはさらに大きな責任がのしかかるため、しっかりとした死亡保障が必要です。

一般に子どもが小さいほど保障額は多く必要(子どもが独立するまでの期間が長いため)で、同統計でも、末子が乳児の世帯の保険金額がもっとも高く、平均2,230万円でした。

また、夫婦の一方が子育てに専念する場合、その人の死亡保障が忘れられがちですが、意外と重要です。

注意点

- 専業主婦(主夫)の人にもしものことがあったとき、収入面の影響はありませんが、家事・育児の担い手がいなくなります。

- 身近にサポートしてくれる人がいない場合、残された親が一人で家事・育児をこなさなくてはなりません。

- ひとり親向けの公的な助成制度もあるものの、それでは不足する分のために、専業主婦(主夫)となる人の死亡保障があれば役立ちます。

- こちらも、必要なのは一定期間だけですし、大黒柱の保障ほど高額でなくてもいいので、定期保険や収入保障保険が向いているでしょう。

忘れてはならないのが、子どもの教育資金の準備です。

学資保険を考える人が多いと思いますが、返戻率が下がっている傾向があるため、お金を貯めることだけを考えるなら、学資保険に限る必要はありません。

貯蓄と保障を兼ねて、終身保険を利用する方法もあります。

ポイント

- 子どもが小さいうちの死亡保障を確保しつつ、進学のタイミングで解約して、解約返戻金を教育資金に使うというやり方です。

- 子ども自身の保障は、公的保険だけで十分と考える人が多いと思いますが、わんぱくなお子さんなら、安価な傷害保険や共済などに加入しておくのも無意味ではありません。

\プロがあなたに最適な保険を提案!/

共働きの場合

夫婦どちらかにもしものことがあっても、残されたほうがただちに困るというわけではないからです。

しかし、ふたり分の収入を前提に生活しており、どちらかの収入が断たれた場合に生活費が不足するようであれば、その分は保障を準備しておくべきでしょう。

特に注意したいのは、住宅ローンがある場合です。

注意点

- ペアローンなどでなく、夫名義で借り入れをしているけれども、返済には妻の収入も含まれているという場合、夫が亡くなればローンは団体信用生命保険などの保険金によって相殺され、残債は残りません。

- しかし、この場合、妻が亡くなってもローンそのものは残ります。

- 夫は自分の収入のみになるにもかかわらず、今までどおりのローン返済をしなくてはならないため、負担が大きくなります。

このように、共働きだから死亡保障は特に必要ない、と考えるのではなく、自分や配偶者が亡くなれば、残されたほうの暮らしはどうなるか?という視点で、「自分たちの場合」を考えることが大切です。

\プロがあなたに最適な保険を提案!/

独身×男性の生命保険の選び方

独身男性に必要な生命保険は、貯蓄状況によって大きく分かれます。例えば収入が少なく、もしものときの貯蓄がない場合は生命保険を用意すべきです。

しかし生活費以上の収入があり、すでにまとまった貯蓄ができている方は、家族を養っている男性よりは不要といえるでしょう。具体的に必要な保険は以下にまとめていきます。

- 1つ目…医療保険

- 2つ目…就業不能保険

- 3つ目…死亡保険

独身男性が生命保険を選ぶときのポイントは「まずは自分の生存中の生活に焦点を当てる」ことです。そのため医療保険や就業不能保険などの保障を検討することをおすすめします。

医療保険は病気やケガで入院したときに保険金を受け取れる保険です。公的医療保険ではまかなえない差額ベッド代や通院費、食事代などの費用を用意できます。

働けなくなったときでも安定して入ってくるお金があれば、独身でもある程度の生活は維持できます。貯蓄ができる間など期限を設けて、就業不能保険を検討してみましょう。

死亡保険は、残された両親にお金を残したい方が加入する保険です。基本的に上記の保険を検討してから、ニーズに合わせて検討するとよいでしょう。

独身×女性の生命保険の選び方

女性は働き方や居住環境によって必要な保険が異なります。例えばひとり暮らしで正社員として働いている方は、親と同居してパートで生活している方よりも大きな保険が必要になるでしょう。

ライフスタイルによっては、余分な保険をかけすぎてしまう可能性も考えられます。以下のリストを確認しながら自分に必要な保障を確認してみてください。

- 1つ目…女性保険

- 2つ目…就業不能保険

- 3つ目…死亡保険

30代の独身女性は、女性保険を検討することをおすすめします。なぜなら乳がんや子宮頸がんなど、女性特有の病気に対して手厚く備えられるからです。

また、正社員として安定的に収入を得ている方は、就業不能保険の加入もおすすめします。なぜなら長期間働けないときでも生活を維持できるからです。

既婚×共働き×夫婦のみの生命保険の選び方

既婚で共働き、夫婦のみで生活している方は、今後のライフプランによって必要な生命保険は異なります。なぜなら家庭によっては、家族が増えることを考慮する必要があるからです。

例えば近い将来子どもを産む予定の夫婦は、家族が増える前提で保険を作っていく必要があるでしょう。しかし、産む予定がない夫婦は、保険金は前者よりも少ない保険金額で済みます。

- 1つ目…死亡保険

- 2つ目…医療保険

- 3つ目…がん保険

死亡保険は、どの世帯にも共通しておすすめできる保険です。特に世帯主は万が一のことがあっても残された方が生活できるように、十分な金額を用意しましょう。

死亡保険の保険金額は、本人の年収やかかる生活費、配偶者の働き方によっても異なります。家庭環境に合わせて保険金額を決めましょう。

例えば夫が世帯主、妻がパートの共働き世帯の場合、夫が加入する死亡保険は大きな金額を用意する必要があります。妻が生活を立て直すまでに必要な金額を用意するためです。

一方、夫・妻共に正社員で働いている場合、用意する保険金は前者よりも少なくなる可能性があります。お互い経済的に自立しているからです。

ポイント

本項で紹介している全ての保険に加入する場合「総合保障」のような形でパッケージ化している保険に加入することも可能です。支払い先を分散させずに済むため、一度検討してみることをおすすめします。

既婚×共働き×子ども1人生命保険の選び方

子どもが生まれ養う家族が増えると、必要な保険金は増大します。なぜなら子どもが独立するまでの間の教育資金や生活費も考慮しなければならないからです。

しかし、必要な金額は共働きの形によって異なります。例えば夫婦ともに正社員で働いている場合と夫が正社員、妻がパートで働いている場合では、後者の方が夫にかかる保険金は大きくなるのです。

- 1つ目…死亡保険

- 2つ目…学資保険

- 3つ目…就業不能保険・医療保険

この状況を考慮して必要な保険は以下の通りです。死亡保険は残された家族の生活費や教育費が用意できるよう、それぞれの働き方に合わせた金額を設定してみてください。

子どもがいる家庭にとって、死亡保険は強力な存在になります。まとまった保険金を用意できる数少ない保険のため、優先的に検討しましょう。

貯蓄や資産運用で教育資金を用意できるか心配な方や、万が一の保障を持ちながら積み立てたい方は、学資保険の加入をおすすめします。

学資保険は保険料を支払うだけで教育資金を用意できる保険です。保障内容によっては死亡保障もつくため、親に万が一のことがあっても最低限の教育資金は確保できます。

ポイント

医療保険や就業不能保険は、現在の貯蓄状況や働き方に合わせて用意を検討してみましょう。

医療保険や就業不能保険は、公的保障が不足している自営業者・フリーランスや貯蓄が足りていない方におすすめです。

長期入院による収入減少や治療費の不安がある方は、死亡保障や学資保険の必要可否を確認した後に検討してみてください。

既婚×専業主婦(夫)×子ども2人の生命保険の選び方

既婚で子どもが2人、どちらか片方が専業主婦(主夫)である場合、世帯主は大きな保険金を用意しなければなりません。なぜなら万が一のことがあったとき、子ども2人と配偶者の生活を守らなければならないからです。

大きな保険金を用意するには、死亡保険を第一に考える必要があります。具体的に必要な保険・保障は以下を確認してみてください。

- 1つ目…死亡保険

- 2つ目…学資保険

- 3つ目…就業不能保険・医療保険

前述したように、まずは死亡保険を用意しましょう。一般的に死亡保険で用意する金額は、現在の年収3年分といわれています。しかし、具体的な金額は個人によって異なるため、相談しながら決めてみてください。

死亡保険で重要なポイントは、残された配偶者が働くまでに十分な期間が確保できること、子どもたちの教育資金を確保できていることなどが挙げられます。

次に必要な保険は学資保険です。第一子の教育資金を学資保険で用意している方は「兄弟割引」のような割引制度を設けている保険会社もあるため、積極的に活用するとよいでしょう。

優先すべき保険を確保できたら、生存中の保険を検討します。現在の貯蓄額に合わせて就業不能保険と医療保険の加入を検討してみてください。

30代の生命保険の加入状況

同年代の人がどれくらい生命保険に加入しているのか気になるでしょう。ここからは、30代の生命保険の加入状況を詳しく解説していきます。

30代の生命保険加入状況

30代の生命保険の加入率

生命保険文化センターの2022年度「生活保障に関する調査」によると、30代の生命保険加入率は、男女ともに8割を超える人が加入していることが分かっています。

20代の加入率(男性46.4%、女性57.1%)と比べてみると、30代の加入率は男女ともに80%以上と加入者が急激に増加していることもわかります。

また、30代の男性・女性が生命保険に加入する主なきっかけは、以下のとおりです。

【男性】

・結婚をしたので:32.1%

・就職をしたので:24.1%

・子どもが誕生したので:23.2%

【女性】

・家族や友人などにすすめられて:36.3%

・結婚をしたので:22.9%

・子どもが誕生したので:20.1%

\プロがあなたに最適な保険を提案!/

※参考:生命保険文化センター 生活保障に関する調査(2022年度)

30代の保険金額

30代で病気や事故で亡くなってしまった場合に支払われる普通死亡保険金の平均額は、以下のとおりです。

※出典:2022年度「生活保障に関する調査」p.157(死亡保険金の必要額【性・年齢別】)

男女で保険金額を比べてみると、女性よりも男性の方が2倍以上も多くの保険金額を受け取っていることが分かります。

これは一般的に、男性は一家の大黒柱であることが多く、万が一の場合に備えて家族により多くのお金を残す必要があるからだと考えられます。

30代の保険料

※集計ベース:生命保険・個人年金保険加入者]

※出典:2022年度「生活保障に関する調査」p.203(年間払込保険料)

30代の年間払込保険料は、男性が19万9,000円(月16,583円)、女性が14万円(月11,667円)です。

保険の加入率と同様に、20代の保険料と比べて30代の保険料も急激に増加していることが分かります。

これは結婚や出産、住宅の購入など、大きなライフイベントが影響していると考えられます。

\プロがあなたに最適な保険を提案!/

30代が備えておくべきリスクとは

30代で生命保険を検討している人のなかには「どのようなリスクに備えるべきか分からない」という方もいらっしゃるでしょう。

そこで以下では、厚生労働省のデータを参考に、30代に備えておくべきリスクを詳しく解説します。生命保険を検討中の方は参考にしてみてください。

病気・入院のリスク

30代男女の入院理由

| 入院理由 | 30代男性 | 30代女性 |

| 1位 | 精神及び行動の障害 | 妊娠・分娩及び産じょく |

| 2位 | 神経系の疾患 | 精神及び行動の障害 |

| 3位 | 損傷・中毒及びその他外因の影響 | 新生物<腫瘍> |

| 4位 | 消化器系の疾患 | 健康状態に影響を及ぼす要因及び保健サービスの利用 |

| 5位 | 新生物<腫瘍> | 神経系の疾患 |

※参照:厚生労働省「平成29年(2017)患者調査の概況」より

30代男性の入院理由で最も多かった要因が「精神及び行動の障害」でした。これはうつ病などの精神疾患が挙げられます。

30代は家族ができやすく、仕事に責任も生まれやすい時期です。このようなときに精神疾患になっても家族の生活が守られるように、生命保険を用意しておくことをおすすめします。

30代女性は「妊娠・分娩及び産じょく」が最も多い結果となりました。このことからも子どもが生まれる家庭が多いということがわかるでしょう。

妊娠・出産にかかる治療費を民間保険でまかないたい場合、妊娠前の加入が必須になります。妊娠後に加入すると出産にかかる治療は不担保になってしまうため、注意が必要です。

30代が入院した場合にかかる費用とは?

では次に、30代の人が病気やケガで入院したときには、どのくらいの費用がかかるのかについて見ていきましょう。

こちらも、生命保険文化センターの令和元年度「生活保障に関する調査(直近の入院時の自己負担費用)」を参考に紹介していきます。

| 自己負担額 | 男性 | 女性 |

| 5万円未満 | 0.0% | 8.8% |

| 5万円以上10万円未満 | 35.7% | 20.6% |

| 10万円以上20万円未満 | 35.7% | 38.2% |

| 20万円以上30万円未満 | 14.3% | 11.8% |

| 30万円以上50万円未満 | 0.0% | 8.8% |

| 50万円以上100万円未満 | 14.3% | 5.9% |

| 100万円以上 | 0.0% | 5.9% |

| 平均 | 20.8万円 | 22.2万円 |

30代の男性が入院した際にかかる費用は、5万円から20万円未満の場合が全体の71.4%を占め、平均入院費用は20.8万円となっています。

ポイント

- 一方、30代の女性が入院した際にかかる費用は5万円から100万円以上と幅広く、最も多いのは10万円以上20万円未満で38.2%となっています。

- 平均入院費用は22.2万円で、男性よりも若干高額になっています。

病気やケガで入院するのは急なケースも多いため、これだけの費用を予定外に出費するのが難しいこともあるでしょう。

死亡のリスク

30代男女の死因

表は横にスライドできます

| 死因 | 30〜34歳男性 | 34〜39歳男性 | 30〜34歳女性 | 34〜39歳女性 |

| 1位 | 自殺 | 自殺 | 自殺 | 悪性新生物 |

| 2位 | 不慮の事故 | 悪性新生物 | 悪性新生物 | 自殺 |

| 3位 | 悪性新生物 | 心疾患 | 不慮の事故 | 心疾患 |

| 4位 | 心疾患 | 不慮の事故 | 心疾患 | 不慮の事故 |

| 5位 | 脳血管疾患 | 脳血管疾患 | 脳血管疾患 | 脳血管疾患 |

※参照:厚生労働省「第8表 死因順位1)(第5位まで)別にみた年齢階級・性別死亡数・死亡率(人口10万対)・構成割合2)」より

30代の男性は、自殺や不慮の事故が最も多くの死因を占めていることがわかります。しかし、年齢を重ねるごとに悪性新生物に罹患するリスクが高まっていることもわかるでしょう。

一般的に自殺は免責事由になるため、保険金は受け取れません。そのため、事故や悪性新生物に対する保障が必要になります。

このことから、女性は男性よりも若年性のがんに対する保障を検討すべきだということがわかります。家族と相談しながらリスクに適応できる保障を用意してみてください。

30代の生命保険選びにおすすめの無料相談所5選

「30代に生命保険が必要なことはよく分かったけれど、どの保険を選ぶべきか分からない」と迷っている方は、無料相談所でプロに相談してみましょう。

ここからは、30代の生命保険選びにおすすめの無料相談所5選をご紹介します。ぜひ参考にしてください。

fa-arrow-circle-o-right表は右にスクロールできます。

※2024年3月時点・各社公式サイト

ほけんのぜんぶ

- 30代の複雑な保険やお金の悩みをFPに無料で相談できる

- 42社の保険商品から、ニーズに合った商品を紹介

- 相談は何度でも無料で、好きな場所や日時を選べる

ほけんのぜんぶは豊富な経験と知識を持つファイナンシャルプランナーが、30代のみなさんの金銭状況やライフプランなどを考慮しておすすめの生命保険を提案してくれます。

さらに、必要なお金や将来のライフイベントなどは「見える化」してくれるため、30代の現在または将来のお金に関する課題を明確にできるというメリットもあります。

適切な保険商品を提案してもらうためには「保険料をできる限り抑えたい」「コストを気にせず手厚い保障を付けてほしい」など、ファイナンシャルプランナーには詳細なニーズを伝えておくことをおすすめします。

ほけんのぜんぶの相談は何度でも無料で、自分の都合に合わせて好きな場所・日時を選択可能です。

出典:ほけんのぜんぶ

マネードクター

- 年齢や性別、状況に応じておすすめの生命保険を提案してくれる

- ライフプラン表やキャッシュフロー表で現状や将来像をイメージできる

- 優秀なFPが全国に約2,300人※在籍している

マネードクターは、利用者一人ひとりの年齢や状況に応じておすすめの生命保険を提案してくれます。

同じ生命保険の商品でも利用者ごとに必要な保障内容は同じでないため、どのような保険を選べば良いか分からない人はファイナンシャルプランナーに商品を提案してもらいましょう。

また、ライフプラン表やキャッシュフロー表を使って提案してくれるため、現状や将来像をイメージしやすいでしょう。そして、マネードクターは全国に約2,300人※ものファイナンシャルプランナーがいるため、どこでも相談しやすいです。

拠点も全国に150箇所以上※あるため、店舗で相談したい人にとっても利用しやすいでしょう。

出典:マネードクター

※2024年1月時点

保険マンモス

- 自分のニーズや状況にマッチしたFPが担当してくれる

- 保険の見直しで家計改善やぴったりの保険を探せる

- 全国に4,500人のFPがいるためどこからでも相談しやすい

保険マンモスは自分が住んでいるエリアの中で、ニーズや状況にマッチしたFPを選出してくれるFPマッチングサービスです。

「30代」や「生命保険に興味がある」など、利用者ごとにおすすめの商品や提案内容は同じではないため、ぴったりの提案をしてほしい人は、保険マンモスを活用すると良いでしょう。

現在加入している保険がニーズに合っているかFPが分析してくれるため、不要な保障のカットや保険料が安いプランの提案などにより、家計の改善やより良い保険への加入に期待できます。

提携FPは全国に4,500人以上いるため、居住エリアに関わらず相談しやすいという点もメリットです。

出典:保険マンモス

保険市場

- アバターやオンラインで気軽に生命保険の相談ができる

- コンサルタントを自由に指名可能

- 公式アプリで簡単に保険の検索や管理ができる

保険市場はアバターやオンラインでの相談が可能なため、好きなタイミングで気軽に利用できます。特にアバターは会員登録不要で、人と直接話すことが苦手な人でも緊張せずに利用しやすいでしょう。

そして、保険市場は保険の検索や管理を公式アプリで簡単に行えるという特徴もあります。

また、公式アプリ「folder」をダウンロードすると、人気の保険商品のランキングチェックから保険証券の一括管理が可能であることもメリットです。

出典:保険市場

保険無料相談ドットコム

- 生命保険だけでなく、ライフプランの見直しなども相談できる

- 無理な勧誘を防ぐ仕組みがあるため、納得してから申し込める

- 公式サイトから複数の口コミや評判を参考にできる

保険無料相談ドットコムは、経験豊富なファイナンシャルプランナーが生命保険の基本情報を踏まえて提案してくれるため、生命保険に詳しくない人でも理解しやすいという特徴があります。

また、生命保険に限らず利用者のライフプランや家計の改善なども相談できるため、現在または将来のお金の不安解消にもおすすめです。

そして、公式サイトには口コミやアンケート回答などが多く掲載されており、顧客満足度は95.2%※と高い数値です。口コミ・評判を確認すれば安心した状態で申し込むことができます。

さらに、2024年6月30日までの期間限定で、無料相談後にアンケートした方に豪華商品をプレゼントしています。

出典:保険無料相談ドットコム

※2023年10月時点

事前に知っておくべき公的制度について

生命保険を検討する前に、自分が受けられる公的制度を確認することをおすすめします。なぜなら働き方や年齢によって受けられる保障が異なるからです。

| 公的制度 | 概要 |

| 医療費の自己負担軽減 | 国民健康保険や健康保険に加入している人は、医療費の一部を国が負担してくれます。未就学児は2割、6歳以上70歳未満の人は3割、70歳以上75歳未満は原則2割、75歳以上は原則1割負担です。 |

| 高額療養費制度 | 1ヶ月間に医療機関や薬局で支払う費用の合計額が一定の基準を超えた場合、国が一部を負担してくれる制度です。 |

| 出産育児一時金 | 赤ちゃんが生まれたときに一律42万円支給される制度です。後述する出産手当金とは異なり、国民健康保険・健康保険どちらの加入者でも受け取れます。 |

| 出産手当金 | 健康保険に加入している女性が産休を取得したときに一定額支給される制度です。具体的な金額は産休取得前12ヶ月間の標準報酬月額の平均を基準に算出されます。 |

| 傷病手当金 | 一定の条件を満たして連続して4日以上働けなくなったとき、4日目以降の休息期間に対してお金が支給される制度です。健康保険に加入している人のみ利用できます。具体的な金額は出産手当金と同様の計算方法です。 |

具体的に健康保険加入者(会社員や公務員)は出産手当金・傷病手当金を受給できますが、国民健康保険(自営業者やフリーランス)はこれらの制度を利用できません。

このように自分が受けられる公的制度は異なります。この違いは契約する保険の金額に大きく関わるため、事前に知っておく必要があるのです。

公的制度の仕組みがわかる!おすすめ解説動画

公的制度の理解には、スライドと音声でわかりやすく解説しているこちらのチャンネルの動画がおすすめです。

30代の生命保険に関するよくある質問

最後に、30代の生命保険に関するよくある質問に回答していきます。

まとめ

今回は、独身、既婚、子どもがいる方などケース別に30代におすすめの生命保険の選び方を徹底解説しました。

30代は統計でも男性・女性ともに8割以上の人が生命保険に加入しています。20代よりも加入率が跳ね上がっていることからもわかるとおり、保険を本格的に考え始める年代です。

それはこの時期に、結婚、子どもの誕生、マイホーム購入といったライフスタイルの大きな変化があるからです。

特に結婚や子どもの誕生は、死亡保障の必要性が大きく変わるという点で重要です。必要な保障を確保しながらも、保険料の負担が大きくなりすぎないよう、バランスの見極めが大事です。

都内の私立大学を卒業後、日系生命保険会社に就職。主に個人・中小企業の保険営業とマネジメント業務を担当した。 その後、2021年11月にライターとして独立。実務経験を活かし、保険・税金・クレジットカードなど金融ジャンルを中心に記事執筆から編集まで行う。

ライターとして経験を積んだのち、ほけんのぜんぶマガジンの編集者を担当。保険業界の最新情報をいち早く掴み、読者に役立つ情報をわかりやすく提供することを心がけています。 質の高いコンテンツを通じて、読者が自分に合った保険やサービスを選べるようにサポートしていきます。

・本コンテンツは情報の提供を目的としており、保険加入その他の行動を勧誘する目的で、作成したものではありません。

・本コンテンツは商品の概要を説明しています。

・詳細は「契約概要」「注意喚起情報」「ご契約のしおり/約款」を、通信販売の場合は、「パンフレット」「特に重要な事項のお知らせ/商品概要のご説明/ご契約のしおり抜粋」「ご契約のしおり/約款」を必ずご確認ください。

・弊社は本コンテンツの正確性、確実性、最新性及び完全性等に関して保証するものではございません。

・本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。

・また、本コンテンツの記載内容は、予告なしに変更することがあります