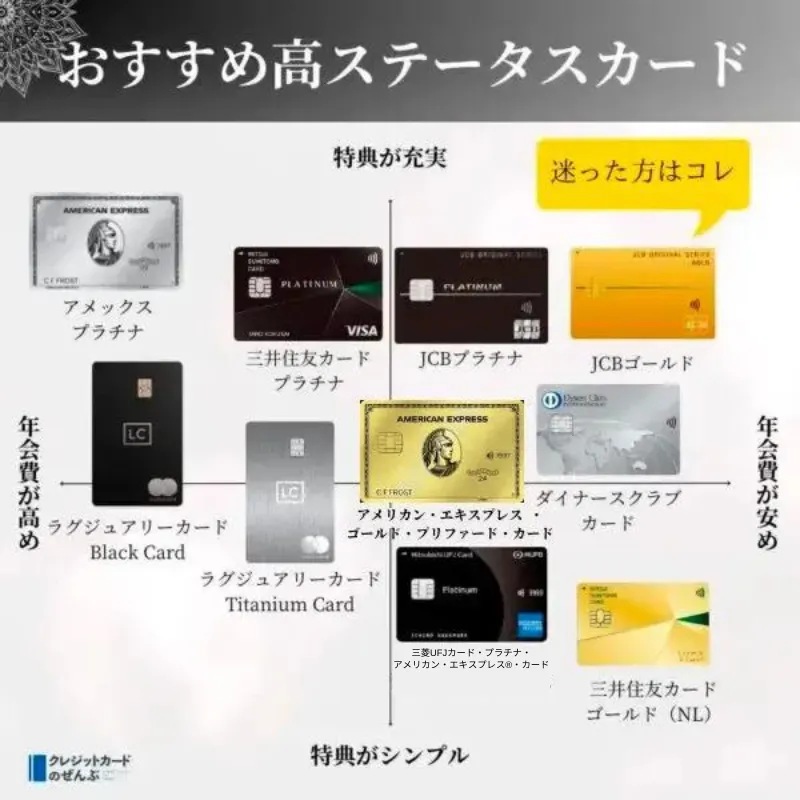

【高ステータス】かっこいいクレジットカード厳選10枚を徹底比較

クレジットカードを選ぶ際、「ステータス」に注目する方もいるでしょう。令和4年の公正取引委員会の調査によると、新規クレジットカードの申し込み時に「社会的信用・ステータス」を最も重視した人は1.4%いました。

高ステータスのおすすめクレジットカードは社会的信用を証明できるだけでなく、コンシェルジュサービスやグルメ優待などワンランク上の特典を楽しめます。

また、なかにはステータス性だけでなく、券面のデザインがかっこいいクレジットカードを探している方もいらっしゃるでしょう。

そこで本記事では、高ステータスでかっこいいおすすめのクレジットカード10枚を紹介。高ステータスながら価格を抑えたい方向けて、年会費が安い順にランキングもご紹介しています。

大学卒業後、金融機関に3年半勤めるも、提供するサービスに疑問を感じ退職。「顧客の利益最優先」のサービスを提供したいという想いから独立系FP事務所を起ち上げ、主に個人向け資産形成コンサルタントとして提案・サポートを行なっている。大学での講義や日本FP協会・商工会でのセミナー、有名メディアでの記事執筆・監修なども手掛け、幅広く活躍。自身もクレジットカードをうまく活用し、1年間で37万マイルを貯めた陸マイラーでもある。

| 本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツはほけんのぜんぶが管理しています。おすすめの商品などの独自の基準にて採点したものになります。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。 |

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】 |

ステータス性重視派の方に特におすすめしたい、持っているだけでかっこいいクレジットカードは下記の3枚です。

- JCBゴールド

初年度年会費無料のお得なゴールドカード

- 三井住友カード ゴールド(NL)

条件達成で年会費が永年無料に! - JCBプラチナ

招待なしで申し込みできるプラチナカード

いずれもスタイリッシュなデザインがかっこいいだけでなく、ポイント還元率も比較的高めなクレジットカードです。

ここから上記3枚のカードを含めた、計10枚のかっこいいクレジットカードを紹介していきますので、ぜひ参考にしてみてくださいね。

※表は右にスクロールできます

1JCB ゴールド

- 空港ラウンジサービスやグルメ優待などのサービスが充実!

- 海外旅行傷害保険は最高1億円

- 選べるおしゃれなデザイン

- 「JCBゴールド ザ・プレミア」や「JCBザ・クラス」への招待が受けられる

JCB ゴールドは、国際ブランド「JCB」が発行するゴールドカードです。金色を基調とした券面と白色の2種類のデザインから選択可能。国際ブランドJCBが発行しているため、ステータスも文句なしの1枚です。

また、ゴールドカードならではの手厚い海外旅行傷害保険は最高1億円を補償。空港ラウンジサービス(国内・海外)やグルメ優待サービス等、サービス面も充実しています。

実績を作ればさらに高ステータスのカードを持つこともできます。

| 年会費 | 11,000円 (税込、オンライン入会で初年度無料) |

|---|---|

| 国際ブランド | JCB |

| 審査可能年齢 | 20歳以上(学生不可) |

| 主な付帯サービス |

|

2三井住友カード ゴールド(NL)

- 条件達成で年会費が永年無料に!※3

- 対象のコンビニ・飲食店で最大7%ポイント還元※1

- 空港ラウンジサービスが付帯

- SBI証券の投資信託で1.0%還元

三井住友カード ゴールド(NL)はステータス性と利便性を兼ね備えたクレジットカード。空港ラウンジサービスや国内外の旅行保険が付帯するなど、ゴールドカードならではの手厚いサービスが魅力です。

また、対象のコンビニ・飲食店でVisaのタッチ決済・Mastercard®タッチ決済を利用して決済すると、ポイント還元率が最大で7%にアップします!※1

普段づかいしやすい特典があるのは嬉しいですね!さらにSBI証券の投資信託で1%もポイントが還元されます。

最短10秒でカード発行できるので、すぐに使いたい場合にもおすすめ。※2その上、ナンバーレスカードなのでカード番号や名前などの盗み見も防ぐことができます。※即時発行ができない場合があります。

| 年会費 | 5,500円(税込) ※年間100万円以上利用で翌年度以降は永年無料※3 |

|---|---|

| 国際ブランド | Visa/Mastercard® |

| 審査可能年齢 | 満18歳以上で、継続的かつ安定した収入のある方 |

| 主な付帯サービス |

|

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

3JCB プラチナ

- 24時間365日利用できるプラチナコンシェルジュデスク

- レストランで1名無料のグルメ・ベネフィット

- JCB厳選の人気ホテル優待あり!

- ユニバーサルスタジオジャパンのラウンジ招待

JCB プラチナは、JCBが発行するプラチナカード。黒を基調としたナンバーレスのクレジットカードで、スマートなデザインです。

ステータスカードとしての価値はもちろんのこと、プラチナカードとしてのハイクオリティなサービスも多数用意されています。

- プラチナ・コンシェルジュデスク

→24時間365日利用可能。旅の手配・予約、ゴルフ場・チケット・レストランの案内、その他さまざまな相談などを、専任スタッフが可能な限り対応 - グルメ・ベネフィット

→国内の厳選したレストランで所定のコースメニューを2名以上で予約すると、1名の料理が無料となる優待サービス - プライオリティ・パス

→世界約148の国や地域、約600の都市で約1,300ヵ所の空港ラウンジを無料で利用可能 - JCBプレミアムステイプラン

→全国の人気ホテル・旅館を優待価格で予約可能

ユニバーサルスタジオジャパンのラウンジ招待では、アトラクションの優先搭乗の優待もあります。

もちろん、JCBゴールドのサービスも全て活用できます。普段の買い物などで貯まったポイントは、豪華商品と交換したりマイルへ移行したりできます。

招待なしで申し込み可能なプラチナカードです。

| 年会費 | 27,500円(税込) |

|---|---|

| 国際ブランド | JCB |

| 審査可能年齢 | 25歳以上 |

| 主な付帯サービス |

|

4三井住友カード プラチナ

- 空港ラウンジや付帯保険など旅行サービスが充実

- 高級レストランで1名無料のプラチナグルメクーポン

- 海外旅行傷害保険が最高1億円まで自動付帯

- ホテルの優待料金とアップグレードが無料のプラチナホテルズ

三井住友カード プラチナは、三井住友カードの誇るハイステータスカード。シンプルな黒のプラチナカードで、かっこいいデザインとなっています。

旅行・メモリアル・ライフスタイル・プレゼント、4つの面でワンランク上のサービスを提供。大切な時間をより特別にできる特典が用意されています。

- プラチナグルメクーポン

→東京・大阪を中心に約100店舗の一流レストランで2名以上のコース料理をご利用の際、会員1名分が無料になるご優待サービス - プラチナホテルズ

→国内約50のホテルと旅館での優待料金や部屋もしくは料理などのアップグレードが可能。また、国内約10のホテルのスイートルームを50%OFFで利用可能 - プラチナオファー

→通常では体験できない三井住友カード プラチナ会員限定のイベントやプロモーションを案内

充実のサービスときめ細やかなホスピタリティは、上質なビジネススタイルにも役立ちます。接待や出張などが多い方にもおすすめできるクレジットカードです。

| 年会費 | 55,000円(税込) |

|---|---|

| 国際ブランド | Visa/Mastercard |

| 審査可能年齢 | 満30歳以上 |

5三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

- プライオリティ・パスが無料で利用できる

- 旅行やエンタメ関連のサービスが充実

- 海外旅行傷害保険が最高1億円(自動付帯5,000万円+利用付帯5,000万円)

- 海外なら2倍!ポイント優遇サービスあり

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カードは、いつもの生活をワンランク上げてくれるおすすめの1枚です。

また、旅行やエンターテイメント系のサービスが充実しているのも特徴。厳選ホテルのアップグレードや、特別な体験ができる宿泊施設の予約サービスなどがあり、快適かつ上質な旅を楽しめます。

また、ポイント優遇サービスにより国内でポイント1.5倍、海外なら2倍となります。付帯保険も手厚いため、安心も携帯できるクレジットカードです。

| 年会費 | 22,000円(税込) |

|---|---|

| 国際ブランド | American Express |

| 審査可能年齢 | 20歳以上 |

6アメリカン・エキスプレス・プラチナ・カード

- メタル製のかっこいいデザイン

- 更新で無料ペア宿泊券プレゼント

- ラグジュアリーホテルやリゾート施設が優待利用

- 旅行からスマホまで幅広い付帯保険

アメリカン・エキスプレス・プラチナ・カードは、国際ブランド「American Express」が発行する、メタル製のプラチナカードです。

基本カード会員様には、メタル製のプラチナ・カードを発行します。

メタル素材を採用したスタイリッシュな一枚は、仕事もプライベートも躍動するあなたを強力にサポートします。

2019年3月までは、インビテーション制だったアメリカン・エキスプレス・プラチナカード。

世界中のホテルから厳選された世界1,500ヶ所以上以上のラグジュアリーホテルやリゾート施設が優待利用できたり、世界140ヶ国500空港の空港ラウンジが利用できたりします。

保険の内容もかなりの手厚さです。最高1億円の旅行傷害保険をはじめ、電化製品やパソコン、カメラなどが破損した場合の「ホームウェア・プロテクション」も付帯しています。

年会費は165,000円と高めですが、持っているだけで周りとの違いを見せられる1枚です。

| 年会費 | 165,000円(税込) |

|---|---|

| 国際ブランド | American Express |

| 審査可能年齢 | 20歳以上 |

7アメリカン・エキスプレス®・ゴールド・プリファード・カード

- コースメニューが1名無料のゴールド・ダイニング

- 旅行などのキャンセル料金を最高10万円まで補填

- 空港ラウンジが無料利用できるプライオリティパス

- 継続でスタバのドリンクチケットなど多彩な特典あり

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、ゴールド・カードとしての多彩なサービスが特徴の1枚です。

また、家族カードの年会費(通常13,200円 税込)は2枚目まで無料です。基本カード会員と同様のサービスを受けられるほか、ポイントも合算できるので家族連れの方にもおすすめです。

家族カードでも、基本カード会員様と同等のサービスが受けられます。旅行、ショッピングの際に安心の保険などのサービスをご家族でご利用ください。

旅行保険はもちろん、購入品やスマホ破損など多角的なサポートも嬉しいですね。継続特典もあるので、長く持ち続けられるかっこいいクレジットカードです。

アメリカン・エキスプレス・ゴールド・カードは、ステータスカードの王道と呼ぶにふさわしいクレジットカードです。

| 年会費 | 39,600円(税込) |

|---|---|

| 国際ブランド | American Express |

| 審査可能年齢 | 20歳以上 |

8ラグジュアリーカード Mastercard Titanium Card

- 最短10分申し込み・最短5営業日の発行が可能

- 最大還元率2.2%!マイルやキャッシュバックなど交換先が豊富

- 事前入金サービスやおうち時間優待などユニークなサービス

- 金属の質感を表現したスタイリッシュなデザイン

ラグジュアリーカード Mastercard Titanium Card(チタンカード)は、金属製のデザインがかっこいいプラチナカードです。

世界で最も使えるマスターカードブランドなので、国内海外問わず使えます。

ラグジュアリーカード Mastercard Titanium Cardの特徴は、サービスやポイント交換先の豊富さです。時間を選ばず相談可能なコンシェルジュサービスをはじめ、充実した特典があります。

- おうち時間優待

- 事前入金サービス

- 24時間365日対応可能なコンシェルジュサービス

- プライオリティ・パス

また、貯まったポイントも交換先が多く用意されています。例えばマイルなら、JAL・ANA・ハワイアンマイルス・マイレージプラスといった複数のマイルと交換可能です。※1

ほかにも、毎月50万円支払うと年間60,000円のキャッシュバックを受けられたり※2、SuicaやApple Payへのチャージにも利用できたりと、自由な使い方が出来ます。

ステータスが高くかっこいいプラチナカードでありながら、最短10分申し込み・最短5営業日で発行できます。

利用枠以上の買い物をしたい場合は、事前に振り込めば購入が可能になる事前入金サービスもあります。予想より大きな買い物をしたい時も、融通がききやすいのでおすすめです。

| 年会費 | 55,000円(税込) |

|---|---|

| 国際ブランド | Mastercard |

| 審査可能年齢 | 20歳以上(学生不可) |

9ラグジュアリーカードMastercard Black Card

- 22gの重厚感!金属製ブラックカード

- 通常1.25%の高いポイント還元率

- 発行のためのインビテーションは不要

- 半年以内に退会する場合は初年度年会費を全額返金!

- コンシェルジュによるリアルタイムチャットサービスあり

金属製で上品な光沢のあるMastercard Black Cardは「ステータスだけでなくデザインもこだわりたい」という方にうってつけのカードです。

大きな特徴は、コンシェルジュや空港ラウンジサービス、ハイヤー無料送迎など、多種多様な特典がついていること。

特にコンシェルジュサービスは、利用者からも好評。24時間365日手厚いサポートを受けることができ、コンシェルジュがリアルタイムで答えてくれるチャットサービスも展開しています。※平日日中のみ

- グローバルホテルの優待

- 24時間365日のコンシェルジュサービス

- リムジンサービス

- 人気レストランにおけるコース料理のアップグレード など

また、ギフト券やキャッシュバックでは通常1.25%と高い還元率を誇っています。ポイントの賞品交換レートは基本的に1pt=5円相当ですが、賞品によっては1pt=最大11円相当と、最大で2倍以上の価値になります。

会員専用ポイントモールでの利用で最大+14.5%還元や、誕生月にはさらにポイントキャンペーンがあるなど、ポイント関連で文句なしのカードと言えるでしょう。

| 年会費 | 110,000円(税込) |

|---|---|

| 国際ブランド | Mastercard |

| 審査可能年齢 | 20歳以上 |

年会費に見合った、ハイクオリティコンシェルジュサービスが利用できます。

10ダイナースクラブカード

- ダイナースクラブ会員限定のイベントに参加できる

- レストランで1名無料のエグゼクティブ ダイニング

- 利用枠の制限なしでゆとりあるカード利用

- 国内外のホテル・旅館を特別優待でお得に利用できる

ダイナースクラブカードは、ステータスの高さが特徴のクレジットカードです。一般的にダイナースは希少価値が高い国際ブランドとされています。

また、利用可能枠に一律の制限がないこともダイナースクラブカードの特徴です。高額商品の支払いや出費が重なる月でも、ゆとりを持って支払えます。

さらに、プラチナクラスのマスターカードである、コンパニオンカードが無料発行可能となっているため世界中で便利に利用できるでしょう。

そのほか、最高1億円の旅行保険などもダイナースクラブカードの魅力です。

| 年会費 | 24,200円 |

|---|---|

| 国際ブランド | Diners |

| 審査可能年齢 | 27歳以上 |

かっこいいクレジットカードの年会費ランキング

一般的にステータスが高いクレジットカードは年会費も高い傾向にあります。しかし、ステータスが高いカードでもできるだけ出費を抑えて発行できたら嬉しいですよね。

ここでは、上記で紹介したステータスの高いクレジットカードを年会費が安い順に紹介します。また、年会費は全て税込です。

1三井住友カード ゴールド(NL):条件達成で永年無料!通常5,500円

三井住友カード ゴールド(NL)は通常の年会費が5,500円(税込)と比較的リーズナブルなゴールドカードです。さらに、年間100万円以上利用で翌年度以降の年会費が永年無料になります!

空港ラウンジの無料利用といったゴールドカードらしいサービスはもちろん、対象のコンビニ・飲食店の利用で最大7%還元※なども付帯。初めてステータスカードを持ちたい方にもおすすめです。

2JCB ゴールド:Web入会で初年度無料!通常11,000円

JCB ゴールドの年会費は、11,000円(税込)。Web入会すると、初年度の年会費は無料になります。空港ラウンジサービス(国内・海外)やグルメ優待サービスも充実しており、海外旅行傷害保険は最高1億円と高額。

JCB最上位のステータスと価値を持つブラックカードである、「JCBザ・クラス」のインビテーションが届くカードでもありますので、「JCBザ・クラス」を手に入れるために発行するのもおすすめです。

3三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード:22,000円

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カードの年会費は、22,000円(税込)。家族カードは1名分年会費無料で発行することができます。

さらに、キャンペーン登録&アプリへのログインで全国のセブン‐イレブン、ローソンなどの対象店舗での利用で、最大5.5%のポイント還元が受けられる点も魅力的です※。

※1ポイント5円相当の商品に交換した場合

※ポイント還元には上限など各種条件がございます

かっこいいクレジットカードとは?

かっこいいクレジットカードとはどんなカードのことをいうのでしょうか。まずはかっこいいクレジットカードの特徴を確認してみましょう。

- 一目置かれるデザイン

- ステータス性が高い

- 特典や付帯している保険が充実している

一目置かれるデザイン

一目置かれるデザインのクレジットカードは、持っているだけで気分が高まります。スマートさが感じられるので、自ずとクレジットカード支払いの機会も増えるかもしれません。

クレジットカードのデザインはカード会社によって様々ですが、中にはナンバーレスでスタイリッシュなものや金属感のある加工デザインが魅力的なものもあります。

人によってかっこいいデザインの定義は異なるので、自分が持ちたい、かっこいいと思うデザインを選ぶと良いでしょう。

ステータス性が高い

クレジットカードのステータスには、4種類のランクがあります。

| 一般カード | クレジットカードの中でも最も基本的なカードのこと。 他のランクより年会費が安い傾向にある。 初めてクレジットカードを作成する人に特におすすめ◎ |

|---|---|

| ゴールドカード | 一般カードよりサービスや補償などが手厚いカードのこと。 ほとんどのゴールドカードで年会費がかかる。 例:JCBゴールド/三井住友カード ゴールド/MUFGカードゴールド/アメリカン・エキスプレス・ゴールド・カード |

| プラチナカード | ゴールドカードよりさらにランクが上のカード。 カード会社によっては最高ランクのカードのこともある。 審査難易度が高くインビテーションが必要なことも。 例:JCBプラチナ/三井住友カード プラチナ/MUFGカード・プラチナ・アメリカン・エキスプレス・カード・アメリカン・エキスプレス・プラチナ・カード/ダイナースクラブカード |

| ブラックカード | 全クレジットカードカードの中で最もランクが高いカードのこと。 ほとんどのカードでインビテーションが必須。 例:ラグジュアリーカードMasterCardBlackCard |

一般的にステータスが高いクレジットカードとは、ゴールドカード・プラチナカード・ブラックカードを指します。

高ステータスのクレジットカードは金属製やスタイリッシュな色合いのカードが多く、デザインもかっこいいです。

特典や付帯している保険が充実している

ステータス性が高いクレジットカードを選ぶと、特典や付帯保険の内容も充実していきます。

特典はホテルやレストランでの優待が受けられるもの、空港ラウンジ、旅行保険・ショッピング保険の保証額アップなど様々です。

国内海外問わず24時間対応してもらえるコンシェルジュサービスがあるクレジットカードなら、旅行だけでなく普段のデートや会食のシーンでも大活躍。女性にもかっこいい大人の男性と好印象かもしれませんよ。

クレジットカードのステータスは崩壊?時代遅れ?

最近では「クレジットカードのステータスは崩壊している」や「ハイステータスカードは時代遅れ」といった意見が目立ちます。

しかし、セゾンカードを発行する株式会社クレディセゾンが行った調査では「会計時に82%の方が他人のクレジットカードランクをチェックしたことがある」といった結果が出ています。

上記の調査から判断すると、多くの方がクレジットカードのランクを気にしていることがわかります。そのため、決してクレジットカードのステータスは「時代遅れ」や「崩壊している」とは断言できません。

ステータスの高いクレジットカードを所持していると、周りからの信頼度が高まるでしょう。

ステータスが高い!かっこいいクレジットカードの選び方

ステータスの高いクレジットカードを作成する際は、デザインやネームバリューだけで選ばないようにしましょう。具体的には、以下4つの選び方をおすすめします。

- 年会費で選ぶ

- ポイント還元率で選ぶ

- 付帯保険で選ぶ

- 優待特典・サービスで選ぶ

「デザインがかっこいいから」「有名だから」だけで選んでしまうと、カード作成後に「失敗したかもしれない…」と後悔する可能性があります。

ある程度の年会費を支払う高ステータスのクレジットカードだからこそ、慎重に選んでいきましょう。

4つの選び方を、それぞれ詳しく紹介していきます。

❶年会費で選ぶ

まずは、年会費について確認しましょう。ステータスの高いクレジットカードには、ある程度高額な年会費が設定されています。

ゴールドカード以上のステータスカードを持つ場合、数千円以上の年会費は必須です。かっこいいだけで選ぶと、想定より高額の年会費を払うことになってしまうかもしれません。

後述するポイント還元率や、付帯保険、優待特典・サービスと年会費を比較して、「年会費分の価値があるのか」を考慮する必要があります。

年会費は毎年支払うものなので「負担にならないか」も重要なポイントです。

❷ポイント還元率で選ぶ

クレジットカードを選ぶ上で、ポイント還元率は見逃せません。ステータスが高いクレジットカードでも還元率が高ければ、ポイントの恩恵を受けてお得に利用できます。

目安としては、普段の還元率が0.5%以上のカードがおすすめ。もし0.5%以下のクレジットカードを選ぶのであれば、付帯保険や優待特典・サービスが非常に充実しているものがよいでしょう。

ラグジュアリーカード Mastercard Titanium Cardは、最大2.2%と高還元率です。

❸付帯保険で選ぶ

付帯保険も重要なポイントです。ステータスの高いクレジットカードは、手厚い付帯保険を利用できます。

参考までに、おすすめクレジットカードの付帯保険を紹介します。

| Mastercard Black Card | 旅行傷害保険:最高1億2,000万円 |

|---|---|

| ショッピング保険:年間300万円 | |

| JCBゴールド | 旅行傷害保険:最高1億円 |

| ショッピング保険:年間500万円 |

年会費がもっとも高額なMastercard Black Cardには、最高1億2,000万円保証の旅行傷害保険が付帯しています。

JCBゴールドは、年会費11,000円(税込)で手厚い付帯保険がついています。

❹優待特典・サービスで選ぶ

ステータスの高いクレジットカードを作成する方の多くが、優待特典やサービスに注目しています。

年会費無料のクレジットカードでは得られない魅力がたくさんあり、ハイステータスカードの醍醐味といっても過言ではありません。

当サイト独自のアンケート調査でも、クレジットカードでステータスを感じる部分は「特典の充実度」と答える人が最も多い27.1%という結果になりました。

| 項目 | 割合 |

|---|---|

| 年会費の高さ | 27.1% |

| 年会費の高さ | 12.0% |

| 付帯保険・補償の高さ | 9.6% |

| カードの知名度 | 8.9% |

| カードの色 | 6.5% |

| 券面デザインのかっこよさ | 0.7% |

| あてはまるものはない | 35.3% |

ステータスが高ければ高いほど特典も充実しています。以下のような優待特典・サービスが代表的です。

- 空港ラウンジサービス

- ホテル・レストランの割引特典

- コンシェルジュサービス

- 手荷物無料配送サービス

- 名門ゴルフ場の予約サービス

上記のような優待特典やサービスを利用できるのは、ステータスの高いクレジットカードだけです。ライフスタイルに合うクレジットカードを選べば、より一層人生が豊かになるでしょう。

たとえば、海外旅行が好きな方には、空港ラウンジサービスや手荷物無料配送サービスがついているクレジットカードがおすすめです。

グルメ好きな方であれば、人気レストランの優待特典を利用できるクレジットカードが良いでしょう。

高ステータスでかっこいいクレジットカードを持つメリット

「ステータスを気にするのは時代遅れ、くだらない」という声もありますが、ステータスが高いクレジットカードには年会費無料のカードでは得られないメリットがたくさんあります。

- 付帯保険・特典が充実している

- 社会的身分を証明できる

- さまざまな場面で気兼ねなくクレジットカードを取り出せる

一つずつ詳しい内容を紹介しているので、それぞれ確認してみてください。

ステータスの高いクレジットカードを検討している方は、参考になるはずです。

❶付帯保険・特典が充実している

ステータスの高いクレジットカードは、付帯保険や特典が充実しています。高額な付帯保険や魅力的な特典を利用できるので、人生をより一層豊かにしてくれるでしょう。

たとえば、以下のような特典が代表的です。

| 優待特典 | 内容 |

|---|---|

| 空港ラウンジサービス | 会員限定の空港ラウンジを利用できる |

| レストランの優待特典 | コース料金1名無料、予約サービスなど |

| ホテル・旅館の優待特典 | 割引特典、予約サービスなど |

| コンシェルジュ | 旅行・グルメ・レジャーなどの手配や相談 |

上記のような特典は、高ステータスなクレジットカードゆえに付帯されているものです。付帯保険の保証金額も高く、安心して旅行や買い物を楽しめるようになります。

クレジットカードを利用、または所持しているだけで、手厚い保険を利用できるようになります。

❷クレジットカードで社会的身分を証明できる

ステータスの高いクレジットカードは、社会的身分を証明できます。理由としては、一般的なクレジットカードより審査が厳しいと考えられるからです。

特に海外では、クレジットカードのステータスが重要視されています。

身分証としてクレジットカードを利用できるケースもあり、ホテルやレストランで上質なサービスを受けられるかもしれません。

❸さまざまな場面で気兼ねなくクレジットカードを取り出せる

ステータスが高く、かっこいいクレジットカードは気兼ねなく財布から取り出せます。友人や恋人などと食事に行った際に「かっこいいクレジットカードで会計をしたい!」という方もいるでしょう。

たとえば、ハイレベルなお店でクレジットカード決済をするとき、高ステータスかつかっこいいデザインのクレジットカードなら見た目もスマートです。

ランクの高いお店をよく利用する方や、同席した人の信頼度を高めたい方は、ステータスの高いクレジットカードを持つのがおすすめです!

高ステータスでかっこいいクレジットカードに関する質問

クレジットカードのステータスは一般カード→ゴールドカード→プラチナカード→ブラックカードと、カードのランクによって決まります。

1番ステータスが高いのはブラックカードで、ほとんどの場合でインビテーション制(招待制)となります。一般的にステータスが高いカードほど審査が厳しいと言われています。

結論からいえば、ステータスが崩壊しているとは言い切れません。実際にクレジットカード会社の調査でも、8割以上の方が他人のカードランクを気にするという結果が出ています。

クレジットカードのステータスに対してメリットや一定の評価を感じている方がいるため、崩壊しているとはいえないでしょう。

ステータスが高く年会費がお得なクレジットカードは、JCBゴールドと三井住友カード ゴールドです。どちらもゴールドカードながら初年度の年会費が無料です!

また、2枚ともナンバーレスカードのためかっこいいデザインのクレジットカードを持ちたい方にもおすすめです。

高級でステータスも高いクレジットカードを持つメリットは以下の4つです。

- 付帯保険・特典が充実している

- 社会的身分を証明できる

- さまざまな場面で気兼ねなくカードを取り出せる

かっこいいクレジットカードは、決済する時に社会的身分を証明できます。国内だけでなく、海外でも身分を表明できるので、海外での取引が多い方にもおすすめです。

また、保険や特典が豪華なクレジットカードが多いため、買い物だけでなく、旅行や食事などでも活用できるでしょう。

デザインで選ぶならラグジュアリーカード Mastercard Titanium Cardがおすすめです。

券面はシンプルで国際ブランドがデザインの邪魔をしていないところがポイント。縦型なのでスタイリッシュな印象も持っています。

また、金属製なので重厚感も味わえるため、デザインに拘っている方にぴったりな1枚です。

年会費をあまりかけたくない方には、三井住友カード ゴールド(NL)がおすすめです。

年間100万円以上(月に83,000円以上)利用すれば、翌年以降は年会費が永年無料になります。ランクもゴールドとステータスが高めなので、かっこよさも兼ね備えたお得なクレジットカードです。

ラグジュアリーカードやアメリカン・エキスプレス・カードなら、一目置かれるでしょう。

特にステータスの高いクレジットカードとして有名なので、プラチナやブラックカードではなくても、社会的信用を表明できます。

高ステータスでかっこいいクレジットカードのまとめ

今回は、ステータスが高くてかっこいいクレジットカードおすすめ10枚をご紹介しました。

最近では、金属製やシンプルな色合いなど、券面のデザインがかっこいいクレジットカードが増えています。これらのカードは見た目だけでなく、特典やサービスも充実しているため、使い勝手も抜群です。

一般的には、ゴールドカード以上のカードが高ステータスとされています。高ステータスながら価格を抑えたい方は、年会費のお得なかっこいいクレジットカードランキングを確認すると良いでしょう。

ぜひ本記事を参考にお気に入りのかっこいいクレジットカードを見つけて、おしゃれな生活を楽しんでください。

・本コンテンツは情報の提供を目的としており、保険加入その他の行動を勧誘する目的で、作成したものではありません。

・本コンテンツは商品の概要を説明しています。

・詳細は「契約概要」「注意喚起情報」「ご契約のしおり/約款」を、通信販売の場合は、「パンフレット」「特に重要な事項のお知らせ/商品概要のご説明/ご契約のしおり抜粋」「ご契約のしおり/約款」を必ずご確認ください。

・弊社は本コンテンツの正確性、確実性、最新性及び完全性等に関して保証するものではございません。

・本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。

・また、本コンテンツの記載内容は、予告なしに変更することがあります