クレジットカード最強の2枚が決定!3枚持ちにおすすめの組み合わせも紹介

クレジットカードを使い分けるために2枚持ちしたいと考えている方もいるのではないでしょうか?実際、公正取引委員会の調査によると、クレジットカードの平均枚保有数は2.1枚という結果が出ています。

おすすめはクレジットカードの2枚持ちです。普段使う用のメインカード+用途別のサブカードをそれぞれ1枚ずつ発行するのと非常に便利です。

とは言え、「どの組み合わせでクレジットカードを持つべき?」と疑問を感じる方もいるかもしれません。

そこで今回は、クレジットカード最強の2枚を紹介します。さらに、3枚持ちする方におすすめのクレジットカード、複数枚クレジットカードを持つ時の選び方もまとめました。

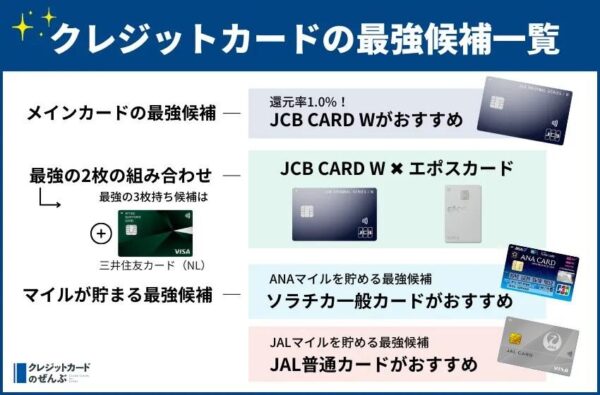

- メインカードの最強候補はJCB CARD W

- クレジットカードの最強の2枚の組み合わせはJCB CARD Wとエポスカード

- 2枚を持ちするには年会費や国際ブランドをチェックするのがおすすめ

大学卒業後、金融機関に3年半勤めるも、提供するサービスに疑問を感じ退職。「顧客の利益最優先」のサービスを提供したいという想いから独立系FP事務所を起ち上げ、主に個人向け資産形成コンサルタントとして提案・サポートを行なっている。大学での講義や日本FP協会・商工会でのセミナー、有名メディアでの記事執筆・監修なども手掛け、幅広く活躍。自身もクレジットカードをうまく活用し、1年間で37万マイルを貯めた陸マイラーでもある。

| 本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツはほけんのぜんぶが管理しています。おすすめの商品などの独自の基準にて採点したものになります。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。 |

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】 |

目次

クレジットカード最強の2枚候補!おすすめの組み合わせ

当サイトおすすめのクレジットカード最強の2枚を4選紹介していきます。

- JCBカードW×エポスカード

→国内外ほとんどの店舗で使える最強の2枚 - JCBカードW×楽天カード

→ネットショッピングでザクザクポイントが貯まる最強の2枚 - 三井住友カード ゴールド(NL)×エポスゴールドカード

→年会費無料で優待・特典を利用できる最強の2枚 - リクルートカード×ビュー・スイカカード

→電車や飛行機利用が多い人にぴったりな最強の2枚

クレジットカード最強の2枚候補①【JCBカードW×エポスカード】

クレジットカードを2枚持ちする場合のおすすめは、「JCB CARD W」と「エポスカード」の組み合わせです。

メインカードをJCB CARD W、サブカードをエポスカードにすることで、かなりのメリットを発揮します。

| クレジット カード 最強の2枚 | JCBカードW | エポスカード |

|---|---|---|

|  | |

| 年会費 | 永年無料 | 永年無料 |

| 基本 ポイント還元率 | 1.0% | 0.5% |

| 国際ブランド | JCB | Visa |

| 海外旅行保険 | 最高2,000万円 | 最高3,000万円 |

| 申し込み 可能年齢 | 18〜39歳 | 18最以上 |

| 詳細 |

おすすめの理由①:国内・海外のほとんどの店舗で使える

「JCB CARD W」と「エポスカード」の2枚持ちをしていれば、国内外問わず、クレジット加盟店ならばほとんどの店舗でクレジットカード払いができるでしょう。

JCB CARD Wの国際ブランドは「JCB」。世界約3,000万店舗が加盟していますが、海外加盟店がやや少ないことがデメリットです。国内でも全ての店舗でJCBが使えるわけではないため、JCBのクレジットカードだけでは若干ですが、不安が残ります。

| 国際ブランド | Visa | JCB |

|---|---|---|

| 加盟店 | 約5,000万 | 約3,000万 |

| 使いやすい地域 |

|

|

そこで、持っておくと安心なのが「VISA」のクレジットカードです。VISAは、世界加盟店舗数5,000万店舗以上。世界有数のシェアを誇る国際ブランドです。

おすすめの理由②:2枚持ちの維持コスト0円

JCB CARD Wはもちろん、エポスカードも年会費永年無料です。

なお、エポスカードは18歳以上(高校生を除く)であれば、申込み可能です。JCB CARD Wと一緒に、ぜひ検討してみてください。

JCBカードWの基本情報

採点基準>>

JCBカードWは、年会費が永年無料ながら基本ポイント還元率が1.0%もあるクレジットカード。メインカードにおすすめの1枚です。

また、最高2,000万円補償の海外旅行保険と最大100万円補償のショッピング保険が付帯しており、万が一の際も安心できます。

JCBのタッチ決済を搭載している他、Apple Pay・Google Payといったスマホ決済や電子マネーのQUIC Payも利用可能。さまざまな支払い方法に対応している万能なクレジットカードです。

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0〜5.5% |

| 貯まるポイント | Oki Dokiポイント |

| 国際ブランド | JCB |

JCBカードWの口コミ・評判

- 20代/女性/会社員(営業)【満足度★★★★★】スターバックスの利用でポイントの還元率が10倍にもなるので、よく利用する私にとってはとてもお得です。また海外旅行傷害保険が付いているため、海外に行く際に安心ですね。

- 30代/女性/会社員(保険)【満足度★★★★☆】年会費が無料なので負担なく使えるのが魅了的だと思いました。他のカードよりもポイント還元率が高いのも、積極的に使う要因になりよかったです。

- 30代/男性/会社員(IT)【満足度★★★★☆】ブルー系の落ち着いたデザインで、表にクレジットカード番号などの個人情報を掲載しない潔い部分が気に入りました。また39歳以下の申し込み条件など、興味深い内容が網羅されており、所有する喜びを満たしてくれるものだと言えます。

- 20代/女性/会社員(サービス業)【満足度★★★★☆】このカードは、Amazonでのお買い物での支払いに使用するとポイント還元率が高いので、よりお得にお買い物ができて良いと思います。

- 20代/女性/会社員(製造業)【満足度★★★★☆】わたしはAmazonでの買い物の支払いによく利用しています。Amazonではポイント還元率が高くなるので、このカードを利用するとお得です。

- 60代以上/男性/会社員(事務所・会社員)【満足度★★★☆☆】このカードの特徴は、高いポイント還元率や豪華な特典、海外旅行保険などがあります。私はこのカードを使って、海外旅行に行ったときにとても便利だと感じました。ポイントは1.5%還元されるので、買い物をするとお得です。

- 40代/男性/会社員(営業)【満足度★★★★☆】会員サイトは使いやすくなっていて、サポートデスクの対応もいいです。そして、アマゾンで直接ポイント還元率高いことや都内で暮らしていて、スタバなどポイントアップと加盟店多いこともメリットです。

- 30代/男性/会社員(介護)【満足度★★★★★】Amazonやセブン-イレブンはもちろん、ガソリンスタンドで利用している方もいるそうです。基本ポイント還元率が1.0%なのでポイントが貯まりやすいと言えます。

- 40代/男性/会社員(建築業)【満足度★★★★★】通常のポイント還元率の高さはもちろんですが、海外旅行保険まで普段されているので、年会費無料でありながらも充実感がありとても満足しています。

エポスカードの基本情報

採点基準>>

- 優待店が10,000以上

- 最短即日で発行&受け取り可能

- 年会費無料でゴールドカードを発行できる

エポスカードの優待店は10,000以上。マルイ・スターバックス・サブウェイなどの実店舗だけでなく、SHEINやパンスクといった通販・サブスクサイトも含まれており、割引やポイントアップが適用されます。

また、エポスカードを年間で50万円以上利用すると、インビテーションにより年会費無料でエポスゴールドカードを発行できます。

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| 貯まるポイント | エポスポイント |

| 国際ブランド | VISA |

エポスカードの口コミ・評判

- 40代/女性/主婦【満足度:★★★★★】エポスカードは主婦でも持つことができて、とても使いやすいです。 使用した時にメールでお知らせが来るので、不正利用の心配もなく安心です。 また、支払いの金額が大きくなってしまった時は、あとから分割をすることもできるので使い勝手がいいです。

- 30代/女性/会社員(宝職業・技術職)【満足度:★★★★★】マルイをよく使うので、新規発行するとエポスポイントがもらえるという事で発行しました。 年に数回マルイで(Webショップでも)10%オフになる期間があるので重宝しています。 年会費もかからず、海外旅行保険が付いている点も有り難いです。

- 30代/女性/会社員(販売)【満足度:★★★★☆】エポスカードのメリットはやはり、マルコとマルオセールなどで割引になるところが大きいです。優待割引が使える施設なども多い。あとは、デザインカードの種類が多く、おしゃれな自分好みのカードが作れると言うところも好きです。

- 30代/男性/パート(人材)【満足度:★★★★★】エポスカードは、日本旅行で旅行を予約する際に利用したことがあります。10エポスポイントが加算されてとても良いと思いました。

- 30代/男性/会社員(フリーランス)【満足度:★★★☆☆】ポイントの期限があり、制限がやや多いかなという感じがあるので、早めにゴールドカードになるように進めていった方がいい気がします。 一般カードとそうでないのとはやや差があるという感じです。

クレジットカード最強の2枚候補②【JCBカードW×楽天カード】

クレジットカード最強の2枚の2つ目の候補は、JCB CARD Wと楽天カードの組み合わせです。

| クレジット カード 最強の2枚 | JCBカードW | 楽天カード |

|---|---|---|

|  | |

| 年会費 | 永年無料 | 永年無料 |

| 基本 ポイント還元率 | 1.0% | 1.0% |

| 国際ブランド | JCB | Visa/JCB/ Mastercard/AMEX |

| 海外旅行保険 | 最高2,000万円 | 最高2,000万円 |

| 申し込み 可能年齢 | 18〜39歳 | 18最以上 |

| 詳細 |

おすすめの理由①:ネットショッピングがお得に

JCB CARD Wと楽天カードを2枚持ちすると、ネットショッピングがお得になるのが魅力です。

もし、1ヶ月に20,000円を使う場合のJCBカードWと楽天カードでそれぞれ貯まるポイントを計算してみましょう。

| お得になる | JCBカードW | 楽天カード |

|---|---|---|

| お得になる通販サイト | Amazonで2.0%還元 | 楽天市場で3.5%以上還元 |

| シミュレーション | 1ヶ月に20,000円使う場合… 1ヶ月で200ポイント 1年で2,400ポイント | 1ヶ月に20,000円使う場合… 1ヶ月で700ポイント 1年で8,400ポイント |

また、JCB CARD Wのポイントアップサイト「Oki Dokiランド」を経由すると、Yahoo!ショッピングでもポイント3倍になるところもメリットです。

ネットショッピングをよく利用する方にぴったりの2枚と言えますね。

おすすめの理由②:ポイントがザクザク貯まる

JCB CARD Wと楽天カードは、どちらも基本ポイント還元率が1.0%なので、ポイントがザクザク貯まります。

さらにJCB CARD Wは、ポイント優待店が豊富。セブン-イレブンやスターバックス、イトーヨーカドーなどで最大20倍ものポイントを獲得できます。

JCBカードWは、公共料金の支払いでも1.0%のポイントが還元される点も魅力です。

楽天カードの基本情報

採点基準>>

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| 貯まるポイント | 楽天ポイント |

| 国際ブランド | VISA Mastercard JCB American Express |

- 年会費が永年無料

- 基本ポイント還元率は1.0%

- 楽天市場で3.5%以上還元

- ポイントカードとしても利用可能

楽天カードは、楽天ユーザーにおすすめのクレジットカードです。楽天市場でお買い物すると3.5%以上のポイントが還元されます。

さらに、家族カードでも同様にポイントを貯められます。本カードに移行してまとめて使用することもできるため、家族で大きくポイントを貯めれば豪華な商品に交換することもできるでしょう。

楽天カードの口コミ・評判

- 40代/男性/会社員(建築業)【満足度★★★★★】ポイント還元率の高さはもちろんですが、還元率が上がる店舗やキャンペーンがとても多いので、楽天ユーザーとしては効率的にポイントを貯める事ができ使い勝手がいいです。

- 30代/女性/パート(研究員)【満足度★★★★☆】楽天市場で頻繁に買い物をする場合はポイントの還元率が高くなるのでお勧めです。カード利用明細はアプリで確認できるのに加えて、メールを飛ばす設定もできるので不正利用にも気づきやすいです。サポートデスクは当たりはずれが大きく不親切な事もあります。

- 20代/女性/会社員(金融)【満足度★★★★★】楽天ポイントが貯まるので、楽天をよく利用する方にオススメのカードです。また加盟店では提示するだけでポイントが加算されるので、持ち歩くだけでもお得に使えます。

- 40代/男性/会社員(営業・素材メーカー)【満足度★★★★★】楽天市場での買い物の際に、楽天カードで決済をすると楽天ポイントの還元率が良いため、楽天市場で買い物をよくする自分にとっては満足度が高いです。

- 40代/女性/専業主婦【満足度★★★★☆】楽天市場以外の買い物でも利用するとポイントが付き年会費などが無料なところがとてもいいカードだと思います。ポイント還元率が少しずつ下がり改悪されているところが残念ですがそれ以外は使いやすく持っていて損はないカードです。

クレジットカード最強の2枚候補③【三井住友カード ゴールド(NL)×エポスゴールドカード】

クレジットカード最強の2枚の3つ目の候補は、三井住友カード ゴールド(NL)×エポスカードの組み合わせです。

| クレジット カード 最強の2枚 | 三井住友カード ゴールド(NL) | エポスゴールドカード |

|---|---|---|

|  | |

| 年会費 | 条件達成で 永年無料 | 条件達成で 永年無料 |

| 基本 ポイント還元率 | 0.5% | 0.5% |

| 国際ブランド | Visa/Mastercard | Visa |

| 海外旅行保険 | 最高2,000万円 | 最高5,000万円 |

| 申し込み 可能年齢 | 18歳以上 | 18最以上 |

| 詳細 |

おすすめの理由①:年会費永年無料でゴールドカードを持てる

三井住友カード ゴールド(NL)もエポスゴールドカードも、以下の条件を達成すれば年会費永年無料となります。

| 三井住友カード ゴールド(NL) | エポスゴールドカード |

|---|---|

|

|

三井住友カード ゴールド(NL)の場合は1ヶ月で84,000円以上利用、エポスゴールドカードの場合は1ヶ月で42,000円以上使えば、それぞれ年会費永年無料となります。

2枚とも年会費無料を目指すのが難しい方は、まずは三井住友カード ゴールド(NL)をたくさん使いましょう。ポイントアップの対象店舗が豊富なので、お得にポイントを貯めることができます。

おすすめの理由②:ボーナスポイントがもらえる

三井住友カード ゴールド(NL)とエポスゴールドカードは、2枚とも年間利用額に応じてボーナスポイントがもらえます。

三井住友カード ゴールド(NL)は年間100万円以上の利用で10,000ポイント、エポスゴールドカードは年間50万円以上の利用で2,500ポイント・100万円以上の利用で10,000ポイントです。

三井住友カード ゴールド(NL)は、SBI証券の投資信託を利用するのがおすすめ。利用額を稼げるほか、積立額の1.0%がポイント付与されます。

エポスゴールドカードは、公共料金の支払いに利用しましょう。「選べるポイントアップショップ」に登録すれば、電気やガス代の支払いで最大3倍のポイントを獲得できます。

三井住友カード ゴールド(NL)の基本情報

採点基準>>

- 条件達成で年会費永年無料

- 国内外47箇所の空港ラウンジが無料

- ユニバーサル・スタジオ・ジャパンで最大5%還元

三井住友カード ゴールド(NL)は、初年度の年会費が5,500円(税込)ですが、年間100万円以上利用すると、翌年以降は永年無料となります。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

さらに、年間100万円以上使えば10,000ポイントを獲得可能。このボーナスポイントは毎年もらうことができます。

また、ユニバーサル・スタジオ・ジャパンでも、Visaのタッチ決済・Mastercard®タッチ決済で支払うと最大7%還元されるのもメリットと言えるでしょう。

| 年会費 | 5,500円(税込)※ |

| ポイント還元率 | 0.5% |

| 貯まるポイント | Vポイント |

| 国際ブランド | Visa Mastercard |

三井住友カード ゴールド(NL)の口コミ・評判

- 20代/女性/会社員(営業)【満足度★★★★★】ゴールドカードと言えば一般的に年会費が発生しますが、年間100万円の利用で無料になります。家賃や生活費の支払いをクレジット支払いにすれば100万円を超えるので、お得に使えて嬉しいです。

- 20代/女性/主婦【満足度★★★★★】まず、年間のカード利用額が100万円以上だと、次年度以降の年会費が経年無料になることが魅力的でした。継続特典として10,000ポイントの還元があることも決め手でした。 海外旅行も好きなので、海外保険も付いていることは嬉しかったです。

- 20代/女性/会社員(サービス業)【満足度★★★★☆】年間100万円支払いをすると年会費が無料になります。しかし、ポイント還元率は高いので、年会費無料で高ポイントを獲得できてよいと思います。

- 30代/女性/会社員(IT)【満足度★★★★★】年間の利用額が100万円を超えると10000円分のボーナスポイントがもらえて、実質のポイント還元率があがるところが気に入っています。

- 20代/女性/会社員(製造業)【満足度★★★★★】SBI証券での積み立てに使用しています。ポイントが一般カードよりも多くもらえるのでお得です。 年会費は無料にすることもできるので、とてもお得なカードです。

エポスゴールドカードの基本情報

採点基準>>

- 条件達成で年会費永年無料

- 選んだ3店舗でポイント3倍

- 対象の空港ラウンジが無料

エポスゴールドカードは、条件達成で年会費が永年無料になるゴールドカード。エポスカードからインビテーション・年間50万円以上利用・ゴールド会員の家族から招待のいずれかでずっと年会費が無料となります。

さらに年間利用額に応じてボーナスポイントがもらえるのも魅力。年間50万円以上で2,500pt、年間100万円以上で10,000ptが付与されます。

また、国内外31箇所の空港ラウンジを無料で利用可能。最大5,000万円の海外旅行保険も付帯しているので、国外の旅行の際も安心でしょう。

| 年会費 | 5,500円(税込) 条件達成で翌年以降は永年無料 |

| ポイント還元率 | 0.5% |

| 貯まるポイント | エポスポイント |

| 国際ブランド | VISA |

エポスゴールドカードの口コミ・評判

- 40代/女性/パート(Web運営)【満足度:★★★★☆】エポスから招待状が届いて、そこから申し込むと年間費用がかからないので非常にお得だと感じました。またポイントの有効期限がないので、焦らなくて済むしポイントもほっとけば貯まるので便利です。

- 30代/女性/会社員(事務)【満足度:★★★★☆】エポスのゴールドカードは、選べるポイントアップや年間の利用金額に応じたボーナスポイントがもらえます。選べるポイントアップはよく利用する施設やサイトなど3社まで選ぶことができて、設定期限が過ぎれば変更することもできるので、とても便利です。

- 30代/女性/主婦(専業主婦)【満足度:★★★★☆】年会費が無料で、年間ボーナスポイントがとてもお得です。年間100万使用で1万ポイントがもらえます。携帯料金や公共料金の支払いも対象になるため、月々8万3千円程度の支払いで達成でき、ボーナスポイントで何を買おうかいつもわくわくしていました。

- 40代/男性/会社員(営業)【満足度:★★★★☆】ゴールドカードは案内がきてから作れば年会費無料で作れ、家族もゴールドを無料で作れます。そしてゴールドカードは一定以上の額を年間で使えばボーナスポイントもらえるのもうれしいです。

- 40代/男性/会社員(建築業)【満足度:★★★★★】ポイントの有効期限がないので、長期的にコツコツ貯める事ができとても便利ですし、ポイント還元率が上がるサービスを選択できるので非常に使いやすいです。

クレジットカード最強の2枚候補④【リクルートカード×ビュー・スイカカード】

クレジットカード最強の2枚の2つ目の候補は、リクルートカードとビュー・スイカカードの組み合わせです。

| クレジット カード 最強の2枚 | リクルートカード | ビュー・スイカカード |

|---|---|---|

|  | |

| 年会費 | 永年無料 | 524円(税込) |

| 基本 ポイント還元率 | 1.2% | 0.5% |

| 国際ブランド | Visa/Mastercard/JCB | Visa/Mastercard/JCB |

| 海外旅行保険 | 最高2,000万円 | 最高3,000万円 |

| 申し込み 可能年齢 | 18歳以上 | 18最以上 |

| 詳細 |

おすすめの理由①:旅行保険が手厚くなる

リクルートカードとビュー・スイカカードを2枚持ちすれば、旅行保険をかなり手厚くすることができます。

海外旅行保険は最高2,000万円、国内旅行保険は最高1,000万円補償。ただ、事前にリクルートカードで指定の料金を支払わなければなりません。

また、ビュー・スイカカードも、海外旅行保険が最高500万円、国内旅行保険が最高1,000万円まで補償されます。

旅行好きな方にぴったりの2枚です。

おすすめの理由②:通勤・通学でポイントを貯められる

リクルートカードは、基本ポイント還元率1.2%のクレジットカード。普段のお買い物だけでなく、公共料金の支払いでも1.2%が還元されます。

リクルートポイントは他社ポイントに移行したり、ホットペッパーのサービスで活用したりできます。また、ビュー・スイカカードで貯まるポイントはチャージや定期券購入に充当できるのが魅力です。

リクルートカードの基本情報

採点基準>>

- 基本ポイント還元率が1.2%

- JCBブランドなら最短5分で発行可能

- 海外・国内旅行保険が付帯

リクルートカードは、基本ポイント還元率が1.2%のクレジットカード。普段のお買い物だけでなく、公共料金の支払いでも1.2%のポイントが貯まります。

また、年会費が永年無料ながら保険が手厚いのも魅力。海外・国内両方の旅行保険が付帯しているため、万が一の際でも安心でしょう。

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2% |

| 貯まるポイント | リクルートポイント |

| 国際ブランド | VISA/Mastercard/JCB |

リクルートカードの口コミ・評判

- 30代/男性/会社員(IT)【満足度:★★★★☆】ポンタポイントを貯めるには効率度が高いクレジットカードであり、持ち続けても年会費がかからないという点がメリットだと思いました。

- 50代/男性/会社員(事務)【満足度:★★★★☆】このカードを使って、ホットペッパーグルメやじゃらんなどのサービスでポイントを貯めています。カードの年会費は無料で、ポイントの有効期限もないので、気軽に利用できます。カードのデザインもシンプルでおしゃれだと思います。

- 50代/男性/会社員(事務・IT)【満足度:★★★★☆】VISAブランドで使っています。 年会費が無料で、発行しやすいカードだと思います。リクルートポイントで利用額の1.2%還元でシンプルでよいと感じます。

- 30代/女性/会社員(IT)【満足度:★★★★★】メインカードとして使っています。還元率が高いため気づいたらポイントがたまっています。たまったポイントはホットペッパービューティーで使ったり、Pontaポイントに交換してローソンで使っています。大変満足です。

- 30代/女性/会社員(金融)【満足度:★★★★☆】年会費無料で入れるのが良かったです。またキャンペーンをしているときもあり、初回入会時にポイントをもらえることもありお得に入会できます。

ビュー・スイカカード

採点基準>>

- Suica定期券としても使える

- オートチャージで1.5%還元

- 貯まったポイントはSuicaにチャージできる

ビュー・スイカカードは、Suicaの機能も備わっているクレジットカード。Suica定期券としても使えるため、JRユーザーにおすすめです。

大きくポイントを貯めれば、節約にも繋がるでしょう。さらに、獲得したポイントはそのままSuicaにチャージできます。

| 年会費(税込) | 524円 |

| ポイント還元率 | 0.5% |

| 貯まるポイント | JREポイント |

| 国際ブランド | VISA/Mastercard/JCB |

ビュー・スイカカードの口コミ・評判

- 30代/男性/会社員(営業)【満足度:★★★★★】Suicaを多用する人には、必須のカードかと思います。 ポイントもよく貯まりますし、オートチャージ機能がとても便利です。これからも使います。

- 60代以上/女性/会社員(休職中)【満足度:★★★★★】オートチャージ設定で改札で残高不足で止められることはなく、券売機に並ぶ必要がない。また、遠方の親が購入してくれた新幹線の切符を紐付けられて自分のSUICAで最寄り駅から乗れる、という超絶便利機能もありJRを利用する方は必携のカードです。

- 40代/男性/会社員(IT)【満足度:★★★★☆】クレジットの機能以外にSuica対応のコンビニ、タクシー、自動販売機では読取り機にピッとタッチするだけで精算ができるのでとても便利です。

- 30代/女性/会社員(IT・営業事務)【満足度:★★★★☆】Suicaを使って通勤しているので、定期券の購入の際や切符の購入の際に少しでも多くポイント還元を得られるビュースイカカードはぴったりのカードだと感じます。このカードで旅行する際は保険も付いてくるので安心です。

- 40代/女性/主婦(在宅ワーカー)【満足度:★★★★☆】Suicaとクレジットカードを連動さてオートチャージされるのがとても便利。定期券が裏に書き込めたり、貯まったポイントで、またスイカにチャージ出来るので日常使いに便利なカードだと思います。

クレジットカード最強の3枚候補

もう一枚クレジットカードを発行して3枚持ちにするなら、JCB CARD W・エポスカードに加えて三井住友カード(NL)を組み合わせるのがおすすめです。

これらのクレジットカードを組み合わせて3枚持ちするメリットは、以下の通り。いずれも年会費が無料なので、発行するデメリットは少ないでしょう。

おすすめの理由① ポイント還元率が高くなるお店が増える!

メインカードとしておすすめしたJCB CARD Wだけでも、ポイント還元率がアップするお店は多くあります。しかし、サブカードとして三井住友カード(NL)を持っているだけで、さらに多くのポイント還元が望めます。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチで最大7%還元。スマホではなく三井住友カード(NL)現物のタッチ決済でも5%還元です。

| JCBカードW | 三井住友カード(NL) |

|---|---|

・セブン-イレブン:3% ・Amazon:4% ・ウェルシア:2% ・スタバ:20% | ・セブン-イレブン ・ローソン ・マクドナルド ・モスバーガー ・サイゼリヤ など →全て最大7%還元! |

そのため、普段コンビニを利用することが多い方や行く店が決まっている方は、三井住友カード(NL)を持っておくと便利でしょう。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

おすすめの理由② クレジットカード・キャッシュカードなど4つの機能を一つに

Oliveフレキシブルペイなら、クレジットカード・デビットカード・キャッシュカード・ポイント払いの4つの機能が1枚に集約されているので、簡単に切り替えることができます。

また、公共料金はクレジット、日用品や食料はデビットなど、用途ごとに使い分けることもできます。

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大35,100円相当は最上位クレジットカードでのお取引が対象になります。

三井住友カード(NL)の基本情報

採点基準>>

三井住友カード(NL)は、年会費永年無料のクレジットカード。最短10秒で発行でき、Apple Payや Google ウォレットに登録すれば、クレジットカードの到着を待たなくても店舗で使えるようになります※。

三井住友カード(NL)は完全ナンバーレス。表にも裏にもクレジットカード番号が印字されていないため、盗み見の心配がありません。番号はアプリで確認でき簡単にコピペ可能なので、ネットショッピングでも便利です。

| 年会費 | 永年無料 |

| ポイント還元率 | 還元率0.5%~7% |

| 貯まるポイント | Vポイント |

| 国際ブランド | Visa Mastercard® |

三井住友カード(NL)の口コミ・評判

- 30代/男性/会社員(サービス業)【満足度:★★★★☆】即時審査で申し込んだのですが、とにかく審査から結果通知までがすごく早かった記憶があります。ナンバーレスなので相対的にセキュリティ面での安心感がありますし、コンビニでのタッチ決済によるVポイント還元率の異様な高さはすごく嬉しいです。

- 40代/男性/会社員(金融・投資)【満足度:★★★★☆】まずカードのデザインが先進的でかっこいいです。コンビニではお得にポイントがたまって年会費永年無料なので、使い道があるカードだと思います。

- 20代/女性/学生【満足度:★★★★★】現在、ヨーロッパに留学している大学3年生です。海外での使用目的で三井住友カードを契約しました。アプリを利用すると、カード使用通知を受け取ることができるため、外貨で購入したものの値段が日本円ですぐに把握できる点が気に入っています。

- 40代/男性/会社員(建設業)【満足度:★★★★☆】ポイント還元率の高い店舗が決まっているので、その店舗を頻繁に利用して専用のようにして使う場合なら利便性が高いです。ただ、サポートのチャットが使いにくいのは不便でした。

- 40代/男性/会社員【満足度:★★★★☆】スマホタッチ決済等のキャンペーンが良く、使いやすいカードです。年間100万円使うとゴールドへの昇格メールが来るみたいです。しかし通常利用は0.5%還元なのでメイン使いは微妙になります。

貯めたマイルを利用すれば、旅費に対して節約効果を得られます。旅行や出張をお得にしたい方は、ぜひ検討してみてください。

- ANAマイル

- JALマイル

また、上記2種類のマイルが代表的です。ここからは、それぞれに対しておすすめのサブカードを紹介します。

ANAマイルなら「ANA To Me CARD PASMO JCB(ソラチカ一般カード)」が最強候補

(最新版)-e1614304361422-940x590.jpg)

ANA To Me CARD PASMO JCB(ソラチカカード)は、ANAマイルのおすすめクレジットカードです。

3種類のポイントが貯まるクレジットカードです。メトロポイントとANAマイルは相互交換できます。

また、入会特典で1,000マイルもらえます。最高1,000万円保証の旅行傷害保険も利用できる、旅先で役立つクレジットカードです。

| 年会費 | 2,200円(税込) ※初年度年会費無料 |

| ポイント還元率 | 0.5% |

| 貯まるポイント |

|

| 国際ブランド | JCB |

ソラチカカードの口コミ・評判

- 30代/男性/会社員【満足度:★★★★★】通勤でパスモを利用しているため、ソラチカカードでオートチャージ機能があるのは大変便利です。また、実家の岡山への帰省にマイルを使用でき、また空港のラウンジも使用できます。

- 40代/男性/会社員(Webデザイナー)【満足度:★★★★★】いちばん効率的にマイルが貯まるカードを比較サイトなどで調べ、口コミや評価が高かったのでソラチカカードを作りました。 1年に1回は家族3人で旅行に行けるくらいマイルが貯まりますよ。 どのカードを作るか迷っている初心者陸マイラーさんにおすすめです!

- 30代/女性/パート(事務)【満足度:★★★★☆】メトロを使うことが多い人はポイントが貯まりやすいのでおすすめだと思う。メトロに乗車したポイントをANAのマイルに変えることができるので、とても重宝している。ETCも無料で加入できるので便利である。

- 40代/男性/会社員(建築業)【満足度:★★★★★】貯めたポイントをANAマイルに替えると還元率が上がるので、ポイント以上のマイルとして交換ができ非常にお得だと感じています。

- 30代/男性/会社員(介護)【満足度:★★★★★】通常の買い物利用でも、JCBのポイントが貯まるクレジットカードです。 スーパーやコンビニで買い物をした際はもちろんですが、水道や電気といった光熱費の支払いでも0.5%の還元率でOki Dokiポイントが貯まります。

JALマイルを貯める最強候補は「JALカード 普通カード」

JALカード 普通カードは、JALマイルの最強候補クレジットカードです。

年会費は初年度無料。JALマイルが直接貯まるので、ポイントから交換する手間がかかりません。

国内外問わず、最高1,000万円補償の旅行傷害保険を利用できるところもポイントです。普段からJAL便を利用する方にとって、最適なサブカードだといえます。

| 年会費 | 2,200円(税込) ※初年度年会費無料 |

| ポイント還元率 | 0.5% |

| 貯まるポイント | JALマイル |

| 国際ブランド |

|

JAL普通カードの口コミ・評判

- 30代/女性/会社員(公務員)【満足度:★★★★☆】JALカードはお買い物や公共料金の引き落としなど、カードで支払いをするとポイント・マイルが貯まっていくのでとても便利です。JALの飛行機をよく使う人などにおすすめです。

- 30代/男性/会社員(営業)【満足度:★★★★☆】JALは仕事で利用することが多いです。その為、マイルが貯まったら飛行機のチケットと交換して、利用していますね。他にも商品にも利用できますよ。

- 30代/男性/会社員(輸送系)【満足度:★★★★☆】カードを日常遣いするだけでJALマイルをためることができます。マイルをためると無料の航空券にできるので、お得な旅をすることができます。

- 40代/男性/会社員(IT)【満足度:★★★★☆】カードを利用することでJALマイルが直接たまり飛行機への搭乗でもマイルが付くので旅行するときにいつもポイントを利用しています。

- 60代以上/男性/無職【満足度:★★★★☆】年会費有料だが、マイルがためやすい。買い物料金の1%分、JAL便料金の1%分がマイルになり、JAL利用時にはマイルもつくので2重のお得感がある。またセキュリティ面も安心である。

クレジットカード最強の2枚の選び方

メインカード・サブカードを併用するなら賢く選んで最強の2枚にしたいですよね。しかし、2枚持ちとなるとどのようにクレジットカードを選ぶべきかわからない方もいると思います。

そこで、最強の2枚ともいえるクレジットカード持つためにおすすめの選び方を解説します。

年会費に注意する

メインカード・サブカードを両方使う時、コスト面を気にする方は少なくないでしょう。実際に2枚とも年会費が有料の場合、負担が増えるだけになってしまいます。

ただし、年会費有料のクレジットカードの中には、一定額をクリアすると年会費が無料になるものも。クレジットカードを頻繁に使う方は、条件達成で年会費無料になるものをメインカードとして発行するのも良いでしょう。

異なる国際ブランドにする

メインカード・サブカードを最強の2枚にするなら、別の国際ブランドを持つのがおすすめ。その理由は、国際ブランドによって使える店舗が違うからです。

全世界でみるとVISAかMastercardの加盟店が多いので、2枚のうち1枚はどちらかの国際ブランドを持っておくのがおすすめ。一方、JCBは日本国内の加盟店が多く、優待も豊富なのが特徴です。

還元率がアップする条件を確認する

クレジットカードを選ぶ上で欠かせないのが還元率です。最強の2枚を選ぶには、自分がよく使う店舗で還元率がアップするクレジットカードが良いでしょう。

クレジットカードによってポイントアップや優待の対象店舗・サービスは異なります。事前にチェックしておけば、メインカード・サブカードともに自然とポイントが貯まる最強の2枚になっているはずです。

なお、特定の店舗・サービスを使うことがあまりない方は、基本還元率が高いクレジットカードもおすすめ。メインカードが高還元率なクレジットカードなら、普段の買い物でたくさんポイントを貯めることができます。

現役FPに聞いた!クレジットカード最強候補を選ぶポイントと注意点

ここからは、お金の専門家である現役FPの重永さんにクレジットカード最強候補を選ぶポイントと注意点について伺いました!専門家のアドバイスを参考に選びたい方はぜひチェックしてみてください。

Q1:最強候補になりそうなクレジットカード2枚の選び方を教えてください。

2枚の選び方として、メインカードとサブカードで分けて考えましょう。メインカードでは光熱費等の自動引き落としなどの生活費決済の大半を設定します。こちらは主に還元率の良さを重視します。

一方、サブカードでは特定のショップでの決済時に還元率が上がる等の“付帯サービス”に重きを置いて選んでみましょう。

基本はメインカード、特定の決済時はサブカードと、わかりやすく使い分けられる組み合わせがおすすめです。

Q2:クレジットカードを2枚持ちするメリットは?

![お写真/相談風景[重永様] (1)](https://hoken-all.co.jp/creditcard/wp-content/uploads/2023/06/お写真/相談風景[重永様]-1.webp)

メリットの1つは「国際ブランドを使い分けることができる」です。お店によっては、国際ブランドによって利用できないクレジットカードがあります。

例えばコストコではMasterCardしか使えません。このように、手持ちのクレジットカードが1枚だと困るシーンがあるため、複数枚持ちは非常に有効です。

2つ目は、利用先によって還元率が異なることがあります。使い分けることによって受けられる還元も最大限にできるメリットがあります。

Q3:クレジットカードの2枚持ちはどのタイミングでチャレンジするのがおすすめ?

まずは1枚目でクレジットカードの使い方や、利用した分がいつ自身の口座から引き落とされるか等に慣れてから2枚目を発行することをおすすめします。

初めから複数枚持ちしてしまうと、カード会社によって口座引き落としのタイミングが異なることで混乱や、お金を遣い過ぎてしまうリスクも考えられます。

まずは1枚目を発行してから数ヶ月程度が経過してから2枚目の発行を検討することをおすすめします。

クレジットカードを2枚・3枚持つメリット

ここからは、クレジットカードを2枚持つメリットを解説します。

- クレジットカードが使えなくなった時に予備があるので安心

- 複数の国際ブランドを契約すれば使える店舗が増える

- 利用できる特典が増える

- 付帯保険の補償が合算できる

クレジットカードを使えなくなった時に予備があるので安心

クレジットカードを複数枚持てば、万一メインで使っているクレジットカードが何らかのトラブルで使えなくなったときでも、予備のサブカードを使えるので支払いに困ることも少なくなるでしょう。

もし、サブカードを持っておらず、現金も足りなかった場合、わざわざATMまで行ってお金を下さなければなりません。

クレジットカードを2枚持ちすれば、万が一のことにも対応しやすいです。

複数の国際ブランドを契約すれば使える店舗が増える

クレジットカードを2枚以上申し込む場合、1枚目と2枚目は異なる国際ブランドにするのがおすすめです。

特に、VISAのシェア率は56%※と比較的他の国際ブランドより高いので、VISAのクレジットカードは1枚持っておくことをおすすめします。

利用できる特典が増える

クレジットカードを2枚持ち・3枚持ちすれば、利用できる特典が増えるのもメリットです。

具体的には、メインカードの「無料で空港ラウンジを利用できる」という特典と、サブカードの「対象店舗でポイントが3.0%になる」という特典を、どちらも使うことができます。

特典を最大限活用したい方は、クレジットカードを選ぶときにしっかり確認しましょう。

付帯保険の補償を合算できる

また、旅行傷害保険が付帯しているクレジットカードを2枚所有している場合、「死亡・後遺障害保険金」は補償金額が高いほうが適用されます。

ただし、1回の事故について限度額がある場合は、その金額が上限となります。

クレジットカードを2枚・3枚持つことのデメリット

- 締め日・支払日などの管理が大変になる

- 年会費が高くなる可能性がある

- ポイントが分散する

締め日・支払日などの管理が大変になる

クレジットカードを2枚以上持つデメリットとして、締め日・支払日などの管理が大変になることが挙げられます。

おおよそ3ヶ月以上滞納すると信用情報に傷がつき、クレジットカードやローンの審査に通ることが難しくなるので注意してください。

引き落とし口座を同じにしたり、支払日が同じクレジットカードを選んだりすれば、延滞のリスクを避けやすくなります。

年会費が高くなる可能性がある

クレジットカードを複数枚持つと、年会費がかさむ恐れがあります。クレジットカードをあまり使わずに高い年会費だけ払うのは、かなり勿体無いので注意してください。

また、ポイント還元率が高いクレジットカードなら、年会費分の元を取れる可能性もあります。

ポイントが分散する

クレジットカードを複数枚持つとポイントが分散しやすいというデメリットが発生します。

また、クレジットカードごとにポイントの有効期限も異なるため、失効にも注意してください。

せっかく貯めたポイントをうまく活用できなかったり、失効してしまったりするのはかなり勿体無いため、アプリや公式サイトでこまめにチェックするようにしましょう。

クレジットカード最強の2枚に関する独自アンケート調査

ここまで、最強の2枚を持つ選び方や組み合わせなどを紹介しました。当サイトでは最強の2枚といえる候補として、年会費やポイント還元率などの観点からJCB CARD Wとエポスカードをおすすめしています。

ここで、最強のクレジットカード候補をより選びやすくなるよう、当サイトは独自でアンケート調査を行いました。調査結果から分かるリアルな意見を参考に、最強の2枚を選んでみてください!

- 所持しているクレジットカードの枚数

- クレジットカードを選ぶ上で最重視するポイント

- メインカードのランク

Q:クレジットカードを何枚持っている?

| クレジットカードの 所持枚数 | 割合 |

| 1枚持っている | 14.8% |

| 2枚持っている | 17.4% |

| 3枚持っている | 19.2% |

| 4枚以上持っている | 40.7% |

| 持っていない | 7.9% |

クレジットカードの所持枚数について、当サイトが独自アンケートで調査した結果、4枚以上が40.7%と最多であることが判明しました。また、2枚以上持っている人は全体の約77%と複数枚持ちが圧倒的に多いこともわかりました。

クレジットカードはメインカードとサブカードで使い分けるのが便利です。メインカードは普段づかいしやすいカード、サブカードはメインカードで足りない機能を補うカードとして、年会費や還元率などで比較して選ぶのがおすすめです。

Q:クレジットカードを選ぶ上で最重視するポイントは?

| 最重視するポイント | 割合 |

| 年会費 | 59.2% |

| ポイント還元率 | 16.1% |

| 付帯保険 | 0.7% |

| セキュリティ | 5.8% |

| 特典・キャンペーン | 5.8% |

| ステータス | 0.7% |

| 券面デザイン | 0.7% |

| ポイントの使い道 | 2.7% |

| 国際ブランド | 2.7% |

| 発行スピード | 0.3% |

| カード会社の知名度 | 3.4% |

| その他 | 1.7% |

当サイトが独自アンケート調査で、クレジットカードを選ぶとき重視するポイントとして、年会費を挙げた人は全体の59.2%と圧倒的に票を集める結果となりました。

年会費無料のクレジットカードは多数ありますが、おすすめは条件なく年会費無料のカードです。無条件で年会費が無料なら、クレジットカードを複数枚作ってもコストはかかりません。

Q:メインカードにしているクレジットカードのランクは?

| メインカード のランク | 割合 |

| 一般カード | 74.0% |

| ゴールドカード | 20.2% |

| プラチナカード | 3.8% |

| ブラックカード | 0.7% |

| わからない | 1.0% |

当サイトの独自アンケート調査において、メインカードのランクが一般カードという人は74.0%と最多でした。

当サイトがメインカードの最強候補としておすすめしているJCB CARD Wも一般カードです。一般カードは年会費無料のものや、基本的に必要な機能やサービスを兼ね備えているものが多く、コスパの面で最強候補といえるでしょう。

クレジットカード最強の2枚に関するよくある質問

メインカードは「JCB CARD W」がおすすめです。JCB CARD Wはいつでもポイントが2倍。

ポイント優待店での利用では最大11倍にもポイント還元率が上がり、ポイントが貯めやすいのに年会費は永年無料です。さらに今なら、新規入会後にAmazonでお買い物をすると最大10,000円のキャッシュバックがあります。

JCB CARD Wとエポスカードの組み合わせがおすすめです。

JCB CARD Wの国際ブランドであるJCBと、エポスカードの国際ブランドであるVISAが合わさり、利用可能な店舗が増えます。またエポスカードには海外旅行保険が充実していることも魅力といえるでしょう。

最強候補といえる3枚持ちのクレジットカードは「JCB CARD W」「エポスカード」「三井住友カード(NL)」の組み合わせです。

3枚持ちでこの組み合わせがおすすめの理由は、ポイント還元率がアップする店舗が豊富なことと、3枚持っていても年会費がかからないことです。また、さまざまなポイントの使い道があるため、使い勝手のよさも評価できます。

最強の2枚を選ぶには使いやすさやコストが重要になってきます。たとえば年会費はなるべく無料のものにしたり、国際ブランドを変えたりするのがおすすめです。

また、自分がよく使う店舗やサービスで還元率がアップする2枚を選べば、手軽にポイントを貯められる最強候補の組み合わせができるでしょう。

クレジットカードを作成できる枚数に上限はありません。そのため、2枚でも3枚でも作ることができます。

ただ、クレジットカード会社と種類が同じ場合、2枚目は作成できないことがほとんどです。

例えば、JCBカードWを発行した方は、同シリーズのJCB一般カードには申し込めませんが、異なるシリーズのANA JCBカードには申し込めます。

保有しているクレジットカードの分だけ限度額は増えます。

例えば、JCBカードWが30万円・楽天カードが20万円の場合、限度額は合計の50万円となります。

ゴールドカードを2枚以上持つことは可能です。

ただ、ゴールドカードは年会費が発生する場合が多いため、多くても2枚までに留めておくのがいいでしょう。

ゴールドカードのおすすめの2枚は、三井住友カード ゴールド(NL)とエポスゴールドカードです。

どちらも条件を達成すれば年会費が永年無料となるため、2枚持っていても負担になりにくいほか、利用額に応じてボーナスポイントももらえます。

まとめ

本記事では、クレジットカード最強の2枚、メインカードの最強候補、3枚持ちにおすすめなクレジットカードを紹介しました。

- メインカード最強候補:JCBカードW

- クレジットカード最強の2枚:JCBカードW+エポスカード

- クレジットカード3枚持ちにおすすめ:JCBカードW+エポスカード+三井住友カード(NL)

メインカードとして特におすすめなのがJCBカードWです。年会費永年無料にも関わらず、基本ポイント還元率が1.0%なので、JCBカードWを1枚持っておくだけでかなり重宝すると言えます。

また、クレジットカード最強の2枚はJCBカードWとエポスカードです。組み合わせて使うことで、ほとんどのクレジット加盟店で決済できるだけでなく、海外旅行保険も手厚くできます。

お得なキャンペーンも開催されているので、ぜひクレジットカード最強の2枚を選んでみてください。

・本コンテンツは情報の提供を目的としており、保険加入その他の行動を勧誘する目的で、作成したものではありません。

・本コンテンツは商品の概要を説明しています。

・詳細は「契約概要」「注意喚起情報」「ご契約のしおり/約款」を、通信販売の場合は、「パンフレット」「特に重要な事項のお知らせ/商品概要のご説明/ご契約のしおり抜粋」「ご契約のしおり/約款」を必ずご確認ください。

・弊社は本コンテンツの正確性、確実性、最新性及び完全性等に関して保証するものではございません。

・本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。

・また、本コンテンツの記載内容は、予告なしに変更することがあります